〈分析〉為何日央行選擇維持政策不變?「貨幣乘數」或許是個答案

鉅亨網編譯許光吟 2016-04-28 13:46

日本央行總裁 黑田東彥(Haruhiko Kuroda) 圖片來源:afp

本週四 (28日) 日本央行 (BOJ) 利率會議結果已宣布維持基準利率:隔夜無擔保拆息利率在 0% 至 0.1% 水準不變,且維持存款利率在負利率的 -0.1% 不變,並維持 QQE 每年的購債規模 80 兆日元不變。

日本央行再一次打擊市場預期:

此前市場大多數人皆預期,在今年以來日股大跌、日元狂升的環境之下,再加上日本熊本縣地震災情慘重,日本央行估計將會擴大寬鬆來進一步刺激國內經濟。

許多市場分析師此前估計,日本央行在本次的利率決策會議上,可能將會扛出大炮:擴大對日股 ETF 的購買量,以及進一步調降利率水平。

但最後的結果是,日本央行再一次的令市場大感意外。而在金融市場之中,市場最害怕的就是政策的「不可預期性」,一旦不可預期的事實發生,市場就會出現極大震盪、波動率急速加劇。

週四 (28日) 日本央行在宣布維持利率及購債規模不變之後,日元聞訊瞬間暴升逾 2%,而日股亦瞬間跳空大跌超過 1000 點,顯示市場反應劇烈。

美元兌日元 15 分鐘走勢圖 圖片來源:Investing.com

日經 225 指數 15 分鐘走勢圖 圖片來源:Investing.com

「貨幣乘數」或許是個答案:

而為何日本央行早知市場預期其將擴大寬鬆,卻仍選擇與市場持相反立場、與市場對作?或許下面這項分析,會是答案之一。

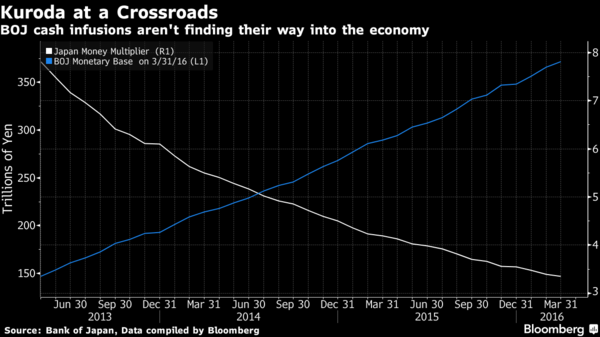

《彭博社》報導,隨著日本央行近 3 年以來不斷地對市場「放水」進行寬鬆,日本央行的貨幣基數早已衝破天際超過了 350 兆日元。

而央行對市場放水的目的,當然是希望釋出的流動性能夠順利進入至實體經濟之中,以進一步提振國內經濟,但是從日本的貨幣乘數 (money multiplier) 效果來看,日本央行所釋出的所有流動性,根本無法刺激到日本國內的金融活動。

(註:從貨幣銀行學的原理來看,貨幣乘數即是基礎貨幣與貨幣供給量之間的倍數關係,意即為當中央銀行釋放每 1 單位準備貨幣時,存款貨幣與貨幣供給將呈現倍數增加,貨幣銀行學上稱之為「乘數效果」。而一般而言,貨幣乘數亦可作為觀察央行所增加的貨幣供給,對國內金融活絡程度的影響。)

流動性完全沒有進入實體經濟:

如下圖所示,日本央行在過去 3 年來不斷放水,使得貨幣基數一路上升,但同時間日本的貨幣乘數卻是一路下滑,顯示日本央行所增加的貨幣供給量,根本沒有刺激到日本國內的金融活動,日本銀行業可以說是完全沒有管道,能夠將手上的資金放貸出去。

藍:日本央行的貨幣基數 白:日本的貨幣乘數效果 圖片來源:Bloomberg

統計自 2013 年 3 月以來,日本央行的貨幣基數暴增約 170%,但是銀行存款與貸款的比值,卻是創下了歷史新高,顯示日本企業及民眾,並沒有向銀行申請貸款的動機與需求。

美銀美林 (Bank of America Merrill Lynch) 首席利率分析師 Shuichi Ohsaki 對此表示:「貨幣乘數呈現大幅下滑的原因,就是因為即使實施了史無前例的 QE 寬鬆,民眾對貸款的需求仍是非常低迷。」

Shuichi Ohsaki 說道:「在日本經濟成長疲軟的情況之下,市場的貸款需求確實很難推升。」

經過了 3 年多來的實驗,日本證明了即使央行不斷地擴大寬鬆,但是由於實體經濟對於「未來的信心」仍舊不足,導致市場對於貸款的需求持續低迷。

今年 1 月 29 日,日本央行大動作引入負利率政策,盼將銀行業資金趕入市場,但由於市場根本沒有需求端,結果反向導致日元大升、廣泛衝擊日企獲利。

而從本次日本央行不再願意對市場放水的動作來看,或許日本央行現在已經體悟到,日本的最大問題並不在於市場流動性不足,而是在於,無論央行怎麼對市場釋出流動性,市場信心依舊未能改善。

延伸閱讀:

- 布里斯本房市搭奧運熱潮,線上說明會搶先機

- 掌握全球財經資訊點我下載APP

上一篇

下一篇