比特幣現貨ETF上線前,你需了解加密ETP現狀及潛力

BlockBeats 律動財經 2024-01-10 11:00

交易所交易產品(ETP)為散戶和機構投資者提供了一種便捷、受監管且低成本的方式來獲取一系列基礎投資,加密貨幣就是其中之一。

自 2015 年瑞典推出第一個比特幣追蹤產品以來,加密貨幣 ETP 已從歐洲發展到世界各地。2020 年底的僅有 17 種加密貨幣 ETP 產品,而如今已經發展到約 180 種。隨著越來越多的傳統金融機構加入加密貨幣原生公司的發行行列,ETP 不僅在擴大投資者獲得加密貨幣機會方面發揮作用,而且也推動了在加密貨幣在全球金融市場的整體接受度。

本文概述了加密貨幣 ETP,包括當前可用的產品類型、營運模式、區域以及我們在這個快速發展領域的關注重點。

加密貨幣 ETP 概述

什麼是加密貨幣 ETP?

交易所交易產品 (ETP) 是一類金融產品,每天正常交易時間內在受監管的證券交易所買賣,跟蹤基礎基準、資產或投資組合的回報。

ETP 主要分為三種類型:交易所交易基金 (ETF)、交易所交易票據 (ETN) 和交易所交易商品 (ETC)。ETF 是投資基金,而 ETN 和 ETC 是債務證券,ETC 跟蹤黃金和石油等實物商品,ETN 用於所有其他類型的金融工具。自 1993 年第一隻 ETF 創建以來,距今已有三十年了,ETP 已從股票市場跟蹤產品發展成為最具創新性的投資產品類別之一,為投資者提供了一系列創新標的資產的投資機會。

注意:雖然「ETP」是此類產品的總稱,但「ETP」一詞有時也用作指代債務證券交易所交易產品。

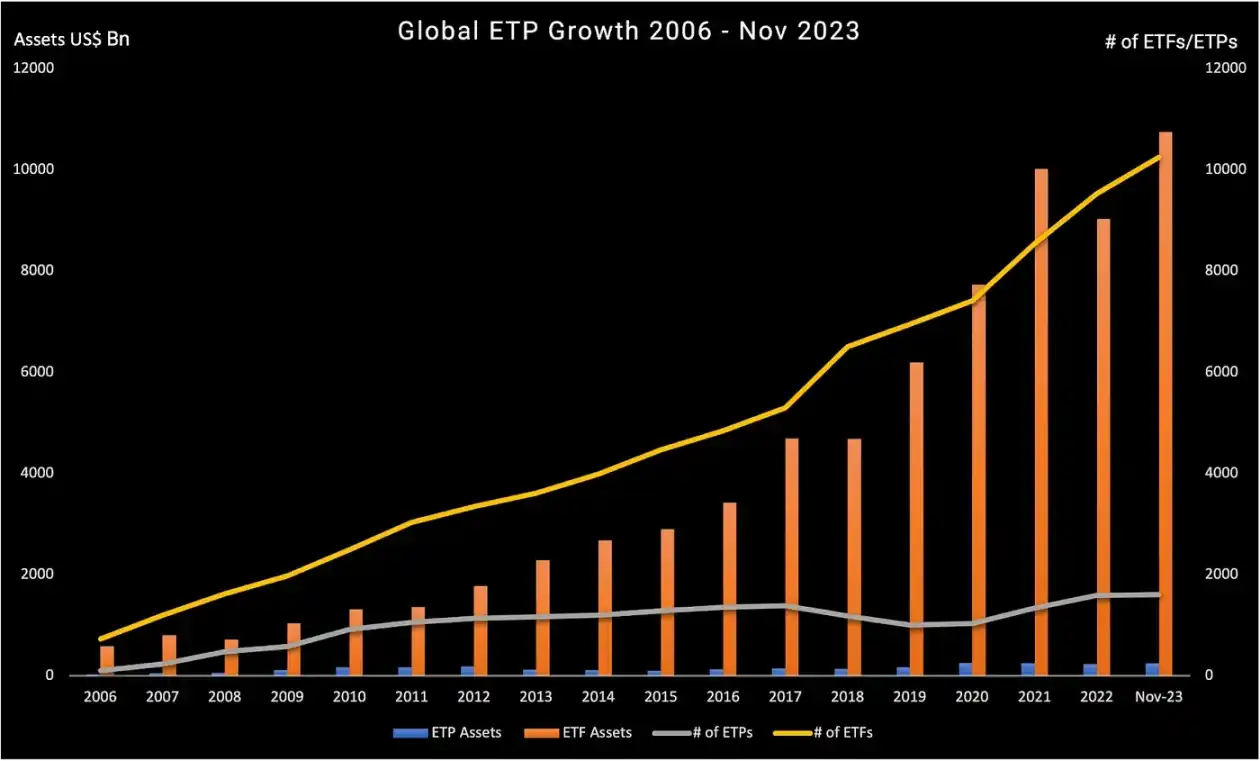

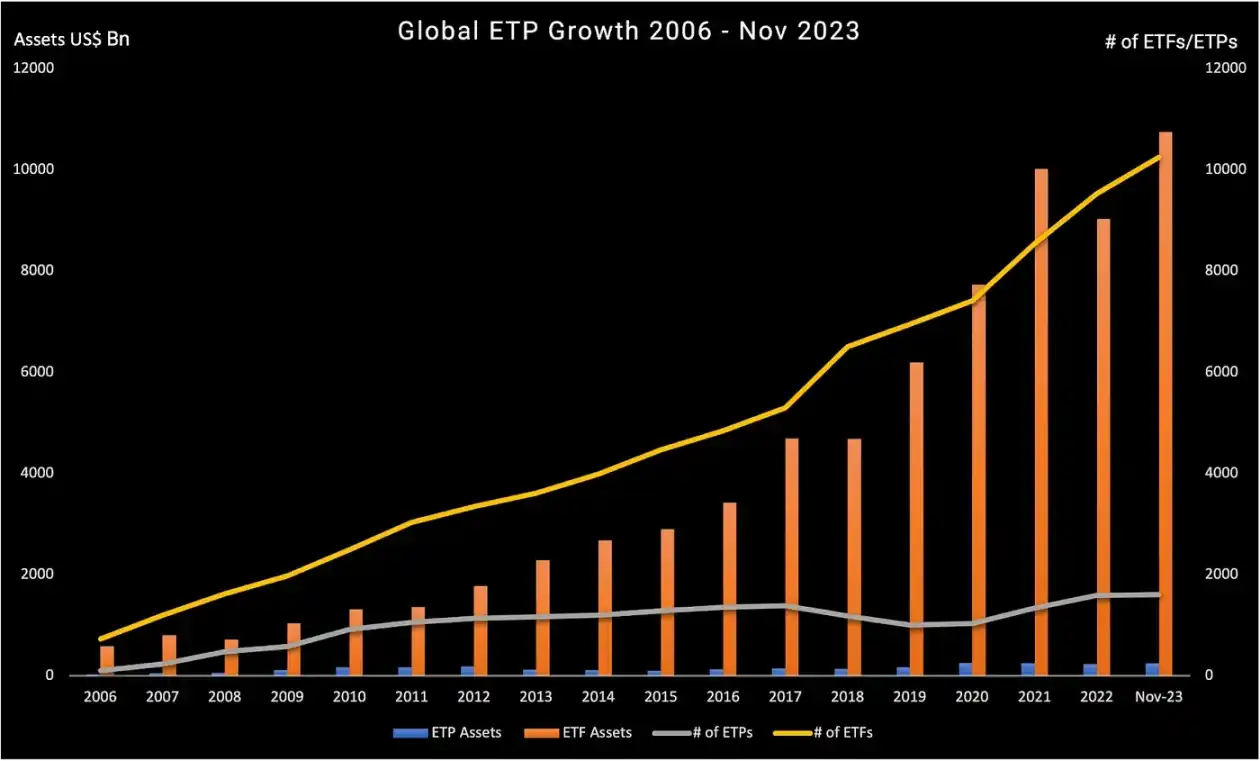

特別是在過去 20 年中,ETP 持續增長,在全球 63 個國家 / 地區 81 個交易所的 718 家提供商中,已達到 11,859 種產品和 23,931 條上市資訊;其中,ETF 市佔率的最大,約 107,470 億美元,占 ETP 資產總額 109,900 億美元的 98%(數據來自 ETFGI,2023 年 11 月底)。奧緯諮詢預計 ETF 的增長將在近年加速,從 2022 年到 2027 年市場將每年增長 13% 至 18%。

ETP 的便利性和可訪問性使其成為向投資者開放新資產類別(包括加密貨幣)和投資策略的流行工具。

首個比特幣 ETP 於 2015 年由 XBT Provider(後被 Coinshares 收購)在瑞典那斯達克推出。市場的增長一直相對溫和,直到 2020 年下半年,無論是來自新的加密貨幣原生企業進入者還是傳統發行人的產品數量開始強勁增長,這種情況一直持續到今天。2021 年 2 月,加拿大 Purpose Investment 在多倫多證券交易所推出了 Purpose Bitcoin,成為了全球首隻比特幣 ETF。雖然以債務證券的形式構建的加密貨幣 ETP 在數量和資產管理規模上仍遠遠超過加密貨幣 ETF,但我們預計這種情況將開始發生變化,特別是隨著美國現貨 ETF 市場的開放。

加密貨幣產品的數量穩步增長,尤其是在過去三年內。根據 ETFGI 的數據,截至 2023 年 11 月,加密貨幣 ETF 和 ETP 達到 176 種。2023 年前 11 個月,投資於這些產品的資產增長了 120%,從 2022 年底的 57.9 億美元增至 2023 年 11 月底的 127.3 億美元。

為什麼選擇加密貨幣 ETP?

加密貨幣 ETP 的想法對於原生加密貨幣領域的人來說似乎違反直覺:ETP 引入了仲介機構,而加密貨幣技術的目標恰恰是消除仲介機構。然而,作為易於理解和受監管的投資產品,ETP 為更多投資者受眾提供了接觸加密貨幣的機會,而這些投資者由於各種原因可能無法訪問該資產類別。例如,散戶投資者可能缺乏直接投資加密貨幣的工具、時間、風險承受能力和專業知識。ETP 作為傳統證券的結構向機構投資者開放,機構投資者可能僅限於投資這些類型的工具,或者出於監管、合規、技術或其他原因而避免直接持有加密貨幣。

與直接購買加密貨幣相比,ETP 還存在潛在的缺點和考慮因素(並非所有投資者都會認為這些是缺點)。其中包括迄今為止加密貨幣 ETP 的費用比其他 ETP 費用高得多(儘管這些費用已經隨著競爭的加劇而下降)、傳統交易所與加密貨幣 24/7 市場相比的交易訪問時間有限、交易對手、匯率風險以及結算時間等。

注意:地理限制的示例包括歐洲加密貨幣 ETP 通常未根據 1933 年美國證券法註冊,因此無法提供給美國投資者; 英國 FCA 禁止向散戶投資者出售加密貨幣 ETP。

產品結構

從廣義上講,加密貨幣 ETP 分為兩種產品類別和類型:ETF 和 ETP,以及實物資產和合成資產。

加密貨幣 ETF 結構

ETF 的結構是基金,ETF 持有量為基金市佔率。通常通過信託、投資公司或有限合夥企業將基金與其發行實體進行法律分離,以確保投資者的持股在母公司 / 發行人破產時受到保護。ETF 通常需要遵守額外的規則和透明度要求,具體取決於其管轄範圍;例如,在歐盟註冊並向歐盟投資者銷售的 ETF 通常需要遵守 UCITS(可轉讓證券集體投資承諾)法規,其中帶來了多元化的要求,比如單一資產的占比不能超過基金總額的 10%。

如今大多數加密貨幣 ETF 都是現貨或期貨產品。現貨 ETF 擁有基礎加密資產的直接所有權,並由獨立託管人擔保。對於期貨 ETF,發行人並不持有基礎加密貨幣,而是購買資產的期貨合約。因此,這些產品並不直接跟蹤標的資產的現貨價格,通常被認為會帶來更大的複雜性和成本,並且對投資者來說透明度和直觀性較差。

加密貨幣 ETP 結構

加密貨幣 ETP(在本例中,該術語來指代 ETF 以外的產品)結構為債務證券。雖然它們的結構要求不如 ETF 嚴格,但它們的披露要求非常相似。

實物加密貨幣 ETP 是有擔保的債務合約,由其所追蹤的基礎加密貨幣持有量提供 100% 支持。加密資產是在指定受託人的監督和控制下由獨立第三方託管人購買和持有的實物,受託人代表 ETP 持有者持有權利和權益,並負責在發行人破產時組織贖回。

合成 ETP 是無擔保債務合約,這意味著發行人無需持有產品正在跟蹤的標的資產,而是使用衍生品和掉期來跟蹤資產(確切的結構和條款可能會有所不同)。因此,合成 ETP 承擔更大的交易對手風險,因為法律沒有要求產品必須由基礎實物資產完全支持。XBT Provider(和 Valour 是兩個提供合成產品的加密貨幣 ETP 發行人。

總的來說,市場上大多數加密貨幣 ETP 都是實物 ETP,因為許多投資者更喜歡這種結構提供的透明度和降交易對手風險。

加密貨幣產品發行人

加密貨幣 ETP 最初是從追蹤單一數字資產開始的,如今,市場上提供的加密貨幣 ETP 範圍還包括資產籃子、質押、做空和槓桿產品,以及旨在管理波動性的某些指數。

在基礎資產方面,根據 BitMEX Research 最近編制的數據,剔除股票和場外交易基金,我們發現 162 個加密貨幣 ETP 中,比特幣、以太坊、籃子產品占比 58%,另外 42% 為長尾單一數字資產,以及做空、波動、槓桿產品。

在這 162 個產品中,121 個是 ETP,41 個是 ETF,其中 16 個是期貨 ETF,11 個是等待推出的美國現貨比特幣 ETF。質押產品(意味著投資者可以從資產的質押收益中受益)目前共有 14 種:13 個 ETP 和 1 個 ETF。

按資產管理規模計算的最大產品

AUM(資產管理規模)最大的加密貨幣 ETP 是 ProShares Bitcoin Strategy ETF,這是一款美國的期貨 ETF 產品,截至 2024 年 1 月 2 日持有資產 16.8 億美元。如下表所示,按資產規模劃分的 14 個頂級加密貨幣 ETP 中有 9 個追蹤比特幣(64%);剩下五個中 3 個追蹤以太坊、1 個 追蹤 Solana 和 1 個追蹤 BNB。

在這 14 個產品中,有 4 個在瑞士註冊(發行人均為 21Shares),3 個在加拿大註冊,2 個在澤西島,1 個在德國,1 個在美國,1 個在列支敦士登。

按資產規模排名前 14 位的產品中,有 4 個是 ETF,其中 3 個現貨,1 個期貨;剩下 10 個 ETP 中,八個是實物資產 ETP,兩個是合成資產 ETP。

產品創新

新的加密貨幣 ETP 推出需要考慮幾個限制因素。其中包括監管和證券交易所的要求和允許、流動性要求、投資者需求以及公開價格數據和法定交易對的可訪問性。也就是說,隨著越來越多的參與者進入市場並尋求占領市場市佔率和實現差異化,以及隨著監管、服務提供商和投資者對這一資產類別的理解和接受程度的提高,我們看到發行人和指數提供商不斷進行產品創新。

加密貨幣 ETP 營運模式

創建 ETP 的流程從發行人(即發行產品的投資公司或信託)開始,他們編寫招股說明書以供監管機構批准。這些可能因司法管轄區而異,但一般來說,文件需要包括髮行人的詳細資訊、董事身份和財務報表、產品和方案設計,還要包括基礎資產的概述、預期市場和服務提供商、綜合潛在風險概述、資產估值 (NAV) 和 NAV 計算方法、費用和贖回流程的詳細資訊。

在獲得監管機構批准並成功聘請必要的服務提供商後,發行人必須申請在所需的證券交易所上市。關於哪些類型的產品以及標的物有資格上市的規則因交易所而異。

服務提供商的營運模式和範圍可能因產品類型、管轄權和發行人的方案設計而異。典型模型的概述如下:

在一級市場上,發行人與 AP(授權參與方)交換產品市佔率,以換取標的加密資產(「實物」)或現金等價物,並根據需要將標的加密資產交付給指定託管人或從指定託管人處交付。根據結構的不同,轉讓代理和受託人可能會參與清算抵押品和轉移資金。

當 AP 管理一級市場創建和贖回時,做市商在二級市場提供流動性,確保持續、高效的交易。

投資者在二級市場上買賣產品,通常通過銀行或經紀人下訂單,而銀行或經紀人又直接或通過其他仲介機構在相關證券交易所執行訂單。

利益相關者和服務提供商

發行人

發行人負責 ETP 的整體設計和創建,在整個產品生命周期中協調和管理相關仲介機構。對發行人的監管因司法管轄區而異。監管機構在招股說明書審批過程中對發行人進行評估,交易所在上市過程中也是如此,其中要求可能包括公司管理、資本要求和定期審計。發行人通常設立獨立的特殊目機構(SPV)來發行產品。最初,大多數加密貨幣 ETP 發行人都是原生加密公司,例如 Coinshares、21Shares、3iQ、Hashdex 和 Valour,近年來越來越多的傳統金融公司加入其中,包括 WisdomTree、富達、景順、VanEck,以及等待美國證券交易委員會批準的富蘭克林鄧普頓和貝萊德。

託管人

託管人持有實物支持 ETP 產品背後的基礎加密貨幣。ETP 發行人使用的託管機構包括 Coinbase、Fidelity Digital Assets、ital Assets、 Komainu、BitGo、Copper、Swissquote、Tetra Trust、Zodia Custody 和 Gemini。

做市商

做市商 (MM) 是發行人聘請的流動性提供者,通過按照合約規定的商定條款在交易所提供雙向報價,為 ETP 提供必要的流動性,做市商主要包括 Flow Traders 和 GHCO。

授權參與者

授權參與者(通常是銀行或經紀商)有權每天直接與發行人創建和贖回產品市佔率。他們向發行人交付標的資產或現金等價物以換取新創建的 ETP 市佔率,或者將市佔率返還給發行人以換回標的資產或現金。參與者對加密貨幣的興趣,特別是對 BTC 和 ETH 以外資產的興趣,可能會因監管不確定性和市場狀況等因素而有所不同。活躍於加密貨幣 ETP 的授權參與者包括 Flow Traders、GHCO、 Virtu Financial、DRW、 Bluefin 和 Enigma Securities。摩根大通、 Jane Street 和 Cantor Fitzgerald & Co 最近在美國現貨比特幣 ETF 文件中被指定為授權參與者。

指數提供商

指數提供商負責創建、設計、計算和維護 ETP 跟蹤的指數和基準,為發行人和投資者提供了透明度和可靠性。在某些司法管轄區,指數提供商受到監管。例如在歐盟,有歐洲基準法規 (BMR)。活躍於加密貨幣 ETP 的指數提供商包括 MarketVector Indexes、CF Benchmarks(已由 Kraken 在 2019 年收購)、Vinter(加密原生指數提供商)、彭博社和 Compass。

交易所和多邊交易設施 (MTF)

交易所和 MTF 上市加密貨幣 ETP 的意願首先取決於當地法規和監管部門對發行人招股說明書的批准,之後,這將成為交易所和 MTF 的一項業務決策,結果取決於 ETP 的發行人和產品資格要求。這通常是包括對標的資產的流動性、合規性、公開定價資訊和風險緩解等參數進行評估。哪些類型的產品可以上市的規則因交易場所而異,例如,德國的 Xetra 僅上線資產支持的 ETP,而六家瑞士交易所對於符合條件的加密貨幣基礎資產有具體規則。

受託人

受託人負責保護資產並代表 ETP 持有人或投資者的利益。他們的具體角色和職責可能因 ETP 的具體結構和法律安排而異。活躍於加密 貨幣 ETP 的受託人包括 Law Debenture Trust Corporation、Apex Corporate Trust Services、Bankhaus von der Heydt 和 Griffin Trust。

管理員

管理員支持 ETP 的整體營運管理。他們的服務可能包括會計、監管合規、財務報告和股東服務。活躍於加密 ETP 的管理員包括道富銀行、JTC Fund Solutions、CIBC Mellon Global Securities Services 和 Theorem Fund Services、 NAV Consulting、Formidium 和紐約梅隆銀行。

其他服務提供商

可能在 ETP 計劃和產品生命周期中發揮作用的其他服務提供商包括但不限於支付代理(負責註冊新的 ETP 單位並從當地機構獲取 ISIN)、轉讓代理(可用於維護股東和其他職責的記錄),計算代理(用於計算基礎資產的資產凈值),以及登記員(用於保存股東記錄)。根據產品類型、發行者和司法管轄區,這些不同的角色和職責可能會重疊或由不同方承擔。

關於費用的說明

ETP 收取管理費,也稱為費用率或保薦費,以支付管理和營運產品的成本,該費用每年按持倉百分比計算,並每日或定期從資產凈值中扣除。許多早期的加密貨幣 ETP 能夠收取高達 2.5% 的費用,而通常 ETP 的費用範圍在 0.05% 至 0.75% 之間。當替代品收費低至 0% 時,加密貨幣 ETP 的 AUM 收費為 2.5%,這說明了這些產品的粘性和先發優勢。

我們預計費用將成為未來新產品的一個關鍵差異化因素,正如目前美國現貨 ETF 所體現的那樣。第一批公布費用的公司是 Invesco、Galaxy,免除前六個月和前 50 億美元資產的費用,以及富達提供 0.39% 的費用。截至 1 月 8 日,其他發行人的公告證實費用戰確實已經開始:

區域

歐洲

加密貨幣 ETP 起源於歐洲,第一個比特幣產品於 2015 年在瑞典推出,是 XBT Provider 發行的追蹤合成資產的 ETP。在歐洲,加密貨幣 ETP 發行人受益於單一市場,因為一旦 ETP 招股說明書獲得一個歐洲國家監管機構的批准,該產品也可以在其他成員國上市(稱為「通行證」招股說明書)。瑞典的 SFSA 仍然是歐洲加密貨幣 ETP 招股說明書批準的熱門選擇。德國是另一個已批准加密貨幣 ETP 招股說明書的司法管轄區,並且加密貨幣 ETP 在各個交易場所都具有良好的可訪問性,例如 Deutsche Boerse、Boerse Stuttgart Group 等領先的交易所集團。

ETP 仍然是歐洲的主導產品類型,而歐洲缺乏真正的加密貨幣 ETF 很大程度上是由於 UCITS(可轉讓證券集體投資承諾)法規。總體而言,大多數歐洲 ETF 均符合 UCITS 規定,以便受益於泛歐洲通行證,除了註冊國之外,還允許向其他歐盟成員國的散戶投資者出售這些 ETF。然而,UCITS 規則和要求目前與比特幣 ETF 等單一資產追蹤產品不兼容。例如,UCITS 多元化要求包括任何單一資產不得超過基金的 10%,且標的資產必須是合格的金融工具。2023 年 6 月,歐盟委員會責成歐洲證券和市場管理局 (ESMA) 調查是否需要更新 UCITS 規則並關注加密貨幣資產。然而,此舉的目的似乎是確定是否需要更多規則和投資者保護,而不是擴大合格的產品類型。ESMA 意見的截止日期是 2024 年 10 月 31 日。

瑞士

2016 年,瑞士成為繼瑞典之後第二個批准並上線加密貨幣 ETP 的司法管轄區,Bank Vontobel 在 SIX Swiss Exchange 推出了跟蹤比特幣的 ETP。隨後,世界上第一個加密指數產品於 2018 年 11 月在瑞士推出,這是一種實物支持的籃子 ETP,由比特幣 、以太坊 、瑞波幣和萊特幣組成,發行人為 21Shares。SIX Swiss Exchange 對加密貨幣標的物有具體規則,包括「在申請臨時交易許可時,該加密貨幣必須是按美元市值衡量的 15 種最大加密貨幣之一」,而且根據我們的研究,該加密貨幣在全球所有交易場所中的產品中被廣泛的作為基礎資產。瑞士證券交易所 BX Swiss 也允許將加密貨幣作為基礎資產的產品,其規則要求標的資產必須屬於市值排名前 50 名的加密貨幣。

英國

2020 年 10 月,英國金融行為監管局 (FCA) 禁止向散戶投資者銷售、營銷和分銷任何加密衍生品。許多加密貨幣 ETP 在英國 Aquis Exchange 上市,但僅供專業投資者購買。

加拿大

加拿大是第一個批准比特幣 ETF 的國家,首個產品於 2021 年 2 月由 Purpose Investments 在多倫多證券交易所 (TSX) 推出,以太坊 ETF 緊隨其後。2023 年 10 月,3iQ 推出了質押型以太坊 ETF,質押獎勵計入該基金,這在北美尚屬首例。其他加拿大加密貨幣 ETF 發行人包括 Fidelity Investments Canada、與 Galaxy 合作的 CI Global Asset Management(CI GAM)和 Evolve Funds。

巴西

巴西緊隨加拿大之後。巴西證券交易委員會 (CVM) 在 2021 年 3 月批准了拉美地區第一個比特幣 ETF。巴西加密貨幣 ETF 發行人包括加密資產管理公司 Hashdex 和 QR Capital,以及與 Galaxy 合作的 Itaú Asset Management。

美國

迄今為止,只有加密貨幣期貨 ETF 已獲得 SEC 批准並向投資者提供。ProShares 於 2021 年 10 月 19 日推出首隻比特幣期貨 ETF,成為歷史上交易量最大的基金之一,在交易的最初幾天內吸引了超過 10 億美元的資金。

兩年後,即 2023 年 10 月 2 日,ProShares、VanEck 和 Bitwise 在美國推出了第一批以太坊期貨 ETF。期貨產品通常需要投資者有更多的了解,並且會帶來額外的費用以及由於頻繁的重新平衡而導致跟蹤錯誤和業績下降的風險。事實上,標的期貨合約是在芝加哥商品交易所 (CME) 進行交易,並受商品交易所監管。這是關於期貨 ETF 在現貨產品之前獲得批准原因的一種流行的解釋。

首個美國現貨比特幣 ETF 申請由 Winklevoss 兄弟於 2013 年 7 月提交,並在隨後的幾年中多次提交,最終被拒絕。十年後的 2023 年 6 月 15 日,全球最大的資產管理公司貝萊德提交了 iShares Bitcoin Trust 的申請。貝萊德品牌的影響力以及出色的歷史業績(根據彭博社高級 ETF 分析師 Eric Balchunas 的說法,貝萊德在 575 只 ETF 產品中僅被拒絕一次)改變了遊戲規則,並幫助美國比特幣現貨 ETF 成為有史以來最受期待的產品之一。

2023 年 8 月 29 日,潮流進一步轉變,美國哥倫比亞特區巡迴上訴法院在 Grayscale 訴 SEC 案件中做出了對 Grayscale 有利的裁決,指出 SEC 的決定阻止 Grayscale 提議的比特幣 ETF「任意且反覆無常。」

快進到今天,已有 11 家發行人提出現貨比特幣 ETF 申請,它們正在接受 SEC 審查 S-1 文件:BlackRock 、Grayscale、21Shares & ARK Invest、Bitwise、VanEck、WisdomTree、Invesco Galaxy、富達、Valkyrie、Hashdex 和富蘭克林鄧普頓。最近幾周,SEC 與發行人之間的會議有所增加,並且 SEC 要求所有發行人轉向現金鑄造模式,這意味著 ETF 市佔率的創造和贖回的資產交換必須以現金進行,而不是交換比特幣。通常,出於效率原因,授權參與者和 ETF 發行人之間在增發和贖回中的資產交換以實物形式進行。雖然 SEC 尚未公開說明其要求必須是現金的理由,但 SEC 很可能不希望被視為批准授權參與者(通常是大型銀行和經紀商)進行加密貨幣交易。

截至 2024 年 1 月 5 日晚上,所有 11 名申報者均提交了修改後的 19b-4s,其中提出了交易所能夠進行產品交易的規則的變更。這些必須得到 SEC 的批准。

最後一步是 SEC 簽署最終的 S-1 表格。目前市場預計這將在 1 月 10 日左右發生,上市和交易最快可能在此後 24 至 48 小時內完成。

我們將密切關注交易第一周內的資金流動和交易量,以評估 11 家發行人之間的競爭動態。規模較大的 ETF 受到投資者的青睞有多種原因,包括成本效率、流動性。因此,ETF 的種子資本金額可以提供競爭優勢。Bitwise 於 12 月 29 日提交的 S-1 文件表明初始意向資金高達 2 億美元,貝萊德顯示種子銷售額為 1000 萬美元。值得注意的是,1 月 5 日有傳言貝萊德可能在第一周的交易中準備了 20 億美元。彭博社高級 ETF 分析師 Eric Balchunas 指出,鑒於其他基金的種子投資,這個資金規模符合貝萊德的品牌形象,儘管該金額將遠遠超過之前推出的任何 ETF。

貝萊德、VanEck、Ark & 21Shares、富達、Hashdex、Invesco & Galaxy 和 Grayscale 也已經提交了以太坊現貨 ETF 申請,第一個 SEC 回復截止日期是 2024 年 5 月 23 日。

香港

繼美國 SEC 批准一年後,香港證券及期貨事務監察委員會 (SFC) 於 2022 年 10 月批准了加密貨幣期貨 ETF,資產管理公司南方東英於 2022 年 12 月 16 日推出兩支基金,1 支比特幣和 1 支以太坊。2023 年 12 月,證監會和香港金融管理局發布了聯合通告,列出了加密貨幣投資產品的指引,指出「鑒於最新的市場發展」,證監會現將接受加密貨幣現貨 ETF 的申請。更新後的證監會指引指出,實物及現金創造及贖回模式均獲准。海外發行且未經證監會特別批準的加密貨幣 ETP 將僅向專業投資者開放。

加密貨幣 ETP 的下一步是什麼

越來越多的投資者希望在他們的投資組合中加入加密貨幣,而 ETP 提供了一種熟悉、方便且受監管的途徑來獲得這種投資。在這種需求的推動下,加密貨幣原生資產管理公司和傳統資產管理公司都在不斷參與這些產品並進行創新。到 2024 年,預期美國現貨 ETF 的批准可能會成為其在全球範圍內增長的催化劑。

隨著這個領域的不斷發展,我們將關注重點包括:

·發行人競爭的加劇對費用以及其他地區和發行人的 ETP 流量的影響,以及從長遠來看,;小型參與者將被整合或退出

·在貝萊德等全球領先資產管理公司的營銷力量的支持下,消費者和機構對加密貨幣;的認識和接受度發生了轉變

·願意涉足加密貨幣的交易所、資產管理公司、分銷商以及其他機構參與;者和服務提供商的數量增加

·接受這些產品並將其;集成到諮詢模型中的時間表

·機構質押的發展包括可供投資者使用的質押產品的增長,以及發行人開發流動性解決方案

鏈上結構性產品的增長:眾所周知,我們相信未來是鏈上的,最近 21Shares 母公司 21.co 與 Index Coop 之間的合作顯示 ETP 發行人如何開始朝這個方向發展

注意:場外交易 (OTC) 封閉式加密貨幣基金(例如 Grayscale 提供的基金)並未納入本研究。