銀河證券孫建波:創業板泡沫退去 機構當深挖價值

鉅亨網新聞中心 2015-09-04 19:06

這是一個了不起的時代,時代呼喚中國的巴菲特,也呼喚中國的偉大企業家,更呼喚具有遠見卓識的財務顧問,指導創業家和投資家,眾橫捭闔於資本市場與產業之間,架好資本與產業的橋梁。

一、由樂視節目帶來的思考:偉大的企業必有偉大的使命

當我打開樂視電視,看到的是樂視節目標志的時候,心下猛的一驚:樂視的未來,將是怎樣的一個產業生態?將是怎樣的一個傳媒巨人?

在我選擇樂視電視的那一天,我就認定家庭中的電視介面一定會發生革命性的變化,但沒想到這么快就到來。留在我們印象中的,仍然是廣電總局對幾大互聯網盒子的內容管制。但我們必須知道,時代的變遷中,人是最根本的場景。符合人類需求的場景締造者,也必將取得商業模式的最終成功。

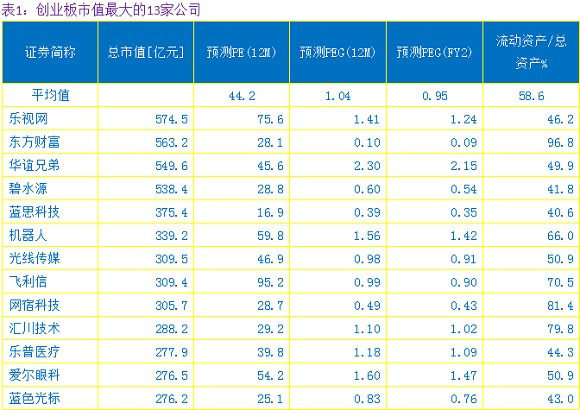

樂視網(300104,股吧)是創業板市值最大的第一股,這讓我產生了濃厚的興趣:創業板的龍頭們,到底在做什么?

中華民族的偉大復興,需要一批支撐起中國民族產業脊梁的偉大企業。投資者的任務,這是去尋找這樣的好公司。公司公司,不等於好的股票,如果太貴的話。當好公司在泡沫破滅的時候泥沙俱下了,變便宜了,便迎來了長期價值投資的機會。

二、創業板泡沫退去

創業板的泡沫,是在那段脫離估值任性飛的時期中形成的。我們一直強調,如果股票是那風箏,估值就是牽著風箏的線。風大了,線可以放長一點;風小了,線可以收短一點。但如果脫離了合理估值,任性飛,就像風箏斷了線,會掉下來。

如今,創業板泡沫退去,我們要拒絕讓風箏掉下來,要用價值投資的思維,為股票接上估值這根線。截至9月2日,創業板收於1855.03,考慮到有部分停牌的公司,創業板實際點位可能更低。而從成交量上看,也開始向著理性區間回歸。

指數,從來都不是簡單地重復歷史上的震盪,而是在震盪中不斷上臺階。道瓊斯自1895年以來從最低點到最高點上漲了600多倍,正說明了人類經濟永續發展和產業進步的力量,在歷史長河中,價值總是在積累。泡沫及其破滅時有發生,但沒有改變價值中樞歷史性不斷抬升的大趨勢。創業板泡沫退去之后,將構筑新的價值平臺。當然,創業板的信心還需要積累,底部還需要相當一段長的時間來夯實。全新的價值,也將在底部夯實之后,全新呈現。

參考2010-2012年創業板調整之后的表現:指數在腰斬之后,歷經3年之間,不僅完全收復失地,更是再創新高。由於本輪泡沫積累較快,破滅的時間也比較快,底部可能需要更長時間來構筑,信心需要更長時間來積累。但機構投資者,正應在這一區間,用資本的力量,幫助企業發展。政府則應做好相應的政策配套。

三、價值挖掘的核心思維:大膽想象,小心求證

真正好的股票,是跌了敢買。但不是閉著眼睛買,那些號稱某某股票可以閉著眼睛買的,是因無知而輕率。研究公司,是要換位思考,站在企業的角度進行產業規劃和經營規劃,然后再看看企業是不是這么做的。優秀的企業,必然是最優秀的規劃支撐起來的。

列出這市值最大的十三家公司,並不代表股票推薦。畢竟,我不是行業研究員,對公司的基本面並不了解。但我們不妨從一個“企業戰略咨詢”的角度,暢想一下企業如果實現某個戰略,目前的市值,是不是很安全。

本人對這些企業的“戰略臆想”,如果真的能夠成為現實,無疑將是中國崛起的典型標志。價值投資,不是拘泥於過去的業績,而是要對公司的未來大膽想象,然后再小心求證。需要小心翼翼、戰戰兢兢求證的,一是求證公司的真實戰略意圖,二是求證公司的戰略實現路徑;三是求證公司的高管團隊是否勝任。

四、投資者應與公司攜手,運用資本平臺成就產業戰略

巴菲特的偉大之處在於幫助企業發展。中國的機構投資者,資本大鱷、私募大額們,也應該在關鍵時刻,與上市公司攜手,在浮華褪去的市場中,幫助公司運用資本平臺,做好資本規劃與產業規劃。唯有如此,才能讓中國的上市公司基業百年長青。如果機構變成大散戶,助長市場的暴漲暴跌,則有可能把上市公司玩殘了。

記得在廣發基金的時候,有多家上市公司的實際控制人感概:在困難的時候,是廣發基金的幫助,讓企業在逆境中實現跨越,成就了資本藍圖。今天看來,這些企業仍然是資本市場的佼佼者。而基金公司的專業能力,正是在於能夠識別公司的戰略價值,在其戰略起點提供資金。

在廣發基金的內部培訓中,提出了這樣一個命題:買方的分析師,應該成為行業內公司的核心顧問,不能做一個打聽訊息的,而是企業有任何事情都第一時間想到咨詢你。這句話,表達的正是投資者與企業之間應該有的互動之道。過去幾年,矽谷天堂深耕的“pe+上市公司”投資模式,正是這一思想在私募投資中的實踐運用。

當前,就創業板來說,浮華褪去,泡沫不再,深挖企業的投資價值,更需要投資者與企業的良性互動,實現資本戰略與產業戰略的良性整合,從而推動企業實現產業戰略。

值得重視的指標是,目前創業板公司的“流動資產/總資產”比值很高,中位數為63.36%,算數平均數為63.35%。這里的流動資產,由於發行超募的原因,現金占比往往較高。對於存貨較少,應收賬款較少的公司,這代表這些公司的家底十分殷實,財務非常安全。從這里,我們看到了在泡沫破滅后企業推動新戰略的基礎。

當前,創業板公司總市值的中位數僅為45.44億元,調和平均數僅為41.14億元。普遍認為,100億以下市值的上市公司,表明還沒有走上資本市場的正軌。截至9月2日,484家創業公司中,小於100億總市值的公司有408家,其中小於50億總市值的企業有271家,小於30億的由126家。

從估值來看,創業板未來12個月的預測pe中位數僅為34.43倍,未來12個月的預測peg(pe/g,估值與增速之比)僅為0.83,而兩年的peg中位數僅為0.76。

不過,便宜不代表有投資價值。價值投資的關鍵,在於對企業發展遠景的大膽想象和小心求證。當前的機構投資者,各類創投機構,應與上市公司攜手,共同承擔起時代的重任,運用資本平臺成就產業戰略。

這是一個了不起的時代,大眾創業、萬眾創新為經濟注入了全新的活力,新三板企業的蓬勃涌現,給上市公司並購重組提供了充分的養料。甚至不乏新三板公司並購上市公司的案例。這個時代,呼喚中國的巴菲特,也呼喚中國的偉大企業家,更呼喚具有遠見卓識的財務顧問,指導創業家和投資家,眾橫捭闔於資本市場與產業之間,架好資本與產業的橋梁。(文章來源:微信號首席看市)

- 如何發揮多重資產策略的最大優勢?

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇