國際資金回流加碼、高股利優勢 REITs拉回即是買點

鉅亨台北資料中心 2016-08-24 11:21

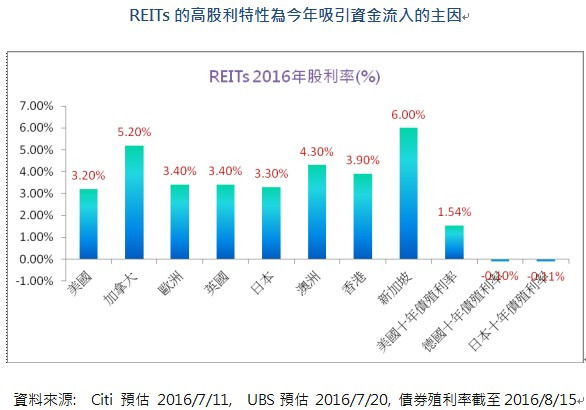

REITs 在防禦性佳、業績穩健、高股利等優勢下,吸引國際資金回流加碼,今年以來約有 30 億美元流入美國 REITs 共同基金,與去年整年流出 54 億美元的情況相較,大幅好轉。台新全球不動產入息基金(本基金配息來源可能為本金)經理人謝夢蘭表示,各國央行延長低利率時間,REITs 平均股利率在 3%~4% 以上,深獲市場青睞,另一方面,REITs 在今年 8 月底將獨立成為 GICS 第 11 大產業,將吸引機構法人增加配置比重, REITs 長線多頭趨勢不變,短線若有較明顯拉回可積極加碼。

謝夢蘭表示,就股利率分析,目前主要 REITs 市場如美國、加拿大、歐洲、英國、日本、澳洲、香港、新加坡股利率皆在 3% 以上,遠遠超過美國十年債殖利率 1.54%、德國十年債殖利率 - 0.1%、日本十年債殖利率 - 0.11%,其中,加拿大及新加坡 REITs 股利率更分別高達 5.2% 及 6%。在獲利方面,美國 REITs 第二季獲利成長率約 8.9%,明顯優於標普 500 指數第二季獲利衰退 1% 的狀況。

謝夢蘭指出,就市場別分析,以美國、亞洲及德國 REITs 相對看好。美國除了是全球 REITs 的龍頭外,近期房地產、就業市場、財報表現皆優於預期。亞洲 REITs 中,新加坡雖然租金具下修疑慮,但其 REITs 股利率與與公債利差高達 4%,優於日本及香港的 3% 左右,也高於澳洲及美國的 2% 左右,相對具吸引力。德國因住宅供給嚴重不足,分析師估計,至少要增加 6 成的房屋供給量才能解決目前供不應求的窘境,可望持續推升房價及租金走勢。

謝夢蘭表示,REITs 後市走勢與利率息息相關,目前全球主要央行延續寬鬆政策,殖利率位於低檔,另從利率指標 Fed 動向分析,由於美國第一季 GDP 成長率僅 0.5%、第二季僅 1.2%,在經濟成長走緩下,未來升息機率大幅降低,在低利環境持續下,REITs 的高股利特性仍是布局首選。在操作上,由於房市景氣循環通常需要六至十年的時間,建議持有 REITs 時間至少為三個月至六個月,才能享有房市上漲利差的機會,以及固定配息的好處。

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或簡式公開說明書) 及風險預告書。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險應詳閱基金公開說明書。有關基金應負擔之費用及相關投資風險已揭露於基金之公開說明書中,投資人可向本公司及基金銷售機構索取,或至本公司網站及公開資訊觀測站中查詢。配息型受益權單位雖每月進行收益分配評價,但不保證配息比率,基金配息金額會因投資組合有所變化。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,投資人於獲配息時,宜一併注意基金淨值之變動。本基金進行配息前未先扣除應負擔之相關費用,且基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於公司網站,投資人可於基金公開說明書或本公司網站查閱。投資人於申購時應謹慎考量。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇