〈鉅亨主筆室〉負利率肇因IS與LM惡性循環!

鉅亨網總主筆邱志昌博士 2015-10-14 07:18

壹、前言

在該升息卻未升息,拖延接近半年以上後,美國總體經濟發展似乎越來越嚴肅。本文針對近期,美國貨幣政策少數決策成員、及經濟學家熱烈討論的「負利率」貨幣政策。運用財務理論效率市場,及總體經濟學各種相關理論、與史丹福泰勒教授的泰勒公式。以投資與儲蓄即IS、及流動需求與供給即LM,做為主要分析對象。本文研究發現,目前以美國為主全球經濟發展,可能陷入IS與LM互動惡性循環困境中。在預算平衡限制下,財政已被寬鬆貨幣政策取而代之,成為唯一財經政策。在經濟出現結構性問題後,美國聯準會(以下皆稱:Fed)在量化寬鬆政策(以下皆稱:QE)退場後,似乎欲罷不能;還想進一步再以負利率極端寬鬆政策,來解決經濟結構問題。

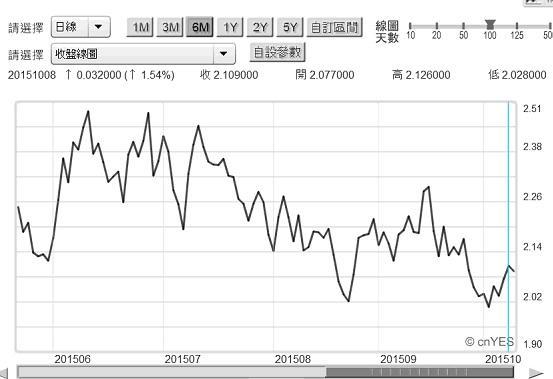

圖一:美國10年期公債殖利率日曲線圖,鉅亨網債券

但由美國10年期公債殖利率,目前短期趨勢顯示;金融市場投資者對負利率預期尚未形成。本文認為,經濟學家所有貨幣政策,必需參考金融市場量化指標;如債券殖利率、美股各類股指數等。它們多是非常有效率地,它們的時間序列(Time Series)趨勢,就是未來經濟發展與問題所在。否則還是會發生貨幣政策的認知、執行、效果延遲等三種落後現象。本文認為:一、先不論負利率政策是否有用;如果要執行該政策,應在QE結束後就應做;這樣或許會有出其不意效果。因為目前我們由股債市所看到的是,IS市場已經趨緩、LM的投資需求不振。二、解決目前經濟問題,在於IS改善、LM只應是陪伴。由QE、負存款準備率、進而負利率,LM的邊際效果已經減緩,越來越無法刺激經濟成長;越來越向流動性陷阱邁進。

貳、因貨幣政策效果已消失,因此想再將利率降為負數!

2015年 9月18日,Fed召開「聯邦利率決策會議」(以下皆稱:FOMC)中,成員首度提及「負利率」貨幣政策。雖然此一提案,並未被大多數成員所接受,最後還被多數成員投票否決。但由Fed主席將FOMC會議決定對外宣告後,美股道瓊工業指數、及之後總體經濟數據的表現多出現疲軟趨勢。經濟學家與投資機構,已認知到美國經濟景氣結構問題的高複雜成程度。無論是物價或是勞動工資、生產力與投資,經濟成長動能正在轉變與消失中。就一如Fed會後9月21日,本文所論述美國經濟結構問題,認為「Fed已經見到經濟黑洞」。[NT:PAGE=$]

顯然是因為見到經濟情勢不佳,才使得Fed其中一位成員,在8月中會議當時,就想仿歐洲央行(以下皆稱:ECB),執行極端寬鬆貨幣政策。所謂極端就是不正常,也就是將利率或是貨幣供給量,推向非常不合理水準。所有央行在運用貨幣政策時,不是針對貨幣市場利率,就是以貨幣供給量、即M1B或是M2的增長率為目標。就如Fed目前的FOMC會議,就是針對利率水準、也就是運用史丹福大學教授的「泰勒法則」(Taylor"s Rule),以聯邦資金利率(Federal Fund Rate)為政策目標。美國政府在預算平衡法通過之後,對於以減稅或是擴大政府支出,去刺激經濟成長有較多限制;因此束縛了財政政策的運用。而Fed也自約2004年起,將原來廣泛運用的貨幣供給增長量原則,轉為以利率為管理與政策標的。

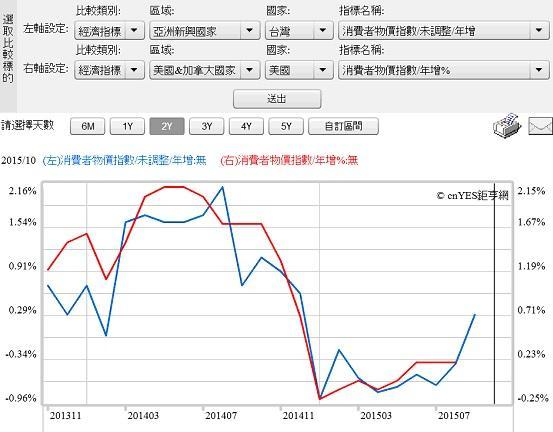

圖二:台灣與美國消費者物價指數年增率曲線圖,鉅亨網指標

泰勒公式主要目的,在以短期利率對美國生產力、及通貨膨脹率進行調整。也就是「名目利率」(Nominal Rate),是為目標利率(Target Rate)、與預期通貨膨長率及實際充分就業差異的函數。泰勒教授認為,唯有貨幣市場完全市場化的情況下,以利率為手段的貨幣政策才能成功。學者認為,以利率為政策目標與手段,可解決貨幣政策「時效落後」(Time Lagging)問題。貨幣政策存在認知落後、執行落後、及時效落後三大問題。過去10多年以來,Fed認為泰勒公式對貨幣市場,雖非到有立竿見影的迅速功效;但已縮減貨幣政策的時效落後。自2009年3月Fed的首次QE後,一再壓低的長期利率的QE政策,就對勞動就業市場有迅速增溫效果。

但當美國實際的失業率,已經調整到幾乎接近、或已超過自然失業率後;已停止但尚未收回的寬鬆資金,對於經濟成長的刺激,似乎已經黔驢技窮。2015年3月起至今,Fed多次規畫以泰勒公式為算計的升息政策;但始終不敢執行。因為貨幣政策已無法再撼動,除失業率之外的經濟數據;如經濟成長率、物價年增率等。因此Fed不但不升息,反出現負利率的聲音。美國總體經濟結構中,實際與預期通貨膨脹的差距非常嚴重。也就是因為負數的物價成長率,其嚴重性大於實際與充份就業差異,使得目標利率與市場名目利率發生嚴重落差。Fed之所以對負利率傾心,其政策思維應是;在久等物價無法溫和上揚後,企圖以更低的資金使用成本,即負利率來刺激通貨膨脹;以激勵經濟成長。因此在接近零利率後,接下來的貨幣政策就是,負存款準備率或是負利率。換言之,這10幾年以來被Fed奉為圭臬的政策,目前已對經濟成長趨緩無力回天;為使貨幣政策更為有用,於是負利率的思維出現。

叁、負利率是IS與LM惡性循環結果!

負利率對市場經濟,與金融資產價格影響非常不同。QE已是一種極端權衡與寬鬆政策,已經將利率壓低到零水準。Fed執行QE五年多的成果,對失業率降低非常有用,但對通貨膨脹改善相當有限。因此Fed才會提論,要以更強的、更低的利率政策來增進通貨膨脹,刺激經濟成長。但這是非常極端的政策思維。因為貨幣市場利率是因或是果?以可貸資金理論的觀點,利率低迷是因為對資金需求不足,是因為實體經濟的投資I與儲蓄S(即消費),IS曲線沒有發生增長式的移動;因此在貨幣流動需求中、資金供過於求,造成貨幣市場利率低迷。[NT:PAGE=$]

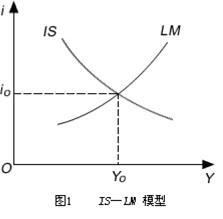

圖三:IS-LM模型,摘自維基百科公開網頁

在IS-LM模型中,兩個自變數即國民Y所得與利率i,是為IS與LM共同決定。而利率水準就在IS與LM之中擺盪,對國民所得Y呈現循環性發展。良性的循環是,利率水準由低谷向上爬升,而國民所得也同步增加。國民所得增加後,對流動性需求就有更多需求;然後再出現多次的良性循環。但目前我們所感受到的是,低利率水準無法積極推動國民所得成長,因此國民所得增長有限。也就是LM的增加,無法使 IS出現顯著成長;繼而出現惡性循環。國民所得與利率水準同時下降。

肆、負利率的思維顯示,LM市場出現流動性陷阱!

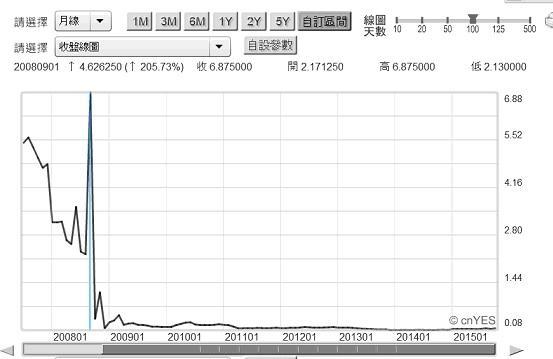

ECB在2014年6月16日,對歐元區所有會員國實施負存款準備率;當下就引發全球石油價跳水下跌,被認定為是歐元通貨緊縮(Deflation)的一種先行宣告。2015年3月開始,ECB又啟動第一次歐元QE政策。氾濫與極為寬鬆的資金,終於在2015年演成歐元區貨幣市場負利率。根據投資銀行經濟學家估計,2015年1月底時全球約有3.6兆美元,政府公債是以負殖利率成交;占當時全球公債市場交易量的1/6以上。公債及公司債市場負殖利率的扭曲現象,代表金融機構中存款者的風險已高於貸款者,因此存款人將資金由金融機構中抽離,轉進公債市場中。這已顯示銀行有運用資金的困難、更有保管的壓力;因此要對存款人收取保管費來維持營運。而資金轉進政府公債中,就是將政府公債當成為是資金安全的存放地。負利率代表資金需求者,其在貨幣市場的地位與份量,遠大於資金供給者;因此資金供給者需以反向方式,將資金拱手奉送給資金需求者。利率是貨幣的價格,也是借貸行為人使用貨幣成本,與及價值儲藏者的報酬。自亞當斯密斯提出,市場均衡價格多是由一隻看不見手所決定。從每一個國家貨幣市場最短期利率、即隔夜拆款利率,就可見到一個經濟體資金鬆緊狀況。隔夜拆款利率,是銀行金融機構以多餘的資金,從事彼此之間借貸行為。銀行有超額準備時,銀行間資金供給遠大於需求,隔夜拆款利率下降;目前全球主要貨幣的隔夜拆款利率多在低檔。

圖四:倫敦美元隔夜拆款利率月曲線圖,鉅亨網債券

[NT:PAGE=$]

負利率就是,借款的消費者或企業不必付費;但存放與提供資金給需求者使用的,卻必需為他的存款行為付出保管費。這等同是在對持有貨幣者進行懲罰。負利率將顛覆過去人類總體經濟學與財務理論,是現代學者所無法想像的例外。而伴隨著負利率而生的通常是通貨緊縮;通縮在學術的定義是,消費者物價持續下跌、量化指標是CPI年增率;月資料半年以上多是負數就是通貨緊縮。與通縮同時出現的通常也是低度經濟成長,而且也會伴隨著金融資產價格滑落的財富效果(Wealth Effect)。如果就以金融資產價格代表財富效果,則當房地產價格成長趨緩、與股市下跌形成空頭趨勢後,財富效果將會消失;這也代表消費的邊際效果降溫。

伍、結論:擺脫陷阱、促進經濟成長,需產業「整合式技術創新」!

負利率也將顛覆傳統財務理論;當名目利率為負數時,金融市場行為將會發生重大改變。當無風險利率為負數時,以股利折現模型所估算出的合理股價將會是無法想像;如本益比方法、合理股價是為本益比乘以預估上市公司預估每股稅後盈餘。如果利率為負數,則以利率為倒數的本益比將變成無限大,如此則理論上的合理股價也將會無限大。但實際的狀況卻往往不是這樣,事實發展是股價顯著變低了。會發生這種理論與實際落差,主要原因是因為消費者物價是負成長;名目利率除以或平減CPI年增率之後,實質利率(Real Rate)變成為正數。台灣目前就是這樣的狀況,在央行9月中降息會後文中提到,由於消費者物價年增率為負數,因此台灣的實質利率為正值;最後影響固定資本形成、也就是投資支出,而調降了經濟成長率。這極可能就是全球各國多要面對,LM流動性陷阱將發生的徵兆。

圖五:美國電動車Tesla股價月K線圖,鉅亨網首頁

根據維基百科的紀載,一般開發中國家會出現,中等收入國家發展陷阱。它指得是一個國發展達到一定程度後,發生成長停滯、收入不均、增長模式轉型不成功、人力資本累積緩慢、金融體系脆弱等病症;如巴西、阿根廷等拉丁美洲國家等。由生產力的觀點來看,無論是勞力或是資本使用邊際效益,多是由遞增(Increasing)、漸漸轉為固定規模效應(Scale Effect)、漸漸再轉為遞減(Decreasing);此時就要進行技術層次的提升。技術層次分為代工生產技術、關鍵技術、及最難的整合技術。目前全球已開發國家,雖多已脫離中等收入國家陷阱;但是想要更上一層樓,則勢必還要由流動性陷阱中脫困。而脫困的方法應由IS與LM同時著手,增加技術對生產力的附加價值。以台灣產業發展為例,目前雖脫離資本的生產力遞減境界,但在技術層次上仍不及日本。台灣目前仍處於「代工技術」層次,日本廠商擁有「關鍵性技術」;掌握了產品命脈。而最上一層的應是「整合技術」,它可以由單一或眾多專利發明中做出有效整合,創造出新產品出來;如美國廠商不斷創新的,網際網路、智慧型裝置、無人飛機、電動車等等。技術創新整合、提升附加價值,應將可使目前成長趨緩狀況,獲得效迅速有效改善。(特別提醒:本文為財金專業研究分享,絕非投資建議書;不為任何財經政策、產業與金融行銷、與投資損益背書。)

- 從機票到股票!投資日本正是時候?

- 掌握全球財經資訊點我下載APP

上一篇

下一篇