【富蘭克林華美】全球退休金資產突破40兆美元 目標日期基金成投資首選

鉅亨台北資料中心 2018-03-31 19:50

退休金資產投入主動控制風險的目標日期基金 美國目標日期基金規模已來到 1.12 兆美元

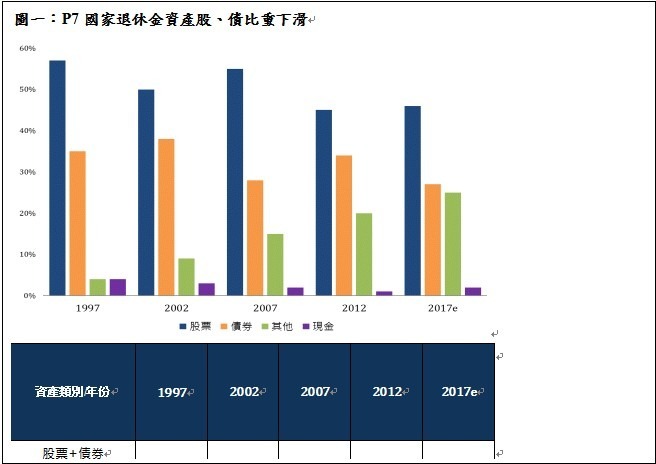

根據專業風險管理顧問公司韋萊韜悅(Willis Towers Watson)發表的《全球退休金資產研究 2018》報告,截至 2017 年底,估計全球退休金資產達美金 44.9 兆元,並有 84% 集中在前 7 大退休金市場國家 (後簡稱 P7),其中資產配置雖仍以股、債為主,但配置比重下滑,另類資產占比則持續提高(見圖一)。富蘭克林華美投信表示,考量股、債投資組合的齊漲齊跌風險,重視低波動的退休金資產轉向其他收益資產已是世界趨勢,主動控制風險的目標日期基金(Target Date Fund, TDF)成為退休金投資首選。

過去 20 年來,以美國為首的 P7 國家退休金資產成長 3 倍,其中投入另類資產的比重愈來愈高,從 1997 年的 4% 成長至 2017 年的 25%,總額躍升 19 倍之多,而股、債占比則從 1997 年的 92% 下滑至 2017 年的 73%,顯見傳統資產難以滿足退休投資的低波動收益需求,此時專為退休計畫量身打造、主動控制風險的目標日期基金吸引市場目光,獲退休金資產大量進駐 (見圖二)。

富蘭克林華美目標 2037 基金經理人邱良弼指出,目標日期基金是退休制度較完善國家的主流商品,全球退休金資產規模前二的美國與英國,都將其做為預設基金選項,提供投資人一個長期規劃退休、持之以恆不間斷,並嚴格控管風險的投資計畫。美國的確定提撥制(Defined Contribution plan, DC)、個人退休帳戶 (Individual Retirement Account, IRA) 自 2000 年起大舉投入目標日期基金,截至 2018 年第 4 季,基金規模已來到 1.12 兆美元。

邱良弼認為,退休準備如果只重視保本,很容易陷入資產不夠用的困境,借鏡美國的退休計畫趨勢:以家庭為單位投入退休準備金、共同基金,透過建立投資組合創造收入,退休金管理機構考量股、債風險,將資產轉向主動控制風險的目標日期基金;但不少台灣家庭的資產配置顛倒過來,以房地產、存款、保險優先,接著才是比例極低的退休準備金與共同基金,與世界潮流背道而馳,如此理財忽略了資產成長性,恐無法達到理想的退休金目標。

因此富蘭克林華美投信建議,退休規劃應將資金投入嚴格控管波動的目標日期基金,特別是現階段全球市場股、債齊漲齊跌的機率提高,傳統資產組合已難以滿足退休金資產的低波動目標,不只考量股市風險,還一併考量債券與商品風險的目標日期基金,可幫助投資人在一定的風險接受度下,創造最大的資產成長,搭配「按月領回」取代「一次買回」的類年金設計,更避開特定時點贖回的風險,盡可能通過市場震盪考驗,並創造穩定現金流,正是退休金投資首選。

【富蘭克林華美投信獨立經營管理】本基金經金融監督管理委員會核准或同意生效,惟不表示本基金絕無風險。本證券投資信託事業以往之經理績效不保證本基金之最低投資收益;本證券投資信託事業除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。投資人申購前應詳閱本基金之公開說明書。本基金以新臺幣及美元計價,如投資人以其他非本基金計價幣別之貨幣換匯後投資本基金者,須自行承擔匯率變動之風險,當本基金計價幣別相對其他貨幣貶值時,將產生匯兌損失,因投資人與銀行進行外匯交易有買價與賣價之差異,投資人進行換匯時須承擔買賣價差,此價差依各報價而定,此外,投資人尚須承擔匯款費用,且外幣匯款費用可能高於新臺幣匯款費用,投資人亦須留意外幣匯款到達時點可能因受款行作業時間而遞延。本基金之三檔子基金達目標日期起至存續期間屆滿,受益人授權經理公司於定期買回日,依信託契約之約定,計算定期買回價金,並辦理定期買回。除定期買回日外,受益人得依需要隨時自行辦理買回申請。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇