新興債熱絡 三大利多加持

鋒裕匯理投信 2020-06-29 17:07

美國央行(Fed)、歐洲央行(ECB)相繼推出史無前例的寬鬆與紓困政策,加上主要國家宣布重啟經濟活動,市場信心逐漸回復,投資人目光再次轉向收益率較高的新興市場債券,刺激發行人發債意願,新興債市回復熱絡。鋒裕匯理資產管理表示,新興市場債券具備三大利多—新興市場基本面有撐、利差水準仍具吸引力,當高利差水準時入場,持有一年正報酬機率較高,預期可持續受到市場青睞。

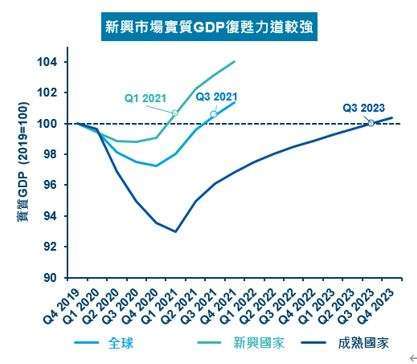

首先, 新興國家基本面相對穩健,經歷新冠肺炎肆虐,2020 年全球經濟預估將較去年衰退 2~3%,不過新興市場衰退幅度較成熟國家小,並且有機會更早恢復過往水準。展望未來 1-3 年,新興市場國家的經濟反彈力道可望優於歐美等成熟國家 (見圖一)。

其次,新興市場高收益債利差仍具吸引力,根據 Bloomberg 資料統計,截至 2020 年 6 月 19 日,觀察新興市場高收益債指數利差為 821 基點,相較於 10 年平均利差的 540 基點,預估潛在至少 300 基點的收斂空間 (註 1)。

第三,新興高收益債利差水準高時,持有一年正報酬機會高。根據 Bloomberg 資料統計,截至 2020 年 6 月 19 日,當新興市場高收益債指數利差大於 800 時,持有一年正報酬機率為 100%,持有一年平均報酬率為 27.10%;當利差介於 800 與 600 之間,持有一年正報酬機率為 100%,持有一年平均報酬為 11.52% (註 2)。

展望後市,鋒裕匯理新興市場債團隊分析,新冠肺炎危機仍會影響全球增長和企業收益,對於依賴出口、商品和旅遊業的國家影響尤甚,在相關國家的投資仍宜保持謹慎,現階段持續尋找較長天期債券,並重視投資組合的流動性。

鋒裕匯理新興市場債團隊進一步表示,在今年五月底的投資組合當中,以中國占比相對較高,主要是看好中國政府的政策仍有操作空間,例如:人民銀行仍可繼續從存款準備金率下手,降低各類型銀行的資金成本,促進民間與企業融資需求。後續將持續觀察初級市場的投資機會,尤其是在投資級債資產中較折價者,例如:墨西哥;而在高收益債部分,對於存續期間較長、收益較高的高收益債國家相對看好,例如:烏克蘭。

最後,鋒裕匯理資產管理表示,資金近月回籠新興市場債券,不過著眼於全球第二波疫情可能再起、國際地緣衝突升溫,短期資產價格仍會有所波動,但應該較不會發生如三月的恐慌性下殺,以中、長期投資觀點出發,目前新興市場債券殖利率仍具相當吸引力。

圖一、疫情造成全球經濟衰退 新興市場復甦力道強

美國央行(Fed)、歐洲央行(ECB)相繼推出史無前例的寬鬆與紓困政策,加上主要國家宣布重啟經濟活動,市場信心逐漸回復,投資人目光再次轉向收益率較高的新興市場債券,刺激發行人發債意願,新興債市回復熱絡。鋒裕匯理資產管理表示,新興市場債券具備三大利多—新興市場基本面有撐、利差水準仍具吸引力,當高利差水準時入場,持有一年正報酬機率較高,預期可持續受到市場青睞。

首先, 新興國家基本面相對穩健,經歷新冠肺炎肆虐,2020 年全球經濟預估將較去年衰退 2~3%,不過新興市場衰退幅度較成熟國家小,並且有機會更早恢復過往水準。展望未來 1-3 年,新興市場國家的經濟反彈力道可望優於歐美等成熟國家 (見圖一)。

其次,新興市場高收益債利差仍具吸引力,根據 Bloomberg 資料統計,截至 2020 年 6 月 19 日,觀察新興市場高收益債指數利差為 821 基點,相較於 10 年平均利差的 540 基點,預估潛在至少 300 基點的收斂空間 (註 1)。

第三,新興高收益債利差水準高時,持有一年正報酬機會高。根據 Bloomberg 資料統計,截至 2020 年 6 月 19 日,當新興市場高收益債指數利差大於 800 時,持有一年正報酬機率為 100%,持有一年平均報酬率為 27.10%;當利差介於 800 與 600 之間,持有一年正報酬機率為 100%,持有一年平均報酬為 11.52% (註 2)。

展望後市,鋒裕匯理新興市場債團隊分析,新冠肺炎危機仍會影響全球增長和企業收益,對於依賴出口、商品和旅遊業的國家影響尤甚,在相關國家的投資仍宜保持謹慎,現階段持續尋找較長天期債券,並重視投資組合的流動性。

鋒裕匯理新興市場債團隊進一步表示,在今年五月底的投資組合當中,以中國占比相對較高,主要是看好中國政府的政策仍有操作空間,例如:人民銀行仍可繼續從存款準備金率下手,降低各類型銀行的資金成本,促進民間與企業融資需求。後續將持續觀察初級市場的投資機會,尤其是在投資級債資產中較折價者,例如:墨西哥;而在高收益債部分,對於存續期間較長、收益較高的高收益債國家相對看好,例如:烏克蘭。

最後,鋒裕匯理資產管理表示,資金近月回籠新興市場債券,不過著眼於全球第二波疫情可能再起、國際地緣衝突升溫,短期資產價格仍會有所波動,但應該較不會發生如三月的恐慌性下殺,以中、長期投資觀點出發,目前新興市場債券殖利率仍具相當吸引力。

圖一、疫情造成全球經濟衰退 新興市場復甦力道強

註 1:資料來源: Amundi Asset Management, Bloomberg,資料日期 2020/6/19。新興市場高收益債, J.P Morgan EMBI Global Diversified HY Sovereign Spread。指數舉例僅為投資參考,惟投資人無法直接投資該指數,指數報酬不代表基金之績效表現 / 到期殖利率不代表基金報酬率,過往績效不保證未來結果。此預期並非基金績效之保證。

註 2: 資料來源: Amundi Asset Management, Bloomberg,資料日期 2020/6/19。新興市場債係採用 J.P Morgan EMBI Global Diversified Index; 新興市場高收益債係指 J.P Morgan EMBI Global Diversified HY Sovereign Spread。 * 1 年滾動報酬之計算始點係指自 2002/3/31 至 2019/5/31,於每月月底進場投資指數 1 年之績效樣本,合計共有 207 個樣本數。投資人無法直接投資該指數,本資料僅為市場歷史數據統計之說明,非基金績效表現之預測,亦非基金報酬之保證。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。

鋒裕匯理證券投資信託股份有限公司 | 台北市信義路 5 段 7 號台北 101 大樓 32 樓之一 | 總機:+886 2 8101 0696

本境外基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用(含分銷費用)已揭露於基金公開說明書及投資人須知,本公司及銷售機構均備有基金公開說明書(或中譯本)或投資人須知,投資人亦可至境外基金資訊觀測站 (www.fundclear.com.tw) 中查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱公開說明書。

- 掌握全球財經資訊點我下載APP

上一篇

下一篇