【百達投顧】Barometer 5月配置觀點:行情步入淡季 留意價值股的機會 金融股與房地產

百達投顧 2021-05-06 10:39

總經

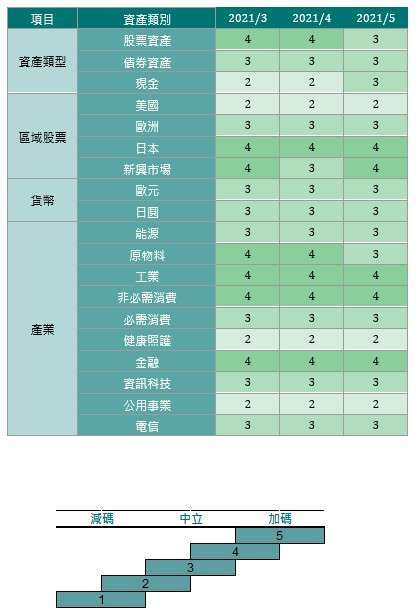

在經濟狀況繼續改善的同時,有跡象顯示市場上漲已經超出基本面。我們將股票價格下調至「中性」。

到 2021 年僅四個月,全球股票市場就已經達到了我們全年的目標(報酬率 10%)。經濟和公司獲利增長出現可能達到頂峰的初步跡象,使我們決定部分獲利了結。將股票評級下調至中性,並減少對周期性股票的投資。

經濟周期指標顯示,全球經濟已從大流行中恢復良好,但增長力道略有放緩。在中國尤其如此,中國第一季度的數據低於預期,促使我們將 2021 年的 GDP 增長預期從 10.5%下調至 10.0%。這種放緩部分是由於信貸增長放緩。自 10 月以來,中國的信貸脈衝(我們衡量經濟總量的指標)急劇下降,現在已大致符合其 GDP 6.5%的長期平均水平。中國將遵守其在經濟政策中保持連續性和穩定性的承諾。

在歐元區還未見到全面性復甦,這取決於是否成功控制大流行,疫苗接種狀況以及寬鬆貨幣和財政政策的持久性。與此同時,美國的經濟活動目前仍優於預期。我們預計本季增長將達到頂峰,然後隨著財政刺激開始減弱而放緩至年底。紐約聯儲的一項調查強化了我們的觀點 - 美國家庭計劃僅花費其刺激性支票的 25%;現金的 34%將用於償還債務和儲蓄。

流動性指標表明,私人信貸狀況(流向家庭和公司的信貸)已在全球正常化。 然而,由於中央銀行持續刺激,整體流動性仍對風險較高的資產略有支持。 但是,這種支持在未來幾個月可能會減輕。我們認為 Fed 在縮減量化寬鬆政策方面可能會比預期更快。它可能會在 6 月的利率制定會議上立即提出政策的轉變。

這提高減碼股票部位的可能性,特別是在價值面已相當居高的情況下。美國股票相對於債券的總報酬率現在處於歷史最高水準,比其長期趨勢高出驚人的 47%。與此同時,股利率和政府債券收益率之間的差距是自 2008 年金融危機以來的最低水準。

在全球隨著貨幣刺激措施的淡出,未來幾個月股票的收益倍數應該會承受更大的調整壓力。 因此,股票的任何進一步上漲都必須來自企業獲利的增長。確實,這可能會持續更長的一段時間,但隨著投資者已相當高的股票部位和對股票前景的信心,市場對獲利增加的任何正向反應都可能被淡化,而不如預期的結果可能會受到嚴厲懲罰。

技術指標表明,股市將進入三個月行情淡季(5 月至 7 月這段時間往往與股市表現疲弱有關)。儘管流入股票的投資保持強勁,而指標也尚未表明股票已「超買」,這種力道仍在放緩。對於債券而言,總體技術指標仍為負向。

股票

自 1 月以來,全球股票市場已經取得可觀的報酬。但是隨著價值面上升到十多年來的最高水準,股票將需要異常健康的條件才能繼續上升。但是,風險資產的有利環境可能不會持續太久。全球經濟增長的步伐和企業獲利預期的增長速度似乎都已放緩。加上即將步入股市淡季,這在傳統上對於股票市場來說是一個困難的時期。

美國:面對快速的經濟復甦,Fed 可能暗示在幾個月內縮減債券購買規模。美國股市看起來特別容易受到修正的影響。Fed 的政策不僅可能變得不利,而且拜登政府支出計劃的某些政策也可能給股市造成壓力,特別是他提出改革美國稅收制度的提議。拜登宣布計劃對年收入超過 100 萬美元的美國人的投資收益稅提高近一倍,使稅率達到 1920 年代以來的最高水平。美國政府還希望提高對美國公司的稅率,以資助其 2.3 兆美元的基礎設施計劃,該稅收已降至第二次世界大戰以來的最低水平,僅佔 GDP 的 1%。

根據我們的計算,拜登的稅制改革如果得到全面實施,可能會使公司獲利降低 7%至 10%,儘管如果刺激措施最終能促進增長抵銷這下降的部分獲利。同時,增加資本利得稅。可能會產生更大的短期影響,因為收入最高的 1%的人(擁有美國股市的近一半)可能會急於鎖定其 1 兆美元的未實現投資收益,約為標準普爾 500 指數平均每月 30%的交易量。這種可能性使近來美國明星股票的表現更脆弱,例如大型科技和其他以增長為導向的行業。較便宜的「價值」股票可以從中受益。

日本:我們仍然加碼日本,日股價格誘人且其龐大的出口產業應從全球貿易的持續改善中獲得不成比例的收益。

歐洲與新興市場:減碼歐洲和包括中國在內的新興市場。

產業:如果經濟增長開始放緩,周期性股票可能會受到影響。扣除科技股,周期性股票的價格在經過周期調整後的本益比比防禦股票高出 15%,接近歷史最高水準。 如果製造業的急劇回升開始放緩,則溢價可能會減少。由於這些原因,我們將原物料的評級從「加碼」下調至「中性」,該產業對中國的需求下滑也很敏感,而中國的經濟增長卻沒有以前那麼強勁。我們對資訊科技保持中立。

在其他周期性股票,我們認為金融業還有較大的表現空間。該產業不僅價格便宜,而且如果債券收益率保持穩定或走高,金融業也有可能表現優於大盤。

我們將房地產股調高為加碼,因為該產業價值誘人,應該會從經濟的重新開放中受益。它還提供對通貨膨脹避險的效益。

- 掌握全球財經資訊點我下載APP

上一篇

下一篇