【景順投信】歷史性轉變,日本央行升息

景順投信 2024-03-21 09:23

如市場廣泛預期,日本央行已結束其負利率政策、殖利率曲線控制及其他非常規政策工具。

日本央行將未來的主要政策利率隔夜拆款利率從 2016 年設定的 - 0.1% 上調至 0%–0.1%(註 1)。

日本央行並沒有完全轉向鷹派

儘管這是 2007 年以來的首次升息,但日本央行並未完全轉向鷹派。央行計劃將日本政府債券的購買量維持於之前相近水準,以便確保市場擁有充足的流動性和寬鬆的金融環境。

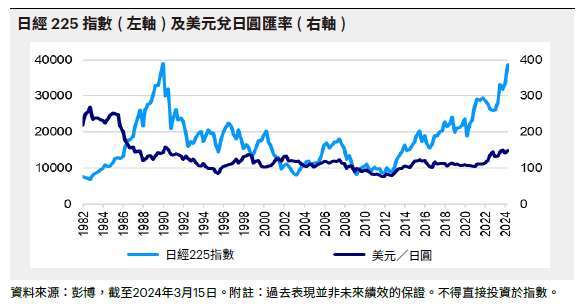

由於投資人基本已有預期,市場對此決議反應溫和,日圓兌美元匯率跌破 150,東證股價指數上漲 + 1.0%(註 2)。

日本央行副行長內田真一 (Uchida) 近期評論說:「很難想像會持續快速升息的路線」。日本央行的鴿派言論加上銀行繼續購買日本政府債券,意味著日圓兌美元可能保持疲弱,或直到聯準會預計何時開始降息變得明確為止。

展望未來,我們預計年底以前,日本央行不會再次升息。政策利率的潛在變動將取決於價格穩定性預期。就目前而言,日本央行對下一個會計年度的核心消費者物價指數 (CPI) 預期仍保持於 2% 左右。

與聯準會點陣圖不同的是,日本央行沒有給出明確的未來政策利率路線,但可以期待更多的指引,有關央行通膨目標的說法就值得一讀。

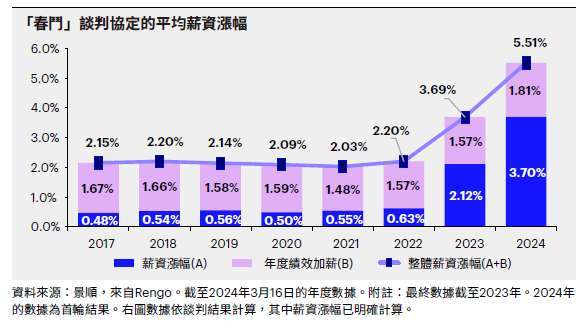

「春鬥」:日本薪資成長加速

在經歷了長期的低成長和通縮挑戰後,結束數十年超寬鬆的貨幣政策對於日本央行而言是一次勝利。日本的首輪「春鬥」(年度薪資談判)已於近期結束,數據顯示整體薪資加薪 5.3%,為 1991 年以來的最高薪資漲幅(註 3)。

強勁的薪資成長結果讓日本更有望實現薪資與物價間的良性循環,從而保持 2% 的通膨。這些動態無疑是日本央行升息的原因。

「日本復興」的開始?

日本經濟在 1980 年代末期表現強勁,日經 225 指數於 1989 年 12 月達到高點。該指數終於在 2 月份創歷史新高並於本月稍早時候突破 40,000 點(此後稍有回落)(註 4)。

當前的問題變成日本股市能否延續強勁的表現。部分強而有力的數據顯示日本股市可保持表現。

儘管日本股市已於去年經歷大幅上漲,但評價相較其他主要指數仍然具吸引力。此外,日本股票的現金殖利率高於其他主要指數。

日本於 1 月份最新推行的免稅投資帳戶「日本個人儲蓄帳戶」(NISA),有望成為日本股市上漲的一個重要動力。現金存款佔日本家庭金融資產中的比重高達 52.5%,而美國及歐元區分別為 12.5% 及 35.5%。NISA 有望推動部分日本家庭現金進入股市 (註 5)。

日本央行決定逐步恢復貨幣政策正常化是一項正面發展。該正常化可提振市場信心,十七年來的首次升息傳遞了一個強烈的訊號,即日本經濟不再需要如此大力的扶持,因其狀況已更好且有望繼續改善。

觀點來自 Tomo Kinoshita、Kristina Hooper 及 Thomas Wu

參考資料:

1. 日本央行, 2024 年 3 月 19 日

2.Bloomberg, 2024 年 3 月 19 日

3.Reuters, 2024 年 3 月 16 日

4.Bloomberg, 2024 年 3 月 19 日

5.Nikkei Asia, 2023 年 12 月 26 日

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

- 震盪期靠它逢低加碼,追求更大本利和!

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇