匯控稅前僅多賺9% ROE惡化 倫敦股價大跌近5%

鉅亨網新聞中心 2014-02-25 07:56

歐智華(左)稱,未來會繼續採循序漸進的派息政策。旁為范智廉(中)及麥榮恩。

圖片來源:香港文匯報

匯控(0005-HK)(HBC-US)(HSBA-UK)全年稅前盈利錄得225億美元(約1755億港元)增長9%,差過市場增長18.7%的預期,第4季季績更倒退11%,市場對其增加派息比率的憧憬亦幻滅;而3項新3年策略目標,其中股東權益回報率(ROE)遠未達標,甚至比第3季惡化。該股昨(24)日在港已收跌0.59%至83.85港元,公布業績後,其倫敦股價一度大跌近5%,ADR亦跌2%,至82.25港元。

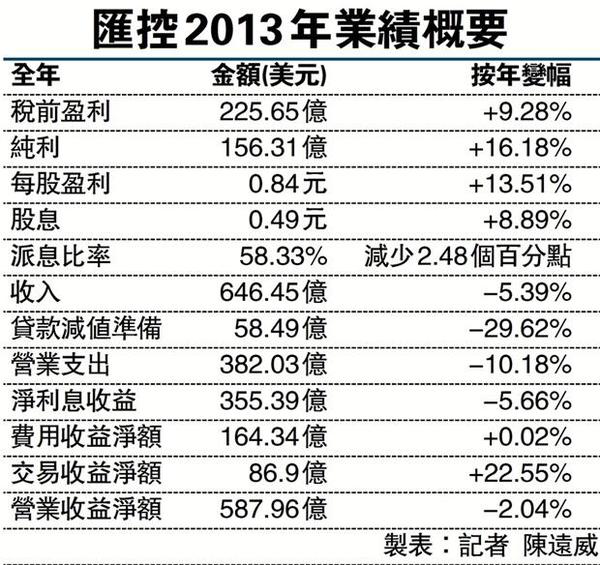

香港《文匯報》報導,早前市場預期匯控稅前盈利中位數為245.15億美元,同比升18.7%,但匯控昨日公布的稅前盈利為225.65億美元,同比只增9%,低於市場預期。單計第四季盈利僅39億美元,按季跌12%。該行第4次中期息派19美分,比2012年只多1美分,派息比率更由60%降至58%;全年派息49美分,派息比率由60.8%降至58.3%。

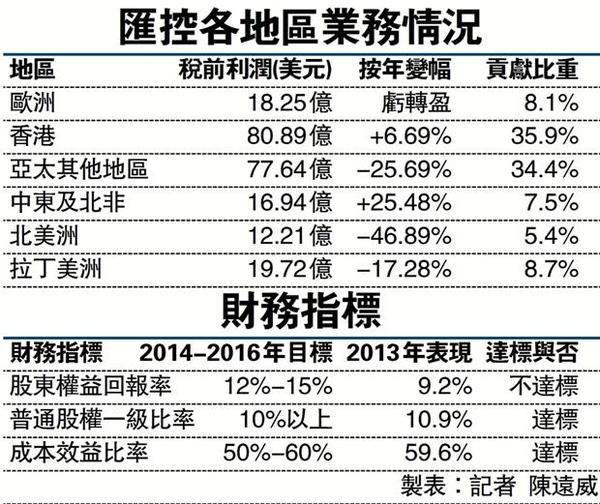

三項新3年策略目標仍有一項不達標,去年股東回報率為9.2%,距目標12-15%甚遠;成本效益比率為59.6%,為目標範圍內;普通股權一級比率10.9%,亦在目標範圍內。對於股東權益回報率不達標,匯控行政總裁歐智華在業績電話會議上歸咎是因為要繼續向英國客戶支付賠償所致。至於派息率下降,令市場失望,他解釋指,因為英國提高銀行徵費率,令該行全年繳付的總額增至9億美元,相當於影響每股5美分,否則可全數派發給股東,令派息率不致下跌。

該行財務董事麥榮恩指,對於英國還款保障保險(PPI)的不當銷售賠款已持續減少,去年賠款減少約55%至7.56億美元,但總體而言,仍要視乎索賠數目。歐智華則表示,該行無意將英國零售銀行分拆上市,強調集團資本強勁。此外,英國今年的經濟增長較佳,相信該行可從中增加更大的市佔率。

問及該行今次派息增幅是市場預期的下限,歐智華表示,今次的派息增幅與稅前盈利增長9%相同,未來會繼續循序漸進的派息政策。他續指,為了要達到未來3年,股東權益回報率有12%至15%的目標,該行將定下策略,包括將風險資產轉移至更高回報的業務,並且優先推動股息的增長。

歐智華承認,早前匯豐有多項官司纏身,罰款令集團的支出增加。而部分訴訟已經塵埃落定,該集團對相關問題都妥善處理及撥備。相信未來支出將會減少,有助改善及提升成本效益比率。同時該集團改變營運方式,大力壓縮成本。截至2013年底,員工數目已由2011年初的29.5萬人下降至25.4萬人,主要是透過出售業務及推行多項節省成本計劃來減省人手。

他說,集團訂立的未來3年目標包括逐步增加派息,回購股份以減低代息股份的影響,繼續縮減既有業務組合,並進一步簡化流程以實現20億至30億美元的可持續成本節約。集團去年實現15億美元的額外可持續成本節約,使2011年以來的可持續成本節約總額增至每年49億美元,大大超出集團原定的25至35億美元目標。

匯控第4季業績方面,稅前盈利按季跌11%至39.64億美元,派第4次股息0.19美元,全年股息0.49美元,較2012年的0.45美元稍有增長。營業支出382.03億美元,下降6%,但撇除特別項目,營業支出卻有所增加。歐智華則指,按固定匯率計算並撇除英國客戶賠償支出及重組架構成本後,2013年的營業支出與2010年大致相若。 (接下頁)

[NT:PAGE=$]

地區業務表現方面,香港及亞太區仍是盈利貢獻最大的兩個地區。香港地區的稅前利潤佔整體的35.9%,而香港除外的亞太地區,稅前利潤佔比為34.4%,兩者貢獻達到70.3%。匯控管理層表示,繼續看好本港及新興市場的表現,預期今年香港的國內生產總值(GDP)增長達3.7%,中國大陸今年GDP的增長達7.4%。

匯控行政總裁歐智華預料,香港今年的經濟增長將較為理想,預期今年香港經濟增長可改善至3.7%。至於中國大陸,雖然仍面臨各種經濟問題,但預期大陸今年經濟增長仍達7.4%,市場不用過分擔心經濟前景。另外,該行甚為關注大陸樓市情況,但認為中國人口龐大,相信樓市問題不會像美國次按般大,加上大陸地方政府可透過中央政府或出售資產來融資,相信經濟問題不大。

他指出,雖然早前部分新興市場資產曾遭大幅拋售,但認為這屬特殊情況而非普遍存在的威脅。最受影響的國家/地區都有兩個共通點:經常賬赤字龐大,以及一年內會舉行大選而結果並不明朗。相反,其他新興市場(如墨西哥)同期卻獲評級機構提高評級。整體而言,該行對新興市場的長遠前景保持樂觀,特別是南南貿易與資金流預期會大幅擴張,將為匯豐帶來不少機遇。

短期而言,歐智華說,必須強調新興市場只是個概括性類別,最重要的是分辨出當中不同國家/地區之間的相異之處,以至它們內部的不同情況。無論如何,該行預計隨世界各國調整政策以適應不斷變化的經濟狀況與市場氣候,2014年的經濟會有較大波動,市場或會出現起伏。該行預期,今年英國、美國和西歐的GDP增長分別為2.6%、2.5%和1.2%。

匯控主席范智廉表示,未來,全球貿易的增長、人民幣國際化等因素將給匯豐帶來商機。他預計到2050年,亞洲、中東和拉丁美洲之間的貿易和資金流量可能增加10倍,而匯豐在這三個地區均設有良好的業務網絡。另外,人民幣邁向國際化將有助擴大這方面的商機,匯豐在推進人民幣國際化方面早已是領先的國際銀行。

雖然匯控去年業績令人失望,北美及拉美稅前盈利分別急跌46.89%及17.28%,但其香港業務及亞太業務則繼續「標青」。旗下香港匯豐去年純利增長43%至1190.09億元(港元,下同),平均股東權益回報率增加4個百分點至25.9%。除稅前利潤上升33%至1447.56億元,當中香港業務稅前利潤增6%至597.91億元,貢獻整個集團達35.9%的稅前盈利;亞太其他地區更大增62.67%至849.65億元,若撇除出售平保(2318-HK)股權所得利潤淨額307.47億元,亞太其他地區稅前利潤僅增3.8%至542億元。

匯豐去年客戶貸款總額上升13.56%至2.6787萬億元,主要源自貿易信貸及住宅按揭,尤其中國內地及新加坡增幅最強勁。期內存款增加10%,截至去年底貸存比率為62.7%。貸款及存款市場競爭激烈,令淨利息收益率收窄2基點至1.94%,但資產質素維持良好,普通股權一級比率14.1%,總資本比率15.2%,而貸款減值準備減少1.3%至35.32億元,繼續處於較低水平。成本效益比率改善至33.9%,下降8.5個百分點。資產增加6%至6.439萬億元。

匯豐指,去年亞太其他地區除稅前利潤上升62.67%,由於出售平保股權所得利潤淨額307.47億元,以及興業銀行向第三方增發股本後帶來金融投資增益84.54億元,若撇除有關增額,去年亞太其他地區稅前利潤則下降,由於來自聯營公司收益減少導致收入下降,但營業支出及貸款減值準備均有減少,抵銷部分降幅。

去年匯豐香港業務盈利增加,反映資產負債增長帶動收入上升,以及單位信託基金和債務發行的費用淨額增加。預期出售上海銀行股權交易將在今年上半年完成。

另外,以業務分類,匯控僅在環球銀行及資本市場業務稅前盈利錄得增長,其餘各業務均跌。環球銀行及資本市場業務稅前盈利增10.8%,至94.41億美元,佔比41.8%,仍是集團最大業務;零售銀行及財富管理業務稅前盈利66.49億美元,跌逾30%;環球私人銀行稅前盈利急挫逾80%,至1.93億美元;工商金融業務稅前盈利84.4億美元,同比微跌1%。

大陸業務方面,除稅前溢利為84.69億元,增長56.17%,期內營業溢利下降38.1%,總營業收入下降4.5%,主要因大陸存款競爭激烈加上同業市場波動,令存款成本上升,抵銷了客戶貸款的利息增長,淨利息收入減少5.7%。期內客戶貸款增長18.6%,客戶存款則升17.3 %。

大陸業務表現欠佳,淨利息收入減,營業溢利急降38.1%。該行副董事長兼行政總裁李慧敏則認為大陸業務底氣好,無論存貸款及非利息收入均有增長,優質客戶持續增加。她認同大陸利率市場化令市場部分時間波動及成本上升,但只屬短期因素,不會影響該行對大陸業務網絡,人才及系統的投入。

她指,大陸業務非單一反映於分部業績,亦同時反映於港業務,隨大陸利率改革更透明及波動減低,對大陸業務將更有信心。展望2014年,她認為市場仍持續波動,大陸將維持偏緊的貨幣政策,市場對資金需求大,令成本續升。

匯控過去幾年拚命瘦身,至去年底,全職員工人數減少4.1萬人至25.4萬人,行政總裁歐智華指,集團未來3年將繼續縮減既有業務組合,並進一步簡化流程以實現20億至30億美元的可持續成本節約,但高層的薪酬卻依然有得加。其中歐智華加26%,財務董事麥榮恩加42%。

早前歐洲議會為區內銀行高層花紅封頂,最多只為底薪的兩倍,但匯控有「過牆梯」,通過引入補貼制度,當中行政總裁歐智華補貼達170萬英鎊,底薪為125萬英鎊,花紅為183.3萬英鎊,令全年酬金由636.2萬英鎊,大增26%至803.3萬英鎊。但每年最高潛在酬金則由1390萬英鎊,降至1140萬英鎊。

據業績公告,集團的浮動薪金池為39億美元,按年升6%。歐智華指,將在股東大會上要求股東批准5月將花紅升至固定薪酬的2%。匯控又指,去年給予239名員工超過100萬英鎊薪酬。 (接下頁)

[NT:PAGE=$]

匯控公布業績後,股價在外圍急跌。

圖片來源:香港文匯報

匯控業績遜預期,期內的股東權益回報率(ROE)只有9.2% ,成本效益比率達59.6%,兩個指標均低於去年提出新3年計劃的目標,唯一達標只有資本充足率,匯控股價在倫敦因而一度跌近5%,而至晚上美股開市,匯控ADR持續變軟,至中段報82.25港元,較港收市跌1.65港元或2%。匯控昨在港股收市後才公布業績,但其在港股時段股價已經受壓,收報83.9港元,跌0.53%。

金利豐金融執行董事黃德几表示,匯控首3季的業績理想,令市場憧憬全年業績也好轉。但事實上,首三季的表現全因匯控賣資產套現所「粉飾」,當資產賣完了,第四季表現自然令人失望。

他續指,匯控今次派息較預期少,因為監管要求未明朗,相信該行會盡力保持派息水平,但要留意的是,匯控的盈利增長點已不多,唯有靠經濟大環境好轉,以及將風險資產轉移往更高回報部分,這可能增加該行的投資風險。

匯控自2011年以來,已出售或結束63項非策略業務或非核心投資,單在2013年已處理約20項業務,風險加權資產可望因此減少約950億美元,相當於2010年底風險加權資產的9%左右。

黃德几指,匯控股價在歐洲反應不理想,相信匯控今日在香港也會跟隨下跌,雖然跌幅應不及歐洲時段,但通常匯控裂口下跌,跌勢大都持續8至10天,這與衍生工具的操作有關。他料,不單近期的升幅會被蒸發,該股也會拖低恒指表現。

另外,市場期望匯控回購股份的願望落空,令支撐股價的一絲希望都破滅。行政總裁歐智華表示,今年將不會回購股份,因為英國及歐洲的監管機構,尚未提供最後的資本要求,究竟是將資本重新投入加權風險資產或派予股東,集團現時難以決定。但他補充指,今年仍會在股東周年大會上尋求批准回購計劃。

圖片來源:香港文匯報

- 9/19免費實體講座教你ETF實戰技巧

- 掌握全球財經資訊點我下載APP

上一篇

下一篇