銀行理財產品周報第204期:年中盼高收益理財落空

鉅亨網新聞中心

銀行理財產品周報

(20140612-20140618)

【摘要】

本周銀行理財產品發行量繼續提高 周均收益率微升;

銀行不差錢 年中盼高收益理財落空;

理財產品收益恐將繼續走低;

節慶理財產品噱頭多 投資者已產生審美疲勞;

投資結構性理財產品靠譜嗎;

【特別關注】

銀行不差錢 年中盼高收益理財落空

季末、年中還有年終都是銀行攬儲的重要時點,但是與往年不同的是,在今年6月這個年中攬儲的節點上,高收益理財產品為數並不多。對此,有銀行理財分析人士表示,去年6月份,銀行出現“錢荒”直線拉高了理財產品的收益,今年4月25日至6月16日,短短50天內,央行兩度定向降準,釋放了大量的流動性資金,銀行不差錢,所以作為攬儲利器的高收益理財產品也就黯然失色。不過,理財分析人士表示,銀行年中還是要沖存款的,預計6月底銀行理財產品收益會出現一波走高的小行情,但幅度不會很大,畢竟央行定向降準已經釋放了不少流動性。

理財產品收益恐將繼續走低

從中期看,由於央行降準加之連續五周向市場凈投放資金,目前上海銀行間同業拆放利率SHIBOR整體維持了下行趨勢。這直接導致了主要投向銀行間市場的理財產品和掛鉤貨幣基金的余額寶類產品收益率不斷走低。與此相應的是余額寶類產品收益率則全面回歸。余額寶從今年1月初將近7%的收益率一路下滑,1月中破6,5月跌破5,目前在4.7%附近。對此,專業人士認為,“微刺激”貨幣政策的方向今年內不會改變,這也意味著理財產品和余額寶類產品收益在中期內將繼續維持下行的趨勢,建議對流動性要求不高的投資者可選擇中長期的銀行理財產品鎖定收益。

節慶理財產品噱頭多 投資者已審美疲勞

6月上旬,各種傳統節日或大型活動接踵而來,形形色色的專項理財產品也借助這些節點,“噱頭”十足。然而,在這些節點賣點下,這些專屬理財產品一方面名不副實,另一方面,則是在整體寬鬆的貨幣環境下,收益率難創新高。從收益率來看,節慶專屬理財產品在被貼上標簽后,似乎較同期理財產品略有提高。不過,面對銀行們的熱情,投資者對此卻並不“感冒”。顯而易見的是,銀行也意識到了這個問題,並直接反應為發行量的大幅度萎縮。據統計,去年端午節,銀行以“端午節專享”等字樣發售的理財產品總計75款,而今年端午節這類產品的發行數量為50款,發行量同比減少30%以上,去年母親節銀行發售母親節專享理財產品13款。而今年僅有10款,發行量同比減少超20%以上。

投資結構性理財產品靠譜嗎

所謂結構性理財產品,一般是指理財產品的投資對象由固定收益類產品和期權為主的金融衍生品組成。到期收益率分兩部分:一是投資債券等低風險產品獲得的穩健收益,二是投資匯率、商品(黃金等)、股票、基金等獲得的收益。值得注意的是,由於大部分投資者長期以來把銀行理財產品當成是類似於存款那樣的“安全收益”產品,因此銀行出於保護聲譽的角度,對結構性理財產品的到期資訊披露往往選擇回避,尤其是以結構性理財產品為主的外資銀行,其理財產品到期收益率資訊很難獲得。從結構性理財產品的設計理念可以看出,此類產品能夠精確鎖定最低收益,並擴大獲利空間,至於最終能否獲得最高收益,就要看對市場情況了。

【一周市場全景】

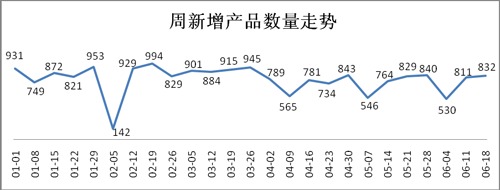

1、 本周銀行理財產品發行量繼續增加

2、人民幣理財產品數量占比提高

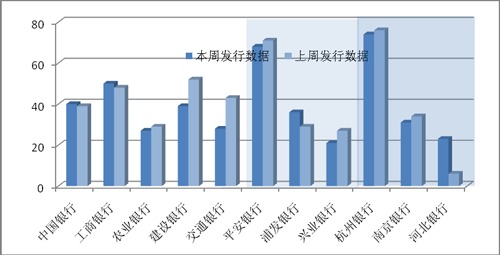

3、建設銀行(行情,問診)本周產品發行量減少

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共有832款銀行理財產品發行,發行數量與上周相比增加了21款產品。理財產品涉及69家銀行,與上周相比,發行銀行的數量增加了2家。

本周共有977款理財產品到期,到期產品涉及95家銀行。

最新一周,理財產品平均期限129天,與上周理財產品平均期限125天相比,期限略長。本周人民幣理財產品占比96.15%,與上周的96.18%相比略低。美元理財產品占比2.25%,相對的上周的1.85%增加了0.4個百分點。

從各類銀行發行理財產品的數量來看,建設銀行和交通銀行(行情,問診)的產品發行量均有減少。

【一周收益率走勢】

1、 本周銀行理財產品預期周均收益率微升

2、 多數期限理財產品的周均收益率有增加

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動

|

|

7天

|

3.63

|

2.1-5

|

3.62

|

2.1-5

|

0.01

|

|

14天

|

4.30

|

2.7-5.2

|

3.18

|

2.7-3.8

|

1.12

|

|

1月

|

3.88

|

1.1-6.17

|

4.89

|

4.2-5.4

|

-1.01

|

|

3月

|

5.15

|

0.9-10

|

5.08

|

1.4-8.2

|

0.07

|

|

6月

|

5.27

|

1-6.3

|

5.30

|

1.6-9

|

-0.03

|

|

12月

|

5.55

|

2.5-13

|

5.39

|

2.1-13

|

0.16

|

|

12月以上

|

6.03

|

2.2-20

|

5.47

|

2.2-8

|

0.56

|

3、 各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

投資方式

|

|

7天

|

5

|

平安財富-周添利(滾動)現金管理類2012年6期人民幣理財產品(認購期:2014年6月18日—6月19日)

|

平安銀行

|

非保本浮動

|

|

14天

|

5.2

|

平安財富-雙周添利(滾動)現金管理類2011年300期人民幣理財產品(20萬以上)(認購期:2014年6月13日-2014年6月15日)

|

平安銀行

|

非保本浮動

|

|

1月

|

6.17

|

平安財富-和盈資產管理類2014年403期人民幣理財產品

|

平安銀行

|

非保本浮動

|

|

3月

|

10

|

“海西源泉”四海同心A款結構性存款個人理財產品(2014007期)

|

泉州銀行

|

保本浮動

|

|

6月

|

6.3

|

“聚富1403期7”91天人民幣理財產品(上海)(A40126)

|

南京銀行

|

非保本浮動

|

|

12月

|

13

|

平安財富結構類(100%保本掛鉤股票)資產管理類2014年137期人民幣理財產品

|

平安銀行

|

保本浮動

|

|

12月以上

|

20

|

匯享天下-兩年期人民幣結構性投資產品(2014年第75期)(到期100%本金保障)(IN9A376)

|

匯豐銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周,銀行理財產品預期周均收益率微升。圖表顯示1月和6月以上期限理財產品的周均收益率有所降低,除此之外,其它各期限理財產品的周均收益率均有不同程度的提高。從收益率分布來看,各期限預期收益率最高產品屬股份制商業銀行、城商行和外資銀行。7天、14天、1月和12月期限的理財產品,均被平安銀行的產品所占據。其中平安銀行的一款平安財富和盈資產管理類2014年403期人民幣理財產品以6.17%的預期收益率奪得了1月期限第一的位置,南京銀行的一款6月非保本浮動收益產品以6.3%的預期收益率奪得了同期限產品的首位。

【銀行理財產品投資分布】

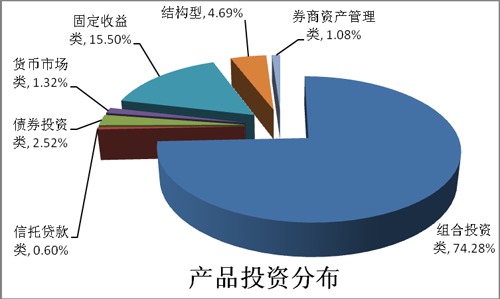

1、 產品投資分布中的固定收益類占比提高

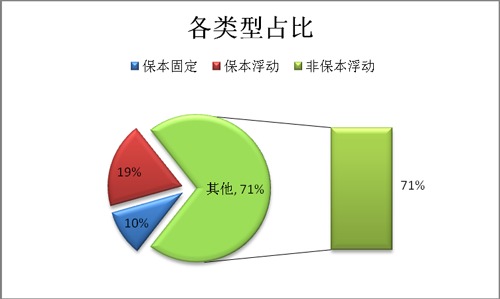

4、 非保本浮動類產品占主體地位

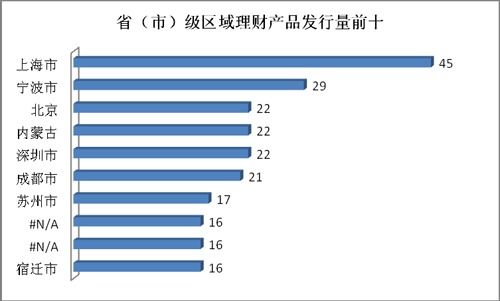

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:從理財產品投資分布來看,本周固定收益類占比達15.50%;結構型占比達到4.69%;貨幣市場類占比達到1.32%。組合投資仍占投資分布的主體地位,占比達74.28%較上周降低了3.53個百分點,其次以固定收益、貨幣市場、結構型等作為其主要投資方向。從保本類型看,非保本浮動類產品占比達71%,較上周增加了2個百分點;保本浮動收益類產品占比達19%,與上周相比減少了1個百分點;保本固定收益類產品占比10%,較上周減少了1個百分點。從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

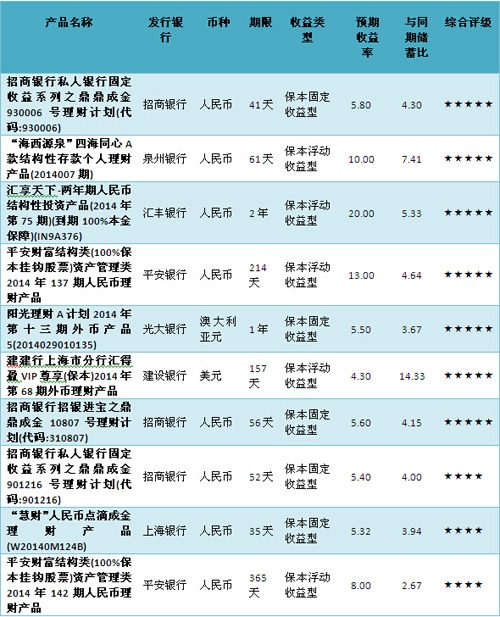

【一周評級及產品點評】

本周產品評級前十

產品點評:

1. 產品名稱:招商銀行(行情,問診)招銀進寶之鼎鼎成金10807號理財計劃

2. 發行銀行:招商銀行

金融界點評:本理財產品理財期限56天,預期收益率為5.6%,投資類型為組合投資型,投資幣種為人民幣,收益類型為保本固定收益型。綜合得分為95.30分,收益性得分為85.89分,抗風險能力得分為97.71分,流動性得分為92.16分。

風險提示:該產品的委派起始金額5萬,是保本固定收益類理財產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

下一篇