【朱挺豪專欄】本益比7倍的國企股 應該跌夠了

鉅亨網投顧總經理 朱挺豪

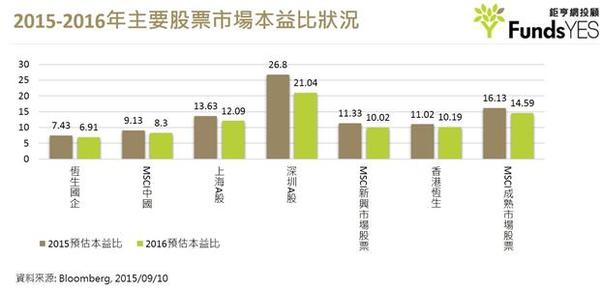

香港國企股本益比跌到7倍,因經濟結構調整導致經濟短期趨緩,以致於市場反應過度造成超跌,但在寬鬆與改革政策下長期經濟展望仍是正面。香港國企股指數的本益比近期已經跌破7倍,9月9日的大漲將本益比推回7倍之上(見圖),但還是比各股票市場來得低,就圖形所比較的這些指數,其本益比是最低的。不少投資者對於恆生國企股(H股)的本益比跌到僅7倍,股價還如此弱勢不免心存疑問。本文就此進行分析。

一般認為本波陸股股災中,香港資金可以自由進出下,國企股被當作「提款機」,除此之外,我認為如此弱勢可能有以下幾個理由:

1. 國企股掛牌於香港,而港股走勢與亞洲股市、國際股市的連動性高。中國A股向來屬於封閉市場,漲跌常跟國際因素脫節。但國企股兼具兩者特性,因此會同時受到陸股與國際股的影響。近期中國股災不但拖累國企股,同時打擊國際投資人信心,資金從亞洲股市撤出,港股重挫使得國企股雪上加霜。

2. 陸股去年底以來的暴漲,並未受到多數外資機構法人的認同,因此,雖然國企股組成內容不足以等同於A股,且本益比超低,但在市場對陸股信心不足時,國企股仍難逃資金流出。

3. 由於中國股市暴漲主要為高槓桿投機客與缺乏投資經驗的內地新開戶散戶所推升,資金氾濫期間,國企股受惠於中國證監會開放內地公募基金投資港股通不需QDII的資格,使得國企股走出一段資金行情。但是隨著股災發生,這一部份的資金也告中斷。港股通所要求的資金條件高,使得香港國企股即使有折價優勢,內地資金流入仍相當有限。

那麼國企股未來可能怎麼走呢?由於目前缺乏信心與資金青黃不接,加上市場正在用放大鏡檢視中國整體經濟趨緩(八月份製造業PMI跌到49.7,落於榮枯分水嶺之下),使得官方刺激經濟與扶植股市的作為暫時失效(例如6/27、8/25兩次雙降,皆無法令股市持續反彈)。而且之前陸股崩跌主要原因是政府查緝違規融資,如今投機性資金退場,中實戶轉為觀望,基金公司想要募基金投入股市也頗為困難,讓投資性資金難以為繼。

因此接下來,國企股的走勢應該會回歸中國經濟的基本面。中國官方干預救市雖能止跌,但經濟下滑趨緩甚至回穩,才會讓投資人認同並找回信心。而我認為,中國經濟利用內需接替投資,作為經濟動能,仍須一段時間才能逐漸生效,但別忘了,中國仍是製造大國,油價的下跌,對於中國製造業絕對有加分效果,很可能在第四季就有機會開始出現基本面的好消息。

那麼,國企股現在該不該進場承接?從價值面來看,我認為非常值得逢低承接。因為全球投資人對於陸股,甚至大陸經濟已經過度悲觀,恐怕會低估了正面因素的效益,這些正面效益包括:第一個是忽略股價已處於長、短期都超跌的狀態,尤其是國企股指數。第二是低估中國官方一些具有長期正面作用的政策,例如8月17日公佈的養老保險基金投入股市,以及9月7日宣佈暫時取消5%的股利課稅。

股市暴跌使得本益比如此低,一定有其原因,但我們必須分清楚這個原因是否為理性因素。目前來看,這麼低的本益比,其實有很大一部份來自恐慌。陸股暴跌後的恐慌,使得本益比已經非常便宜,絕大多數投資者對於正面數據還是心存懷疑,任由恐懼心態決定行動。

然而,國企股市場夠大、流動性夠佳、產業分佈夠廣。在產業有機會輪動成長之下,這種本益比水準,確實是「便宜」,而便宜的市場,終會再獲市場認同。短期內,恐慌氣氛可能不會快速消散,尤其美國還有升息的不確定性,但低本益比且仍在成長的股市,是肯長線耐心布局者的最佳標的。

(更多資訊請參考官網:https://www.fundsyes.com/Tool/SuggestionList.aspx)

- 講座

- 公告

上一篇

下一篇