原幣報酬排名第一之美國大型均衡股票型基金

鉅亨台北資料中心 2016-01-19 09:50

(台灣核備銷售)- 鋒裕基金-美國研究基金(A2) 歐元

美國聯準會在2015年12月15-16日宣佈升息一碼,將基準利率上調利率至0.25%-0.5%,展現聯準會肯定美國經濟復甦的態度。雖然,美國股市將持續受到企業獲利、與中國相關的消息等國際動態影響,出現震盪,但市場普遍認同美國溫和擴張趨勢未變。

此基金由John Peckham及Craig Sterling兩位具有豐富市場經驗的經理人共同管理,且研究團隊分析師之平均研究資歷為15年。此外,部分未能由此團隊分析師所追蹤研究的產業,則是會仰賴鋒裕量化團隊的研究分析。

★投資策略部分:

此基金的產業配置佈局,與標普500指數的產業配置比重相當接近。每位產業分析師對其負責的產業進行選股,選股過程遵循由下而上的投資理念,此基金採積極管理的態度,額外報酬來自於選股及產業配置。

此基金的企業分析仰賴鋒裕獨有的基本面研究工具,像是做為評估股票公允價值的三階段的貼現現金流(DCF model)。除此之外,分析師會對產業動態、企業發展策略、競爭力與管理階層質素等進行研究,個股買入與配置比重的關鍵在於,投資決策能完全反映分析師對各產業研究的最佳情況。

整體而言,經理人對此基金的投資方針有清楚定義,除了配置比重與其基準指數-標普500指數相近外,另有最高加碼5% (50個基點)的限制,且單一標的投資的最高上限亦為5%。該管理團隊追蹤近95%的美國股票,也因此常在投資組合中見到基準指標未包含的中、小型股。

★投資組合方面:

截至2015年11月30日止,此基金持有53檔股票,且資訊科技為首要投資產業,比重為23.5%,然此基金在能源產業的佈局,卻拖累此基金的表現。儘管此基金佈局較為明顯的追蹤其基準指數(標普500指數),且經理人會鼓勵分析師在產業配置上採取較為積極的態度,但此基金在產業佈局上,仍採取較為中性的態度。

在投資標的市值方面,此基金約配置75%的比重在大型及超大型個股,且會部份佈局於中、小型個股,投資組合的平均週轉率維持在約60%,且為遵循基本面分析的結果,該基金平均持股時間為1-2年。同時,經理人會關注追蹤誤差(tracking error)等指標,讓此基金能保持主動式管理的形式。

★基金績效及風險方面:

此基金從1998年成立以來,即遵循上述的投資管理方式。長期來看,此基金的波動度與標普500指數相近,在金融風暴期間,此基金的抗跌表現略優於基準指數,且相較於同組別基金,此基金表現亦相對穩定,然能源產業的佈局,則拖累此基金於2013-2014年間的表現。截至2015年11月30日止,此基金主要佈局產業為科技類股,持股比重23.5%,首要投資標的為蘋果,佔5.1%,其次為微軟公司,佔約4.5%。近期主要加碼標的則是Oreilly Automotive Inc.、華納,持股比重分別增至3.4%。

風險方面,截至2015年12月31日止,此基金的上漲獲利比率(upside capture ratio)為92.9,略高於該基金組別的平均值91.6;下跌防禦比率(downside capture ratio)為98.9,遠低於該基金組別的平均值103.6。代表此基金在市場有強勁表現時,報酬率會優於同基金組別平均,在市場下行時,抗跌能力亦明顯優於同基金組別平均。

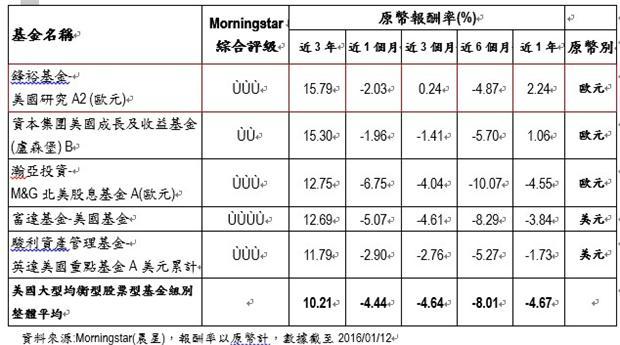

鋒裕基金-美國研究基金(A2)歐元與美國大型均衡型股票型基金組別近3年報酬率前5名績效表:

(以上專欄內容乃筆者個人專業意見,誠供讀者參考;謹提醒讀者金融市場波動難料,務必小心風險)

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇