銀行理財產品周報第176期:銀行理財產品網購狂歡碰壁

鉅亨網新聞中心 2013-11-15 15:52

銀行理財產品周報

(20131107-20131113)

【摘要】

本周銀行理財產品發行量增加 收益率略降;

銀行理財產品雙11網購狂歡碰壁;

部分理財產品收益比拼銀行定期存款;

推高收益理財產品銀行“另類”吸金;

外幣理財產品收益跳漲 並非外幣理財更劃算;

【特別關注】

銀行理財產品雙11網購狂歡碰壁

在基金業頻繁“觸電”的當下,銀行理財產品卻仍處於“絕緣”的狀態。 “按照監管規定,銀行理財產品目前還不能在第三方網站銷售。”資深理財專家透露,“雖然在第三方網站上也可以做風險測試,但是客戶的身份驗證卻無法進行。如果銀行在淘寶上賣產品,則是違規行為。”理財師分析,按照規定,網銀客戶在網上銀行的操作,被視同為本人操作,因此具有法律效力。然而,一旦這個網絡平臺轉移到第三方網站,銀行如何界定客戶的身份就成了難題。由於銀行無法確定在網上購買理財產品的人是否為客戶本人,因此一旦后續出現糾紛,就無法說清這其中的責任與風險。

部分理財產品收益比拼銀行定期存款

雖然承諾收益的產品鎖定了銀行定期存款利率,但是在實際收益率方面,或許不及銀行理財產品。以上述家庭財產保險為例,若收益率只比一年期定期存款高0.5個百分點,實際收益率只有3.5%,則可能跑不贏部分銀行理財產品,因為眼下不少銀行發行的理財產品,預期年化收益率已經在5%左右。當然,上述保險理財產品也有自己的優勢—還有家庭財產風險保障,關鍵看投資者自己選擇。從資金的流動性方面來說,銀行理財一般必須要到期以后才能拿回本金和收益率;創新產品則可以中途退出,但上述保險產品中途退出相當於提前退保,會損失一部分本金。

推高收益理財產品銀行“另類”吸金

在銀行間市場資金緊張局面並未得到根本性緩解的條件下,銀行為吸收資金,緩解資金緊平衡局面,紛紛推出高收益理財產品,不僅股份制銀行、城商行身在榜中,連國有大行也不能幸免。根據權威網站10月數據,銀行理財預期收益率突破5%。分期限類型來看,除小於1個月以內期限理財產品平均預期收益率略低於月末流動性緊張期間的收益水平外,其他各期限類型理財產品平均預期收益率均創全年新高。其中,投資期限小於1個月的理財產品平均預期收益率為4.19%,較上月下降2.26個基點;投資期限為1~3個月的理財產品平均預期收益率上升5.51個基點至4.91%;3~6個月期限理財產品平均預期收益率為5.14%,上漲3.55個基點。

外幣理財產品收益跳漲 並非外幣理財更劃算

相較於今年年初外幣理財產品的量價齊跌,外幣理財產品的收益率10月份出現跳漲,有銀行推出的短期外幣理財產品的預期年化收益率甚至比調整前提高了兩倍。多位業內人士和理財師發現,除QDII產品外,商業銀行外幣理財資金的投向主要在國內金融市場,普通市民根本無需刻意購匯。一家國有銀行的理財分析師甚至直言:“接近年底不少銀行都提高了理財產品的預期收益率,在人民幣升值的大背景下,挑選到合適的人民幣理財產品反而更劃算。”

【一周市場全景】

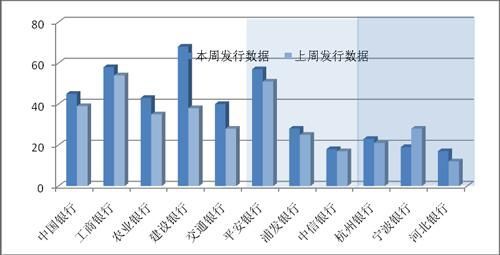

1、 本周銀行理財產品發行數量上升

2、外幣理財產品的數量占比略微提高

3、 建設銀行(行情,問診)的產品發行量增幅較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共有698款理財產品發行,發行數量與上周相比增加了40款產品。新增產品涉及68家銀行。

本周共有663款理財產品到期,到期產品涉及82家銀行。

最新一周,理財產品平均期限121天,與上周理財產品平均期限118天相比,期限略長。本周人民幣理財產品占比95.13%,與上周的96.66%相比降低了1.53個百分點,而外幣理財產品整體占比略有提高。

從各類銀行發行理財產品數量來看,本周除寧波銀行(行情,問診)的產品發布數量有所減少外,其他銀行理財產品的發行量均有不同程度的增加,而建設銀行的增幅最大。

[NT:PAGE=$]

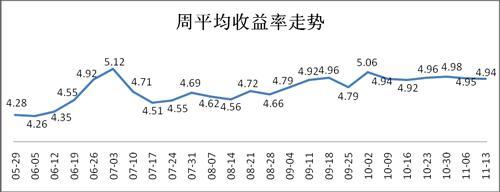

【一周收益率走勢】

1、 本周銀行理財產品預期周均收益率略降

2、本周1月理財產品的周均收益率下跌幅度較大

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動

|

|

7天

|

3.44

|

2.5-4.8

|

3.27

|

2.5-4.8

|

0.18

|

|

14天

|

3.33

|

3.1-3.5

|

3.41

|

3-3.7

|

-0.09

|

|

1月

|

3.98

|

0.7-5.2

|

4.58

|

3.6-5.2

|

-0.60

|

|

3月

|

4.86

|

0.5-7

|

4.83

|

0.5-6.5

|

0.03

|

|

6月

|

5.08

|

0.65-6

|

5.07

|

0.65-5.9

|

0.01

|

|

12月

|

5.11

|

0.9-6.25

|

5.06

|

0.92-6.2

|

0.06

|

|

12月以上

|

5.07

|

1.1-7

|

5.40

|

2.2-7

|

-0.33

|

3、各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

投資方式

|

|

7天

|

4.8

|

組合類(和盈計劃)(滾動型)2012年1期人民幣理財產品(認購期:2013年11月11日-11月12日)

|

平安銀行

|

非保本浮動

|

|

14天

|

3.5

|

“金鑰匙·本利豐”定向(BFDG2013368)人民幣理財產品

|

農業銀行

|

保本固定

|

|

1月

|

5.2

|

平安財富-和盈資產管理類2013年650期人民幣理財產品(理財夜市)

|

平安銀行

|

非保本浮動

|

|

3月

|

7

|

“金鑰匙·如意組合”2013年第6期看跌滬深300指數人民幣理財產品

|

農業銀行

|

非保本浮動

|

|

6月

|

6

|

智慧理財“創贏”組合投資類理財產品130276(H股上市感恩系列之二)(代碼:PC13027600)

|

徽商銀行

|

非保本浮動

|

|

12月

|

6.25

|

涌金資產池2013年第26期人民幣理財產品(B款)

|

浙商銀行

|

非保本浮動

|

|

12月以上

|

7

|

廣發銀行“歡欣股舞”人民幣理財計劃(2013年第四十八期)

|

廣發銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周,理財產品預期收益率整體上略有降低。除14天、1月和12月以上的理財產品周均收益率有所下降外,其它期限理財產品的周均收益率均有不同程度的提高。從收益率分布來看,各期限預期收益率最高產品屬股份制商業銀行、城市商業銀行和國有商業銀行。其中, 14天和3月,這三種期限預期收益率最高的產品均被農業銀行發行的產品所占據。徽商銀行的一款智慧理財“創贏”組合投資類理財產品130276理財產品占據了6月同期限產品預期收益率第一的位置,而浙商銀行的一款12月的非保本浮動收益產品以高達6.25%的預期收益率奪得了同期限產品的首位。

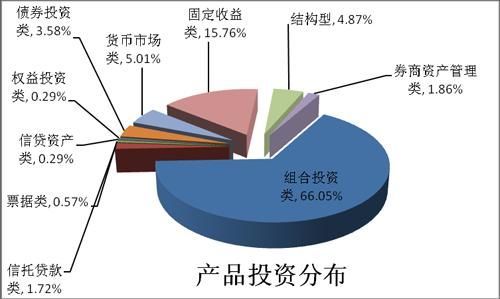

【銀行理財產品投資分布】

1、本周新增票據類和權益投資類兩種投資分布類型

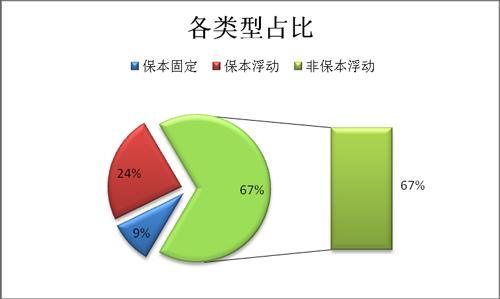

2、 非保本浮動類產品占比與上周相比降低了3個百分點

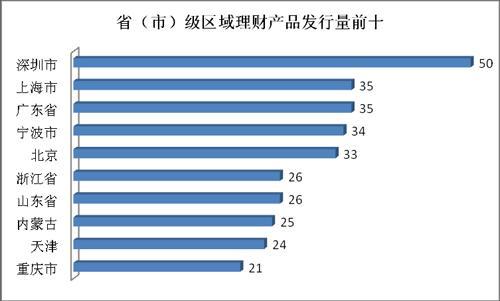

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:從理財產品投資分布來看,本周增加了兩種產品投資類型,分別是票據類和權益投資類,其中組合投資類占比大幅降低。從保本類型看,非保本浮動收益類產品占比與上周相比減少了3個百分點,保本浮動收益類產品占比增加了4個百分點,保本固定收益類產品占比減少了1個百分點;從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

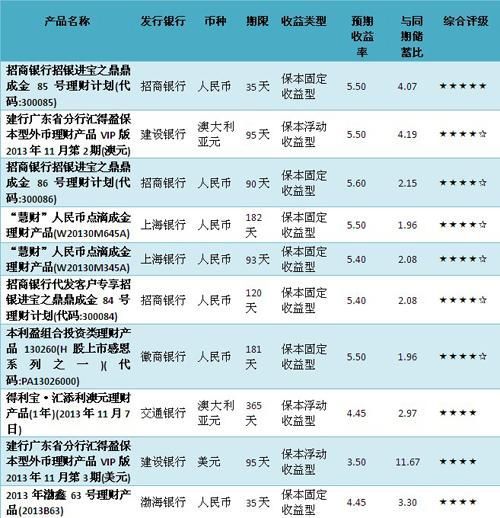

【一周評級及產品點評】

本周產品評級前十

優中選優:

1. 產品名稱:招商銀行招銀進寶之鼎鼎成金85號理財計劃

2. 發行銀行:招商銀行

金融界點評:本理財產品理財期限為35天,投資類型為組合投資類,投資幣種為人民幣,收益類型為保本固定收益型。綜合得分為96.64分,收益性得分為86.67分,抗風險能力得分為97.71分,流動性得分為95.24分。

風險提示:該產品的委派起始金額5萬,是保本固定收益類理財產品,不同於傳統存款,具有投資風險。投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇