Nike數據也不錯 為什麼投資人只看Under Armour?

鉅亨網編譯蔡騰輝 綜合外電

還處於成長期的 Under Armour 依舊深深吸引著投資人目光 (圖:AFP)

媒體《MarketWatch》報導, Under Armour (UA-US) 有著優異的成長動能,耐吉 (Nike) (NKE-US) 又有著穩健的長期營運版圖,市場投資人到底要選擇哪一個才好呢?

2015 年 11 月《MarketWatch》投資專欄作家 Philip Van Doorn 就曾指出,在標普 500 (SPX-US) 成分股當中,耐吉過去 5 年的資本回報率都是前幾名。此外,過去 30 年以來的長期投資報酬比率也都非常好。

上週四 (21日) Under Armour 公佈十分亮眼的 2016 年第 1 季財報。由於 NBA 球星 Stephen Curry 相關鞋款的幫助,銷售增加 30% ,也推升 Under Armour 股價 7% 。

11 年前上市的 Under Armour 現在股票有兩種類別,分為 A 股與 C 股。其中 A 股股東有投票權, C 股股東則沒有。這樣的做法與谷歌 (Google) (GOOG-US) 類似,並且可以讓 Under Armour 創辦人暨執行長 Kevin Plank 能夠繼續順利營運公司的情況下,還可以依舊發出 C 股獎勵企業員工或是一般投資人。

以下投資人可以從幾個方面來比較耐吉與 Under Armour

銷售成長

根據研究調查機構 FactSet 的數據顯示, Under Armour 已經連續 27 個季度都有雙位數的銷售成長。自從 2005 年第 4 季股票公開上市之後,除了 2008 年第 4 季的 2.5% 與 2009 年第 3 季的 5.1% 之外, Under Armour 每 1 季的銷售成長都達雙位數。

耐吉最近 1 季的銷售成長僅成長 8% 。耐吉過去 27 個季度以來,只有 11 個季度銷售成長達雙位數。另外, 2008 年金融海嘯的時候連續 4 個季度銷售都呈現衰退。

股本回報率

截至 2016 年 3 月 31 日,過去 12 個月以來, Under Armour 平均股本回報率為 15.4% ,耐吉則有 30.6% 。這表示耐吉長期負債比率極低,負債與資產比僅 9.9% 。 Under Armour 則為 45.6% 。不過,企業負債不代表壞事。像是正在大舉徵才與擴展事業版圖的 Under Armour 就需要大筆資金。另外,這些借貸款項的利率也很低,不會造成企業過大負擔。

資本回報率

根據研究機構 FactSet 的統計, Under Armour 平均資本回報率為 15.2% ,耐吉則有 22.3% 。

股票現況

過去 12 個月以來, Under Armour 本益比為 66.6 倍。耐吉則為 24.2 倍。相較之下,如果以傳統的證券評估方式,耐吉則勝出。

然而,現在市場上投資人比較關切的似乎還是銷售不斷破紀錄的 Under Armour 。專家表示,在新與舊產業強者之間,要立刻選出絕對好的投資標的可能比較不容易。最重要的還是要選擇符合自己投資風格的投資標的,才是最重要的。

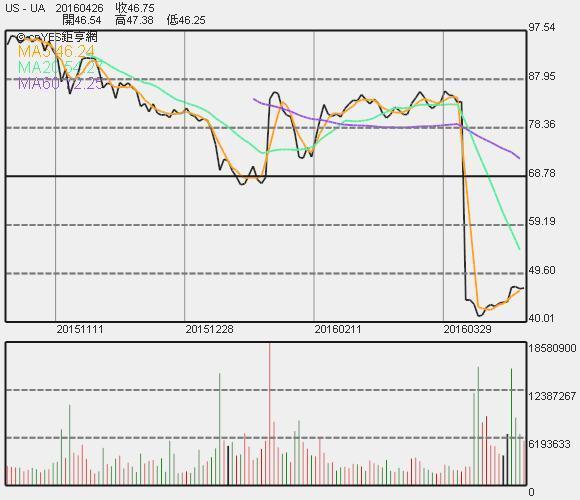

Under Armour 週二 (26日) 股價收盤上漲 0.34% ,報每股 46.75 美元。股價盤後下跌 0.51% ,報每股 46.51 美元。市值 203.3 億美元。

延伸閱讀:

Under Armour 股價走勢

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇