鉅亨網記者陳慧菱 台北

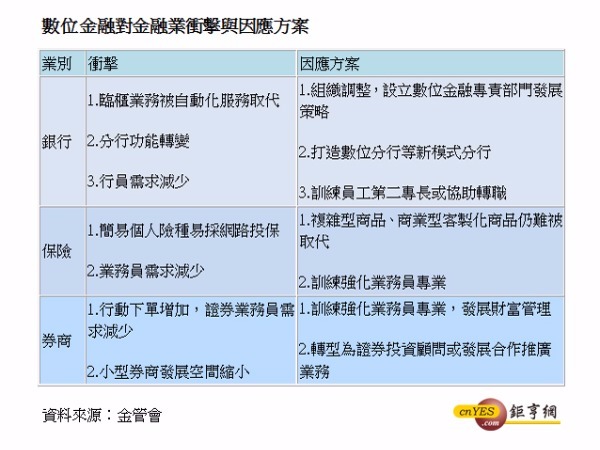

金融科技大浪來襲,銀行、保險、證券業許多傳統業務遭受挑戰,因此須面臨轉型,各金融機構在3月底已將數位金融轉型計畫方案報交金管會,其中,銀行業將採3招、保險及證券則透過2招方案因應。而在業務轉型中,提供同中求異的競爭優勢,將是通往偉大航道的關鍵。

80萬金融大軍面臨衝擊

金融發展趨勢非常快速,「FinTech」(金融科技)這個字出現沒多久,但對金融業衝擊層面,已不僅於支付,還包括理財、貸款、外匯等。在網路、行動支付、物聯網等發展趨勢下,「另類金融」正大幅衝擊金融業,包括銀行、證券、保險在內的金融從業人員逾30萬人,若含業務員等兼職,則超過80萬人,都將面臨影響。

為迎戰數位金融發展趨勢,銀行業最大的衝擊分別為:臨櫃業務被自動化服務取代、分行功能轉變、銀行行員需求減少;因此,銀行大舉進行組織調整,以成立專責部門、打造數位分行、訓練員工第二專長等。

實體銀行變身提供不同功能

雖然現有分行有轉型之需,取而代之的是行動銀行、數位銀行等新型態,但是業者也必須體認實體分行據點不會完全被取代或消失,而是轉變提供不同功能的情形。舉例來說,銀行未來仍應對於網路弱勢族群的客戶,提供相關金融服務,因為數位金融雖讓消費者增加金融交易的選擇管道,惟亦須注意考量傳統實體交易習慣的民眾需求,在滿足消費者需求與降低經營成本之間必須及衡平,以免滋生民怨。

實體銀行數位能力成為核心競爭力

客觀來說,實體銀行的某些業務並不會被數位銀行所完全取代,但在未來,數位能力將成為業者的核心競爭力,也會是重要的競爭武器,除了IT設備的更新、數位平台的建構,數位技術與金金融創新的結合,才是關鍵成功因素。

保險業務員受到網路投保挑戰

保險業務員則是受到網路投保挑戰,業務員需求也受影響。不過保險局表示,部分業務確實將被網路投保取代,但複雜型商品仍需要業務通路,還有商業型等客製化商品,也不易因數位金融被取代。

券商財富管理業務要主動出擊

券商也同樣因為行動下單的衝擊,未來的證券業務員不能只是被動接受客戶下單,可能要主動出擊發展財富管理業務。

證期局表示,券商資本額如果超過50億元以上的中大型券商,提出的轉型計畫都包含國際化發展策略,並推行動交易、數位管理等。但是若是資本額50億元以下的中小型券商,則可能因無足夠資本因應科技化,而會轉型為證券投資顧問或透過合作推廣因應轉型等。

金融業專業能力培訓列為重點

整體來說,如何針對數位金融發展趨勢,進行全盤人力資源規劃,各家金融業者應先提出其有別於同業的經營藍圖,才能再據以進行人力規劃,專業能力培訓是其一。所以重點在於如何依據所建構的不同業務內容,進行員工轉型與培訓計劃,而非作為藉機逼退裁員的藉口。再者,隨著數位金融的發展,業者在面對這麼多的交易介面與數據串流,資訊安全不但不能打折,還要能提供具競爭優勢的客戶體驗,才是王道。

上一篇

下一篇