英國退歐衝擊經濟,降息預期大增

鉅亨台北資料中心 2016-08-03 17:33

英國央行於七月利率會議暗示可能擴大寬鬆政策,加上日本貨幣與財政刺激措施均未如市場預期,使得英國央行8/4利率會議成為全球市場矚目的焦點,在寬鬆政策的高度期待下,推升英國金融時報指數自6/27波段低點以來上漲11.17%,收復退歐公投後的失土(原幣計價,截至8/2)。

富蘭克林證券投顧表示,英國七月GfK消費者信心指數創1990年來最大降幅,Markit綜合採購經理人指數則創下記錄以來最大跌幅,來到2009年四月來最低水準,顯示退歐議題已對消費者及企業信心造成極大衝擊,預期英國央行本次會議將調降銀行利率一碼至0.25%之歷史低位,緩解退歐對經濟造成的影響。

根據彭博(8/1)針對51位經濟學家調查結果顯示,只有兩位經濟學家預期英國央行本月將維持按兵不動,其餘皆預期將調降利率一碼至0.25%,將為2009年三月以來首度降息,該調查中位數預期英國央行將維持資產收購目標規模3,750億英鎊不變。

◆留意通膨報告,可能重啟量化寬鬆政策

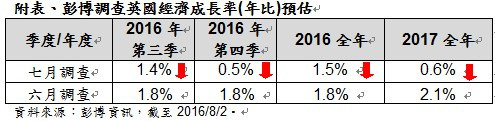

英國央行本次利率會議將公布季度通膨報告,市場預期將大幅下修經濟與通膨展望。根據彭博七月份調查,市場預估英國第三季經濟成長率為1.4%,低於六月份調查的1.8%,第四季更由1.8%大幅下修至0.5%(詳見附表)。

富蘭克林證券投顧表示,英國經濟下行壓力大,加上利率水準已處於低點,降息空間有限,後續可能採取擴大量化寬鬆政策因應。高盛證券(7/28)預期英國央行未來六個月將擴大資產收購規模1,000億英鎊,收購標的可能涵蓋公司債,且將延長貸款融資計劃(Funding for Lending Scheme),持續提供便宜的資金給予銀行以刺激信貸。

◆低利率政策+英鎊貶值,不動產投資吸引力浮現

富蘭克林坦伯頓全球房地產基金(基金之配息來源可能為本金)經理人威爾森‧邁吉表示,英國退歐公投後一度引發市場恐慌,導致不動產資產賣壓湧現,但預期英國央行維持寬鬆政策將壓低利率水準與英鎊匯價,將提高海外機構投資人以低價收購英國不動產資產的意願。

威爾森‧邁吉指出,英國退歐雖會影響房市需求,但後續仍須視退歐協商、刺激政策以及當地內需恢復程度而定,目前主要REITs均表示公投後市場租賃需求變動不大,且尚未有大幅縮減新建設計畫的動作,顯示英國房市供需狀況並未如市場原先預期的悲觀,加上英國REITs貸款成數已降至近十年低點,資本體質較金融危機時期改善,預期退歐事件不至於會造成系統性風險。

威爾森‧邁吉表示,現階段以投資全球上市不動產證券為主,相較於直接投資不動產而言,流動性風險相對較低,並以房市供需基本面較佳的美國為核心,擇優佈局歐亞地區較具成長潛力與高股利優勢的標的,透過全球化佈局策略,不僅能降低單一市場風險,亦能掌握各區域輪漲機會。

<本文提及之經濟走勢不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書>

基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金進行配息前未先扣除應負擔之費用。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站(http://www.Franklin.com.tw)查閱

本基金主要投資標的為REITs,以及主要業務為提供融資、交易、持有、開發和管理不動產相關業務的公司股票。REITs係一種信託基金,其投資標的為特定之不動產,REITs在股票交易所掛牌上市,流通性高,但不同於股票股東可依據公司法及公司章程之規定,具有公司盈餘分配權,對公司營運亦有決定或表決權,REITs投資者的權利行使依不動產證券化條例及信託契約之規定,主要為享有租金收入之分配權,但無權參與標的不動產之經營,為鼓勵REITs將租金收益配發予投資者,多數國家提供分離課稅或免徵企業所得稅等稅負優惠。新興市場股票型基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇