日債面臨拋售潮 資金轉進全球主要債市 投資債券組合基金正夯

鉅亨網記者陳慧菱 台北 2016-08-03 18:08

BOJ未大舉擴大寬鬆貨幣,日債8/2持續面臨拋售潮,推升各天期公債殖利率全面揚升,日本標售10年期國債吸引的需求為五個月最低,日本和歐洲的中央銀行的負利率和量化寬鬆政策,促使當地投資者向外追逐投資回報,全球主要債市連續4周全面獲得資金追捧,投資級企業債買氣不墜,連續第21周吸金,高收益債已連續4周吸金,新興債買氣更是連6旺推,續推升全球的債券價格。

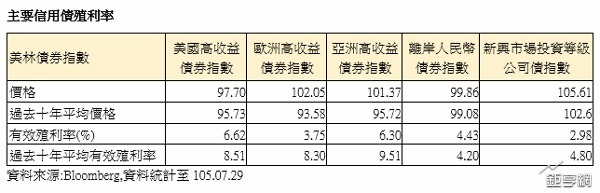

觀察目前全球金融市場債券基本面,至7月底債券價格皆較過去10年平均價格高,然美高、歐高及亞高收有效殖利率約在3.75%-6.62%,新興市場投資等級公司債有效殖利率亦有2.98%,全球投資人為尋找更高殖利率 資產資金續入主要債市,也讓市場氣氛熾熱起來。

日盛金緻招牌組合基金經理人李家豪表示,美高收債利差持續收斂,然仍高於10年平均值的481bps,利差仍有縮窄空間,ECB購債行為有助歐高收債券價格產生正面效果,新興亞洲2016年GDP增長5.8%,2015年財報企業增長有限,預期利率水準的向下有助於降低企業利息負擔,有利亞高收債資金續入,各國主要央行積極的貨幣政策,提高了風險性資產的波動程度,可試著透過債券組合基金抓住各類債券續動力。

李家豪指出,展望後市,夏季用油並未有效降低美國汽油庫存,同時7月OPEC產量增加、美國頁岩油鑽油平台數量連續五週上升,導致油價下挫13%。但隨著美國公布二季度GDP不甚理想而可能延後升息時程,美元指數回落,支撐油價守穩在200日線附近。另外,英國脫歐不確定性尚未全面解除,ECB與BOE寬鬆箭在弦上。因此,在美元指數上檔有限,大宗原物料價格有機會回升的背景下,建議資產配置將以多重收益為基礎,妥善布局高評級及高收益信用債。

- 掌握全球財經資訊點我下載APP

延伸閱讀

上一篇

下一篇