鉅亨網新聞中心

北京(CNFIN.COM / XINHUA08.COM)--2015年9月23日,中國銀行在北京發布《2015年四季度經濟金融展望報告》(以下簡稱《報告》)。報告專題研究了人民幣匯率形成機制改革及其積極影響。

報告稱,2015年8月11日,中國人民銀行調整人民幣中間價形成機制。從政策效果看,人民幣中間價形成機制調整有助於增強中間價的市場化程度和基準性,提高人民幣匯率的市場化程度。從市場反應看,中間價與市場匯率點差調整引起了劇烈波動,離岸人民幣匯率進入“超調”模式。在離岸和在岸市場人民幣匯率波動加劇的同時,應強化預期管理,降低超調風險,發揮積極因素。

(一)人民幣匯改增強了匯率市場化程度

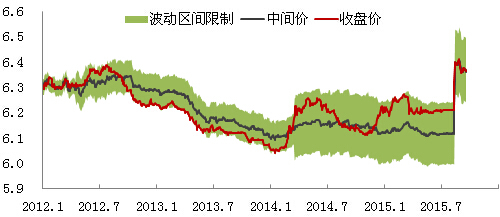

長期以來,人民幣匯率中間價與市場預期有不同幅度的偏離。過去,人民幣匯率中間價作為市場基準,被市場參與者解讀為人民幣匯率政策調整的取向,對市場預期發揮一定的牽引作用,協助保持匯率相對穩定。但是,在特殊環境下,人民幣匯率中間價與市場預期的偏離程度加大,持續時間拉長。根據計算,人民幣持續升值期,中間價與CNY的價差基本保持在-500點左右,而在2014年下半年人民幣開始貶值的過程中,中間價與CNY的價差由-500點快速攀升至+1200點上下(圖14),表明其市場基準地位和權威性受到了嚴峻挑戰。

圖14:人民幣兌美元中間價、即期匯率走勢

???資料來源:Wind,中國銀行國際金融研究所

中間價形成機制改革提升人民幣匯率市場化程度。新的人民幣匯率中間價報價機制規定,在每日銀行間外匯市場開盤前,外匯市場做市商參考上日銀行間外匯市場收盤匯率,綜合考慮外匯供求情況以及國際主要貨幣匯率變化向中國外匯交易中心提供中間價報價。人民幣匯率中間價報價機制調整后,將顯著增強人民幣匯率中間價的市場化程度,提高其作為市場基準的參考性。人民幣中間價可以在一定程度上體現市場預期,增強與匯率波動趨勢的同步性和一致性,有助於增加人民幣匯率的市場化程度。

(二)人民幣匯率短期將在新的均衡狀態下波動,中長期內仍將強勢

短期內人民幣匯率將圍繞新的均衡水平雙向波動。本輪新興市場貨幣貶值是美國貨幣政策轉向的溢出效應在國際資本流動領域的體現。近期美元匯率持續攀升,加劇大宗產品市場震盪,並促使國際資本大規模流出新興市場,導致新興市場貨幣匯率面臨貶值壓力。因此,新匯率機制下人民幣貶值是正常現象。新匯改之前,中國內地宏觀經濟持續減速,而人民幣實際有效匯率卻逆勢上升,需要適度的回調以反映經濟基本面的變化。我們根據行為均衡匯率模型(BEER)測算發現,2014年下半年以來人民幣實際有效匯率開始出現高估,至2015年二季度人民幣實際有效匯率較其均衡水平偏離4%左右;匯率機制調整后,人民幣貶值,匯率波動增大,偏差不斷得以糾正;預計2015年底,人民幣實際有效匯率、人民幣兌美元匯將圍繞新的均衡水平雙向波動。

應加強預期管理,防范匯率超調。理論上講,一次性完成中間價與市場匯率的點差校正,可以避免漸進式調整在市場形成大規模的無風險套利交易。從市場表現來看,一次性的大幅度點差校正,意味著對人民幣貶值壓力予以確認,在很大程度上強化了市場已經出現的人民幣貶值預期,觸發了預期實現的自我循環,加大人民幣匯率的下行壓力。尤其在離岸人民幣市場,由於沒有匯率波動幅度的限制,導致匯率超調(Over-shooting)現象出現。隨著離岸人民幣市場的匯率超調愈演愈烈,離岸市場與在岸市場的價差持續拉大,套利視窗明顯拓寬。為防范離岸市場引導在岸人民幣匯率的種種風險,在推進匯率市場化的同時,應加強中央銀行對外匯市場預期的管理,實現向新機制的平穩過渡。

中長期內人民幣匯率仍然將保持強勢。在未來較長時期內,人民幣加入SDR及人民幣國際化發展,都會支撐人民幣匯率保持基本穩定。同時,中國內地經濟增速雖然有所下調,但絕對水平仍領先於全球主要經濟體,並保持經常項目順差和雄厚的外匯儲備,通脹水平不高,財政赤字和政府債務可望保持在安全區間,這些基本面因素無疑將為人民幣匯率提供實質性的支援。

(三)客觀認識人民幣匯改帶來的積極作用

未來,在更加市場化的環境下,人民幣匯率圍繞均衡水平雙向波動將是市場“新常態”,應更客觀地看待人民幣匯率形成機制變革帶來的積極影響。

人民幣匯率市場化提升,有利於推動中國金融改革進程。人民幣利率與匯率的市場化改革是我國金融改革的重要目標。人民幣匯率中間價報價機制調整后,人民幣中間價可以在一定程度上體現市場預期,增強與匯率波動趨勢的同步性和一致性,有助於增加人民幣匯率的市場化程度,更好地發揮資金價格在有效設定金融資源方面的決定性作用。

更加靈活的調節機制,有利於促進中國國際收支的平衡。2014年下半年以來,人民幣匯率開始面臨貶值壓力。特別是從國際環境來看,美聯儲將收緊貨幣政策,美元大幅走強,歐元與日元趨弱,新興市場與大宗商品生產國貨幣不斷貶值。基於保持人民幣有效匯率相對平穩的角度,人民幣也存在一定的貶值要求。僵化、固定的匯率不符合中國國情,也難以持續,會在國內外各部門中出現價格扭曲,積累問題與矛盾。本次新匯改使得人民幣匯率累積的3%貶值壓力得以一次性釋放,在風險總體可控范圍內基本完成偏差校正,對於促進對外貿易發展,推動國際收支均衡等方面均具有積極意義。

推動人民幣國際化進程,促進國際貨幣體系的穩定。2013年以來離岸人民幣市場迅猛發展,人民幣外匯市場交易規模超過境內市場,離岸人民幣價格不斷挑戰在岸人民幣匯率定價權。本次新匯改將有效強化在岸人民幣匯率定價權,推動在岸與離岸價格趨向一致,為打通境內、境外兩個市場奠定基礎。人民幣匯率市場化將推動離岸人民幣市場外匯交易市場更加活躍,促進人民幣金融產品的創新,完善人民幣產品體系,為市場主體提供更加豐富的投融資工具和風險管理工具。此外,匯率市場化將有助於消除人民幣加入SDR的技術性障礙。IMF指出,人民幣合適匯率的選擇是人民幣加入SDR的技術問題之一,即CNY與CNH間仍有偏離,CNH並非完美的人民幣匯率風險對沖工具,需要采取措施,使CNY和CNH趨於收斂。此外,IMF也提到了SDR中人民幣利率基準問題及人民幣對沖工具種類等事宜。顯然,提高人民幣匯率決定的市場化程度有助於解決上述技術問題。人民幣納入SDR無疑將有助於提高SDR籃子貨幣構成的代表性,使其價值更趨穩定。在以SDR促進國際貿易增長與金融資本流動,保證國際貨幣體系穩定方面,IMF 與中國的出發點和整體利益是一致的。

上一篇

下一篇