台股飛越年線 上檔還有季線反壓 高股息個股進可攻、退可守

鉅亨網記者陳慧琳 台北

台股今(21)日反映人民幣匯改效應,由中概內需股強勢帶動,大盤勁飆飛躍年線,時序即將進入第 3季,寶來投信機構法人處經理趙德生表示,過去 5年的6-8月中旬,台灣高股息指數表現相對大盤來得強勢,這應與股利發放有關,而在除權息旺季即將到來之際,建議可以考慮佈局高股息ETF,以發揮進可攻、退可守的穩健操作邏輯。

台股今年以來呈現W型的震盪走勢,大盤在8300-7000點附近進行大箱型整理一波後,近期展開反彈,寶來投信表示,台灣方面有ECFA簽訂進入排程與早收清單項目放寬,以及景氣訊號樂觀等基本面利多,但國際股市尚未確定回穩,全球金融市場的系統性風險仍在,台股在信心不足之下,投資人猶如處於十字路口,由於台股未來在第 3季初仍將以區間盤整機率較高,市場資金明顯轉進具「防禦型」及「價值型」的個股。

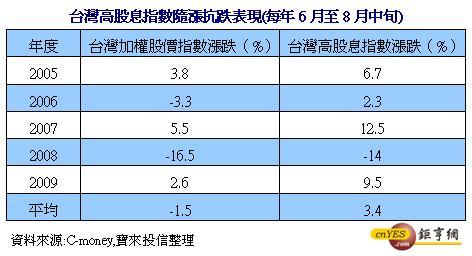

根據C-money資料統計,台灣高股息指數在每年的6-8月中旬,其表現相對大盤來得強勢,推測應與其成份股股利發放效應有關,自2005-2009年的 5年期間,大盤平均報酬為-1.5%,台灣高股息指數則為3.4%,5年當中每年台灣高股息指數的表現都優於大盤。

此外,若將時間拉長至10年,將2000-2009年區分為兩段多頭與兩段空頭的區間,多頭的兩段時間點為2003/4~2007/10及2009/01~2009/12,空頭的兩段時間點為2001/01~2001/09及2007/10~2009/01,則可得知,大盤與台灣高股息指數在多頭的平均漲幅分別為113%、146%,空頭的平均跌幅分別為-59%、-49%,不論多空期間,台灣高股息指數表現較大盤為優,可印證台灣高股息指數確有隨漲抗跌的特色。

寶來台灣高股息基金(0056-TW)是國內第一檔以 「預測現金股利」 為選股邏輯的主題式ETF,追蹤標的指數就是台灣高股息指數,指數成份股是由台灣50指數、台灣中型100指數成分股中的150檔個股,挑選未來一年預測現金股息殖利率最高的30檔個股,權重由「現金股利率」的高低決定,股息率愈高、權重愈重,成份股包括多檔傳產及電子大型權值股。

寶來投信進一步指出,該ETF在每年收益分配評價日(9月30日)會檢視基金是否符合配發股息的條件,去年該檔ETF配發每股2元現金股利,折合當時除息前一交易日的股價計算,股息殖利率達8.5%。

趙德生認為,高股息殖利率個股每當行情處於盤整階段時,都被視為防禦型的主要投資標的,吸引買盤進場,目前台股中期整理階段尚未結束,上檔還有季線反壓沉重,當市場處於較大波動之時,高股息股票具基本面穩健的抗壓性隨即展現,建議投資人可考慮逢低佈局價值型股票,中長線可選擇囊括電信、塑化、航運、鋼鐵等具防禦性標的之高股息ETF,以穩紮穩打的節奏,等待下一次主升段行情的到來。

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 台新投信看好2026「金髮女郎」行情 00987A明掛牌迎AI算力大爆發

- 全台首檔澳洲公債ETF報到!野村00987B正式登場 成熟市場模範生!政府財政體質佳,澳洲公債擁3A*收益與品質兼顧

- 【台股操盤人筆記】2026年行情仍偏多看待

- 〈主動式ETF元年回顧〉00981A締造五大驚奇 擁21萬人信徒、績效唯一破6成

- 講座

- 公告

上一篇

下一篇