鉅亨網編譯許光吟 綜合外電

負殖利率債券,在過去一週之間,似乎已經不再受市場追捧。

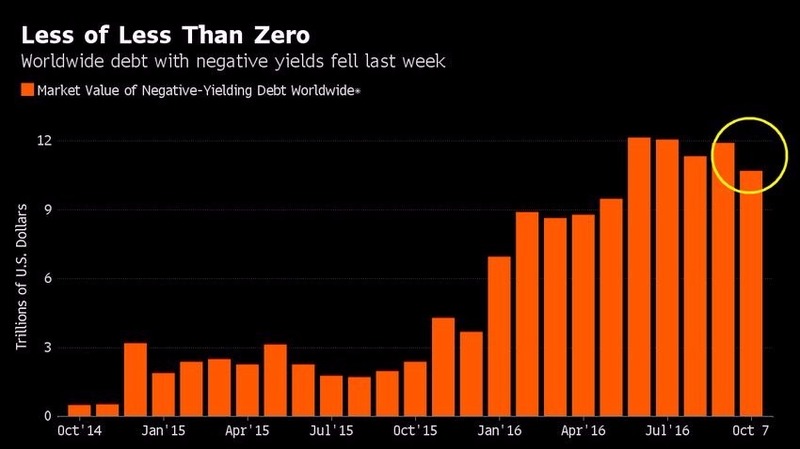

《彭博社》報導,根據彭博巴克萊全球綜合指數顯示,如上圖所示,統計上週為止,全球在負殖利率水平間交易的債券規模已出現大幅滑落 10% 至 10.7 兆美元,此前統計至今年六月份為止,全球約有超過 12.2 兆美元債券在負殖利率水平內作交易。

隨著過去在負殖利率水平交易的債券,殖利率開始陸續出現轉正,債市殖利率開始出現上揚,換言之在過去一段時間之內,全球債市已經經歷了一場相當慘烈的拋售狂潮。

這波始於 2014 年八月份的債市爆買潮,造成全球債券價格大漲,越來越多的公債跌至負殖利率水平區間,統計在 2014 年八月份時,全球在負殖利率水平間交易的債券規模,約為 4760 億美元;而在 2014 年八月全球債市買氣爆發的前一年,全球在負殖利率水平間交易的債券規模才僅僅不到 70 億美元,短短數年來的光景,負殖利率債券規模已快速攀升至現今的 10.7 兆美元,這也意味著目前全球債市的價格可謂是「高不可攀」。

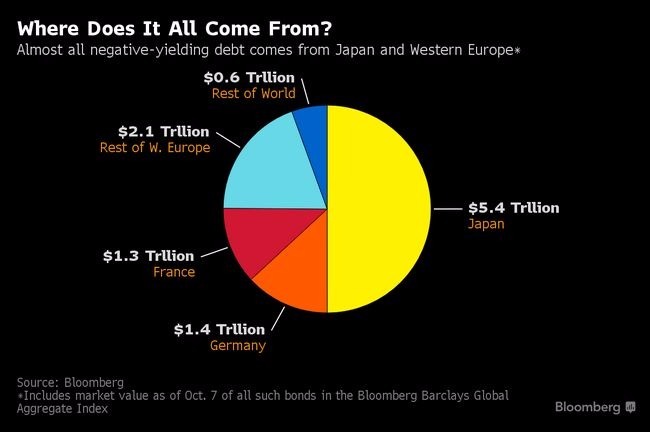

再進一步解析目前全球在負殖利率水平間交易的債市結構,如下圖所示,目前大多數在負殖利率水平間交易的債券皆來自日本,占所有在負殖利率水平間交易的債券規模約 50%,規模高達了 5.4 兆美元;西歐和其他國家次之,規模達 2.1 兆美元;再來是德國、法國和世界其他區域,在負殖利率水平間交易的債券規模分別為 1.4 兆美元、1.3 兆美元、0.6 兆美元。

而美國市場目前在負殖利率間交易的債券規模僅為 220 億美元,僅占全球負殖利率債券規模的 0.2%,而英國負殖利率債券的規模則為 520 億美元。

市場分析,市場開始拋售出現這些負殖利率債券,主要是因為近來歐洲央行 (ECB)、日本央行 (BOJ) 的貨幣政策,似乎已經開始出現了轉向。

上週二 (4 日) 一名歐洲央行官員對《彭博社》透露,由於歐洲央行目前執行的 QE 政策將於明年三月份到期,而歐洲央行很可能在明年 QE 到期之前,開始逐步減少 QE 的購債規模,大概會以每月減少 100 億歐元的速度,來縮減歐洲央行的 QE 購買力道,目前歐洲央行的 QE 規模為每月 800 億歐元。

除了歐洲央行可能將出手減小寬鬆力道之外,日本央行也已於上月 21 日,宣布維持利率和 QQE 寬鬆規模不變,並繼續維持三維利率系統中的政策利率在 -0.1%,並未如一些經濟學家所預期的進一步擴大負利率水平。

與此同時,同時日本央行並引進了新的一項貨幣政策目標:拉升日債殖利率曲線之斜率,並宣告將維持日債十年期殖利率在 0% (Yield Targeting),藉此與 QQE 作搭配,以刺激日本通膨朝向 2% 目標前行,市場稱之為新 QQE 資產購買計劃。

日本央行決定將開始鎖定十年期日債殖利率在 0%,意味著日本央行未來將在債市之中,完全鎖死日債十年期之價格,一些市場經濟學家解讀,日本央行很可能已經從寬鬆政策轉變為緊縮,未來日本央行的資產負債表,可能將開始出現收縮。

瑞士信貸 (Credit Suisse) 董事總經理陶冬在日本央行利率決策會議後即表示,估計日本央行未來資產負債表的擴張速度將會開始減小,資產購買計劃很可能漸漸地走向淨賣出,日本央行的貨幣政策框架,似乎已在本次的利率決策會議上,出現了實質性的轉向。

上一篇

下一篇