股利稅改座談 3大爭議待解決 分級分離課稅較獲認同

鉅亨網記者陳慧菱 台北

財政部今 (10) 日召開首場「股利所得課稅及兩稅合一制度檢討」座談會,聽取各界意見,學者大多認為當前稅改需解決股利所得稅負重等 3 大問題,而採行分級分離課稅方案獲較多認同。賦稅署長李慶華則強調,目前對稅制調整方向沒有定見,相關意見都會納入參考評估。

目前稅改有 3 大爭議包括:「一、股利所得稅負重,且有重複課稅問題;二、內外資稅率待遇不同;三、綜所稅與營所稅兩者稅率差距過大」,建議廢止兩稅合一設算扣抵法,並考慮股利所得「分級分離課稅」、「部分免稅」兩者擇一或雙軌並行,其中,分級分離課稅較獲認同。

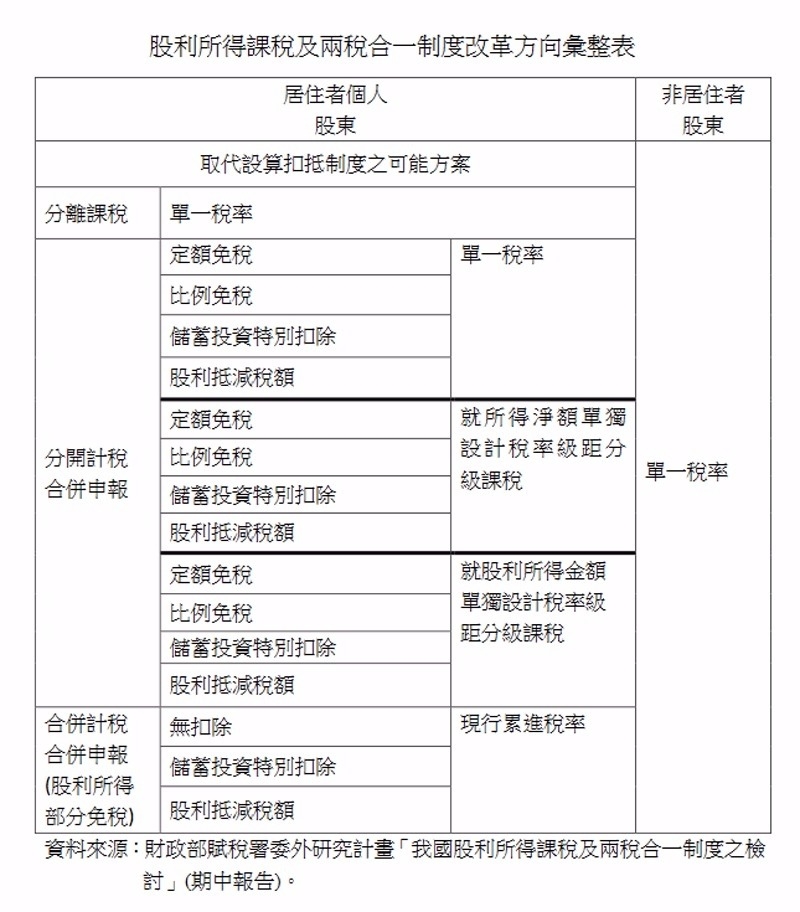

為提振股市量能,健全台灣股利稅制,財政部委託中華財政學會進行研究,作為修法參考,期中報告出爐,初步提出內資(個人居住者股東)股利所得採單一稅率分離課稅、分開計稅合併申報(另為股利所得單獨設計稅率級距,即分級分離課稅)或部分股利免稅合併計稅申報(適用現行累進稅率級距)等檢討方向。

政大財政系副教授陳國樑會中報告時指出,目前台灣股利所得課稅制度有 3 大爭議點,首先是股利所得稅負較重,而且有重複課稅問題。第二則是內、外資股利及盈餘租稅待遇不同,外資稅率 20%,內資個人股東累進稅率 5% 至 45%,易衍生「假外資」爭議。第三、兩稅稅率差距過大,綜所稅率 5% 至 45%,營利事業所得稅 17%,容易形成「兩個所得稅」的一國兩制情形。

對於股利所得課稅方式與內外資處理,中華財政學會提出 4 大建議,包括:廢止兩稅合一設算扣抵,稅負不該在股東或公司單一階段課,而是經由公司與個人兩階段同時課稅,以平衡稅負,解決爭議,而分離課稅法與股利所得部分免稅法為可行方向。

台北商業大學財稅系教授黃耀輝建議,採用「所得分離、稅率分級課稅」的方式課稅,但若稅率低於 20% 的股民適用稅率再往下調,做法簡單,也不用再爭執重複課稅的問題。

券商公會代表賀鳴珩就指出, 樂意看到分級、分離課稅 20% 的做法,只是美國總統川普都已開始思考降營利事業所得稅,不願將綜所稅降到 40%、營所稅升到 20% 做為交換條件,因此,建議政府找財源可思考將目前 5% 營業稅調高至 7%。

不過,政大財稅系名譽教授、前立委曾巨威卻反對分離課稅,他認為,目前「綜合所得稅」中已有多項所得來源被切割出去分離課稅,目前台灣的資本利得部分課稅不夠完整,一旦分離,稅基將更支離破碎。

雖然與會學者意見仍有不同,但與會代表大多認為檢討股利所得稅負是否過重及內外資稅負不衡平等問題可做為本次稅制改革方向。

賦稅署指出,股利所得課稅及兩稅合一制度改革涉及所得稅法修正,為稅制重大變革,該署將參酌各界意見及研究團隊建議,從經濟效率、租稅公平、稅政簡化、財政健全4大面向審慎評估並研議相關配套措施,2 月 14 日也將再舉辦一場座談會,4 月 15 日委外研究將會說明學者建議政策走向,最後於 5 月提出符合政府施政需要及社會各界期待之改革方案。

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 川普減稅 我國加稅?財長:稅改照既定模式走

- 〈所得稅改〉兩稅合一有3大爭議 股利所得課稅改革訂3大方向

- AI選股讓荷包賺飽飽?財部提醒:全戶海外所得逾100萬即需申報 小心漏報遭罰

- 〈稅收統計〉1月稅收2644億開紅盤!台股交易噴發證交稅439億飆增1.7倍

- 講座

- 公告

下一篇