鉅亨網編譯許光吟 綜合外電

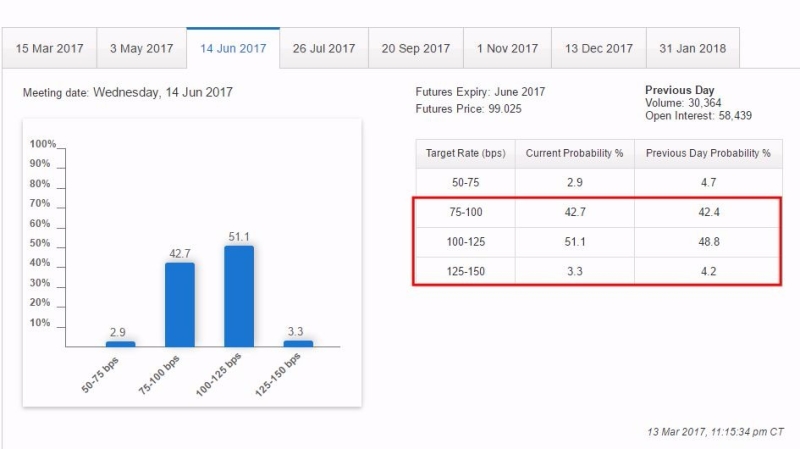

《FxStreet》報導,鑒於美國聯準會 (Fed) 利率決策會議即將於本週二 (14 日)、週三 (15 日) 召開,目前市場普遍相信,FOMC 委員會將於週三 (15 日) 結束後,再次向市場升息一碼,將聯邦基金利率之利率區間上移至 0.75% 至 1.00%,成為本次 Fed 升息循環中第三度升息。

據 CME 聯邦基金利率期貨價格暗示,目前期貨市場交易員廣泛預估,FOMC 本次升息的機率已高達了 93.0%,甚至六月份升息機率更飆升至 97.1%,九月升息機率也高達了 76.2%,顯示市場與 Fed 雙方皆已對「加速升息」一事,達成了高度共識。

渣打銀行 (Standard Chartered) 資深經濟學家 Thomas Costerg 對此表示,目前市場的升息預期快速走高,明顯已與 Fed 去年十二月所釋出的利率意向點陣圖 (Dot Plot) 所預估的,全年升息三碼達成一致,Fed 應當不會打破好不容易拉升起來的市場預期。

Thomas Costerg 指出,目前渣打銀行亦估計今年 Fed 將會升息三碼,但不認為 Fed 明年升息斜率會更為陡峭,全年來到升息四碼,估計 Fed 明年的升息速度亦將維持全年升息三碼。

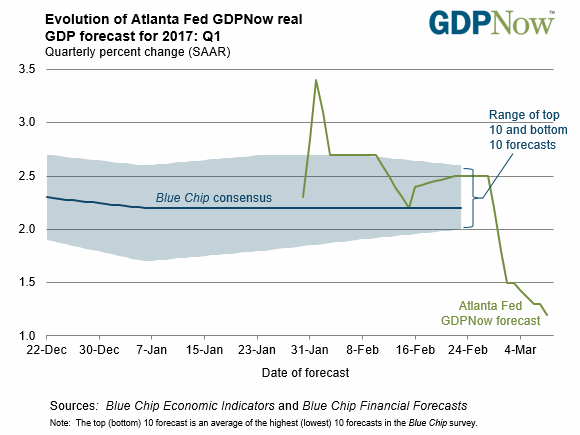

Costerg 解釋,目前 Fed 仍然是有著許多憂慮存在,雖然今年第一季美國 GDP 估值已出現腰斬式的下修,但是考量到 Fed 政策變動速度,很可能落後給殖利率曲線,Costerg 相信,為了防止市場批判 Fed 政策大幅落後殖利率曲線,估計明年 Fed 仍將繼續以全年升息三碼之速率,來維持本次的升息循環。

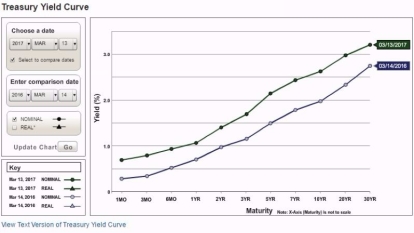

如置頂圖所示,週一 (13 日) 的美債殖利率曲線與去年同期相比,整體利率水平已明顯上移,而由於美債殖利率曲線對於觀察宏觀經濟至關重要,殖利率曲線不僅能夠觀察當前市場通膨預期的增長情況,也能透過不同期間的債券利差,來觀察當前美國的景氣位置,可謂是集所有投資者智慧之大成,是故許多市場經濟學家早已熱議,Fed 之政策變動很可能已經落後於殖利率曲線,暗示目前 Fed 政策已全然被市場所牽引,並非是 Fed 在引導市場。

Costerg 並警示投資人,未來應密切觀察 FOMC 的利率決策會議之中,是否有談及「縮減資產負債表」一事,結束實行多年的「本金再投資計劃」,以向市場進行全面的實質性收水。

Thomas Costerg 對 Fed 縮表的時程推測,估計 2018 年第一季 Fed 將會進行縮表;而華爾街老大哥美商高盛證券 (Goldman Sachs) 則是預估,2017 年第四季 Fed 即很可能開始縮表。

註:Fed 雖然已結束 QE 多年,不再對市場放水,但事實上過去 Fed 在 QE1、QE2、QE3 等寬鬆時期向市場釋出的流動性,至今 Fed 依舊尚未回收,這即是 Fed 所稱的「本金再投資計劃」。

這意即為 Fed 手中這些過去 QE 時期所買進的債券,在持有至到期之後,Fed 將會再重新自次級市場購入等額公債,維持 QE 所釋放出去的資金池規模不變。

上一篇

下一篇