用油旺季將至、庫存壓力可望減輕 天然資源多頭蓄勢待發

鉅亨網記者宋宜芳 台北

受到礦產及原油庫存增加,近期天然資源價格出現拉回走勢,引發市場疑慮,不過,摩根投信認為,油礦業的資本支出今年可能連續第 4 年維持負成長,相對地,全球經濟增溫帶動需求面提升,在供需趨於平衡下,商品後市並不看淡。

摩根環球天然資源基金經理人奈爾 ‧ 葛瑞森 (Neil Gregson) 表示,市場憂心美國頁岩油重啟生產,造成供需無法平衡,但這些非傳統石油的生產周期相對較短,可隨時依油價調整產量,不致短期大幅增產而衝擊油價走向,且 OPEC 今年仍有 2 次例行性會議,上半年將在 5 月底舉行,屆時可望依油價走勢決定是否進一步減產,顯見油價長線仍具漲升空間。

至於原油方面, OPEC 與非 OPEC 產油國於 26 日舉行聯合監督部長級會議中,已同意將視市場情況,考慮再延長實施 6 個月的減產措施。

奈爾 ‧ 葛瑞森 (Neil Gregson) 分析,除減產降低油價下跌壓力,全球經濟持續復甦,不論 GDP 或是製造業數據皆來到過去 2 年新高,可望支持原油需求,加上第 2 季逐漸進入夏季用油旺季,在交通運輸、旅遊等需求增加,有助於原油庫存去化,減輕目前升高的庫存壓力。

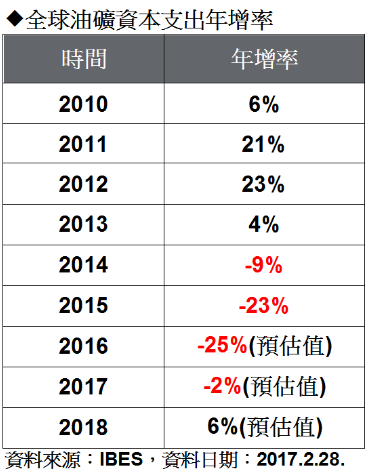

奈爾 ‧ 葛瑞森 (Neil Gregson) 表示,根據統計,全球油礦資本支出在 2013 年結束成長高峰期,自 2014 年以來,已經連續 3 年處於負成長,市場預估 2016 年的資本支出年減率達 25% 之多,為近年負成長最大年度,而今年的年減率預期將緩和至 - 2%,但仍處於緊縮趨勢,需至 2018 年才有機會重回正成長。

他說明,各類天然資源中,又以目前存在明顯供需缺口的基本金屬為最,加上銅、鎳等基本金屬今年恐出現短線供給中斷的事件風險,而中國持續進行國企改革,也正在削減鋁、鋼鐵等產能,更強化今年供給面趨緊態勢。

他也進一步指出,今年對商品價格重要的驅動因子,除了需求面成長外,供給面的緊縮也是很重要的因素之一,過去 3 年不論礦業或是能源產業,皆出現企業資本支出下降趨勢,而產能轉變為實際的供給往往需要 3 到 5 年,甚至更久的時間,因此今年商品價格將持續反應產能緊縮所造成的供給短缺。

此外,不少天然資源相關企業體質逐漸轉好,除了積極進行去槓桿外,甚至已有企業開始買回庫藏股等,增加天然資源產業的投資吸引力。

奈爾 ‧ 葛瑞森 (Neil Gregson) 提醒,由於商品市場輪動快速,且各類板塊之間的相關性較過去幾年下降,若有意參與天然資源行情,應分散布局基本金屬、貴金屬、能源等不同板塊,更能掌握天然資源後市彈升契機。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇