鉅亨網 總主筆 邱志昌

登高自卑、行遠自邇。萬丈大樓平地起,只有極少數成功模式是「一飛沖天」;財富總是誕生於勤儉生活中。投資股票選股思維,等同對自我生活規律兌現。什麼樣生活習慣的人,就會投到什麼樣的股票中。不要常怪自己選錯產業、遇人不淑、投資失利,那就得怪自己價值觀與固執個性使然。處處要跟人爭?這必然事倍功半,只能取得微利;謙和與人為善,坐著機會自動就跑上門來。無論萬點與否,台股多有投資機會;除樂觀於未來長期行情外,重要是要用什麼方法,用哪種心態去投資;策略決定成敗,心態決定成就。趨勢的預測並不困難,那是蹲馬步基本功;行情不是上就是下,要不然就講不上也不下、大家一起玩捉迷藏遊戲。選股才是真功夫,萬點之下有選錯股困擾、萬點上?選錯股的問題更難;選股難度不會因為萬點、上或下而有所不同、多是一樣難搞。

登上萬點後的台股問題會更多;如近期美國通訊大廠高通公司,與蘋果晶片授權費用爭議還持續燃燒。高通公司將要求美國 ITC(國際貿易委員會),下令禁止蘋果公司在美國外委外代工產品回售;即限制 IPhone 智慧新型手機,進口回銷到美國境內。爭議焦點在高速數據傳輸技術,這項技術廣泛運用於,全球各品牌智慧型手機;誰是誰非有待智慧財產法庭定奪。如雙方法律訴訟行為確立,則在高通或是蘋果財務報表上,可能出現不確定性的法律費用、或是進一步在資產負債表備註中,出現「或有負債」;這對公司股價就有不確定性影響。企業與人生賽局一樣,除非雙方腦殼多壞了、否則談判必朝「納許均衡」發展,沒必要大家各自去撞牆。即使不登上萬點,選股工作還是首要工作。在亞當斯密斯國富論後,美國終於棋逢對手、碰到玩資本主義玩得比他狠的;中國理財商品、同業定存、管它幾線房地產多燒到 40 度以上了;槓桿、槓桿、再槓桿、再再槓桿。美國企業看了大陸金融如此高度槓桿情勢,手腳全發麻、呼天搶地;也因此 Apple 公司對大陸市場,Iphone 新型手機銷售預期發警示。這更使新台幣匯率升值,蘋果概念股主攻下的台股仰攻難度更高。當台股股價指數擊潰空頭、跨過萬點後,如何選股的確成為外資機構、國內基金經理人股票投資組合工作、一般投資人的重要功課。

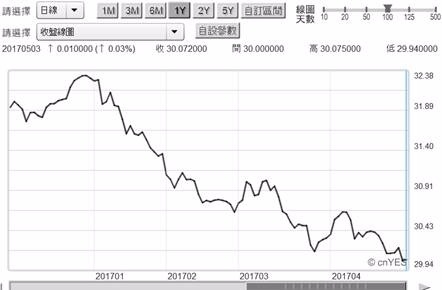

在台股加權股價指數登上萬點後,才掏錢出手進場買股票投資者;大多必然會先假設,台股指數至少還會由萬點再向上登高,這是價差投資者司馬昭之心、不用問的心態。但還有一個變數卻是外資最關心的;這波台股攻堅最強力量來自外資機構,新台幣匯率是否穩定向上?匯率還是已將要轉頭回貶?或是暫時停留遊走於此?國際有價證券投資存在匯差風險,如果賺了指數、也賺了價差、卻賠上匯損;最終還是功敗垂成。由圖所示,近期新台幣匯價就是衝著 30 兌換 1 美元,每天大軍壓境殺聲震天、屢攻不下、屢敗屢戰,未來匯價到底是如何演變?這應是不管真假外資,台股最大的短期關注焦點。

但無論用何種方法與策略,投資有價證券大類別只有兩種方法,是要用「順向」、或是「逆向」策略選股?就是要追買,還是要低接?在 CAPM 模型中,β貝它係數佔有一定地位,運用這參數可說明兩種策略差異。萬點後投資策略選擇等同在驗證,大盤與個股β貝它係數持續性是否還繼續存在?這顯然不必殺雞用牛刀,搞「大數據」去驗證;答案在短期上是肯定的。因為股市指數或個股價格變動多是連續的;萬點只是具備高價位指標意義;不存在對上市公司、其營運績效與股價連續性的「切割」。如台積電與鴻海及光學類股等,這些多是近期強勢類股。萬點前與萬點後的台積電,公司運作有不一樣?這些個股股價領先大盤;它們價格變動敏感度高,當大盤上揚 1% 時,個股股價上揚幅度多超過 1%;即對大盤價格敏感度最高一群。β貝它係數大於 1 的意義是,在大盤上揚過程個股報酬率可贏過大盤;但也得注意是,同樣在未來下跌過程中,β貝它係數小於 - 1 股票,這種股票跌幅也會大於大盤;貝它係數是以絕對值為判斷基礎,正與負數是其與大盤互動方向的順逆。

β「貝它係數」是短期投資股票,或是建立多元產品投資組合,選市或是選股基本參考指標。尤其是在股市呈現多頭趨勢時,非常適合對財務理論「順向投資利潤」的實踐。但過去的貝它值未來是否會持續一樣?動者恆動?靜者恆靜?在短期間答案也是肯定的。在一家公司股價已上揚到一定程度後,所有可能的選股原則多會呈現「已知」狀態:唯有「未知」狀態選股法則,才能獲取出乎意料的報酬。有膽量追強投資者、就是要追買股價最強股票;順向策略利潤因子,通常存在於「追強賣弱」策略中。股票或有價證券基金經理人,投資組合操作別無他法,只有順與逆向兩種投資策略。但兩者多有各有風險,「買強賣弱」風險是追到最高價、愛在最高點;「買弱賣強」風險是怕買到「不動產」;本來活蹦亂跳的股票,被我們買進之後好像中了邪、不再動了。

股市老經驗投資者皆知,一檔股票不怕跌、就是怕它不漲不跌;買了它後的兩三個月躊躇不前、不進不退、悶到你發慌求饒。貝它β係數遠小於 - 1 股票那還好,與大盤逆向行駛、至少可使用融券放空賺錢。但貝它β等於零股票就是等同「不動產」;不僅對自己上市公司非系統性風險無感,還對大盤系統性風險無動於衷。這次台股萬點行情後,主流類股的選擇會是「比價觀念」?1990 年台灣歷史最高點行情下,上一世代股票市場主力喜歡塑造「比價觀念」;但在國際投資盛行中,很難再有這種氛圍。「比價觀念」只盛行於封閉市場,就是不對外開放、或限制外資持股比率的股票市場。這種市場屬於弱式或是半強式效率市場,也就是以公開信息就可獲取超額報酬的市場。在這種市場中「造勢」非常重要,一朵鬱金香可驗證出有治絕症療效?賠得越多的生技股,股價越帶勁兒?但在國際化與趨近於強式效率市場,就算是有一手信息也無法贏過大盤。在外資為主流投資者潮流中,要以全球化產業發展衡量與選股投資。一、除先要評估上市公司潛在獲利能力。這就市場投資者而言,這檔股票在股票市場中的交易「周轉率」更重要;「週轉率」就是每天在次級市場,該股成交股數或張數。除以在外流通股數或張數、即股本。若這家上市公司基本面、或未來經營潛力不錯,則除吸引長期投資人外,也會吸引「以無風險利率可無限借貸的投資者」。這也是 CAPM 模型推演出來假設條件之一,週轉率就是流動程度。二、如果此時市場是處在均衡狀態,則潛在投資者可以無風險利率,對股票投資無限制借貸。這種借貸包含借錢的融資、與借券放空融券行為;融資與融券是活絡股票首要,亦是 CAPM 模型重要假設條件。

三、造就周轉率成交熱絡增加原因還有:(一)、定期財務報告公佈前後,這包含每個月的營收、每一季損益表的獲利結算、每次公司營運績效法說會前後。(二)、再者是認購權證、或是認售權證,股票選擇權的發行與否。對大盤的成交金額而言,刺激的觸媒有指數期貨選擇權、期貨合約等;發行股票衍生性股票選擇權,多必先買進履行合約的適當持股部位,在發性前後有利於推升現股交易量。(三)、一般期貨在當下流通約有 4 種期間合約,一為當下月份、另外還有次 3 月、6 月、9 月、12 月等;指數期貨合約多空交易熱絡會帶動現貨交易。尤其是對權值類股,衍生性會使權值類股成交量增加。四、另一項檢視周轉率有效方法,是檢視該股融資券變化;尤其是融券餘額越多越好。在股市短線操作行為中,今天的放空者其實就是明天的潛在買盤。這跟學術文獻與網路文章一樣,越是被「電到爆」、批評越多文章;表示被 Citation 與點閱次數越多,在學術地位只會越高。一檔股票成交量會放大,主要原因是多空分歧。而所謂「多空分歧」定義,基本面好的股票多空分歧焦點在價位上;再好股票也有高價位、多空方激戰時刻。六、融券也會增加成交量,放空一段時間內就有回補壓力;例如在股東會、或是在除權息前、或是半年融資融券到期換單前等。目前交易所也有借券制度,也就是將現券借給法人機構或自然人;借券量越持續增溫也越能增加成交量。

就一檔股票而言,量會比價先行;因此在成交量放大且價位往上揚昇後,這就是未來趨勢慣性成立信號。投資股票與匯率避險一樣,不要當股價在高價區時,因利多而去投資它;要在低價沒利多或釋出利空時買進。最好是在系統風險發生時,因為這些風險會使大環境轉差落難;但卻不是因為它自己因素造成。選定股票投資標的,除幾項種所皆知「正常原則」外;也有其它策略方法。所謂「正常原則」之外首要指的是:公司治理、上市公司法人股東持股比重、預期未來數年獲利預期等三項。由 Modigliani 與 Miller 公司價值與資本結構無關論可見,公司獲利能力仍是選股首要。即使公司運用財務槓桿獲利,就算它的長期債務比率高到抓狂;但若能在經營上有所突破,則也無損其公司價值。股票的確是得要長期投資才有豐碩利潤,但要成為長期入幕之賓,持有條件必需要建立在,短期就隱約可見的遠景上。不敢以高薪用人才、投個幾個億就要搞 AI?如果是以本益比 (PE) 為選股觀念,則在投入該檔股票前,要以公司三年以上獲利預估為依據;選股原則與方法不只這些,公司併購、換股等等財務工程也是可行投資策略。減資退還股東現金就是,台灣的上市公司越來越精於此道!

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇

#A型反轉