UBS報告:日圓強勢已接近尾聲 台幣兌日圓也來到甜蜜點

UBS亞太區投資總監青木大樹 (Daiju Aoki)

韓劇通常是以分手的怨侶和世仇的宿敵為主要劇情。然而在朝鮮半島,這齣地緣政治的肥皂劇更像是後者。就像所有好看的戲劇一樣,最近美國和北韓的相互叫陣讓日本投資者看得是如坐針氈。不過,日圓卻從中大受裨益,在這些緊張局勢以及歐洲選舉的不確定性陰霾之下,投資者紛紛尋求 “避風港”,日圓因此而大幅攀升。

日本股市和日圓的走勢通常相反;日圓兌美元下跌則股市上漲;日圓兌美元上漲則股市走跌。當日圓兌換一美元由局勢最緊張時的 108.4 回跌至 110 上方時,日經 225 指數應聲上漲 4.9%。隨著朝鮮半島和歐洲政局的不確定性日漸消散,日本股票投資者更可以鬆一口氣。

然而,日本外匯交易商就沒辦法這麼安穩。我們認為,近期日圓 / 美元的強勢行情已近尾聲。我們預計美元兌日圓在未來 12 個月目標價將在 110,原因如下:

首先,由於勞動力市場緊俏以及終端需求復甦導致通膨上升,日本實質利率正在走低。我們將 2017 年底消費者物價指數(CPI)的預測值從 0.5% 上調至 0.8%,對 2018 年的預測值從 0.7% 上調至 1.5%(見圖 1)。通膨上升意味著日本實質利率將進一步下降,而這會抑制美元 / 日圓的下跌空間。

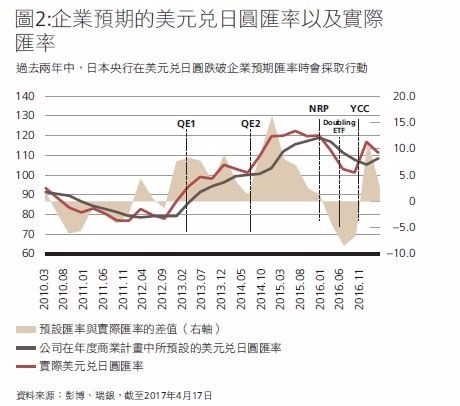

其次,日本央行似乎已提高了對美元 / 日圓最低匯價的容忍度。最新的短觀經濟調查報告顯示,日本製造業對美元 / 日圓的預設匯率已從 12 月的 105.4 上升至 108.6(見圖 2)。鑒於通膨和經濟成長趨勢,日本央行可能會維持日圓足夠的弱勢,以確保公司獲利增長和員工加薪趨勢持續下去。

第三,市場預期日本央行將在 2017 年下半年縮減購債規模,這可能對美元 / 日圓形成壓力,但美聯準會預期也將在今年縮減其資產負債表,而這可能將帶動匯價走高。儘管細節尚付之闕如,但我們認為今年晚些時候美聯準會的縮表計畫或將抵消日本央行縮減購債對匯價所產生的影響。

即將上任的兩位日本央行新委員可能也會支持日圓走弱的立場。日本政府已提名片岡剛士(Goshi Kataoka)和鈴木人司(Hitoshi Suzuki)接替將在 7 月 23 日離任的佐藤健裕(Takehiro Sato)和木內登英(Takahide Kiuchi)。鑒於片岡剛士來自於傳統的鴿派智囊團,且鈴木人司來自於銀行業,這兩位候任委員的立場可能比現任委員更為溫和。

鑒於日圓後市看跌,我們建議投資者結束其現有的日圓多倉。如果美元 / 日圓跌至 105 或更低(因美國和北韓的緊張局勢加劇),投資者可考慮建立日圓空頭頭寸。儘管東證指數 (TOPIX) 是今年迄今全球表現最差的股指之一,但一旦地緣政治緊張局勢平息,日圓走弱以及貿易改善將提振日股表現。不過,鑒於朝鮮半島方面的風險,我們在全球戰術資產配置中仍對日本股票持中性立場。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇