高盛最新報告或泄露美聯儲加息秘密:不止加一次

鉅亨網新聞中心 2015-11-13 14:54

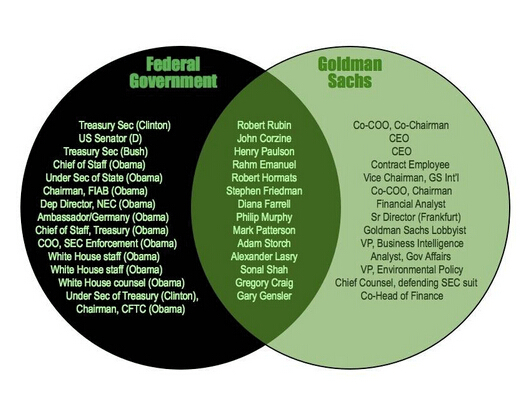

那些從高盛跳到監管機構的高官名單

周二,美國明尼阿波利斯聯儲(minneapolis fed)發公告,委任neel kashkari為下任主席,明年初上任。

美國明尼阿波利斯聯儲新主席neel kashkari曾任職高盛,美聯儲的“高盛朋友圈”又添一員大將。高盛的報告成了對美聯儲動作的“風向標”。

前華爾街大佬們紛紛進駐美國政府機關、監管機構和其他公共部門,似乎已司空見慣,不再成為媒體關注的熱點。

今年已經有三位前高盛雇員被委任成為美聯儲地區主席。到2017年,5位具有投票權的fomc委員中的4位均出身於高盛。

也許,對於那些想知道美聯儲利率動向的人來說,不用去鉆研耶倫和其他fomc官員的話語,只需要問問高盛就可以了。高盛最近預計,美聯儲的加息速度大於市場預期。

以下內容來自高盛報告:

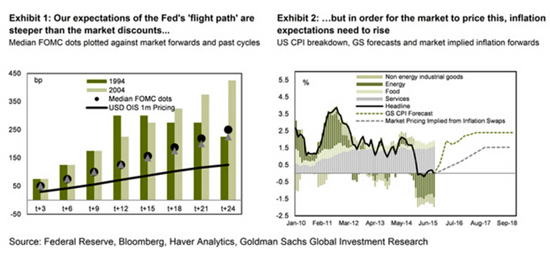

市場預測聯邦基金利率將在2016年12月攀升85個基點左右,意味著明年將有兩次加息。更有趣的是,市場預測2017年加息會放緩,增幅在50到75個基點,也就是說2017年12月利率低於1.5%。

根據我們美國經濟團隊創建的模型,我們預測2016年期間利率累計增加100個基點(聯邦基金利率在年底會達到1.4%),2017年期間則繼續加息100個基點(利率年底可能達到2.4%)。我們的預測和市場預測的差距隨著時間逐漸增大(如圖1顯示,2016年底相差40個基點,2017年底相差80-90個基點,2018年底超過100個基點)。

下圖(圖1)中,高盛預測美聯儲加息步伐大於市場預期。

圖1:高盛預測美聯儲加息步伐大於市場預期

下圖(圖2)顯示,為達到市場預期,通脹預期必須上行。

圖2:為達到市場預期,通脹預期必須上行

我們為何認為加息大於預期?其中一個主要原因如圖2顯示,因為美國經濟增速有可能超越1.75%的潛在增長率,由此引發加薪和核心通脹壓力(尤其服務部門),而市場似乎並未把上述因素計入價格里。

核心消費物價指數(cpi)通脹率已經接近去年的2%。價格持續上揚,能源之外的服務部門為此貢獻了210個基點。 美國掉期價格的年度通脹率在2016年年底約為1%,並將在2017年和2018年攀升至1.6%。

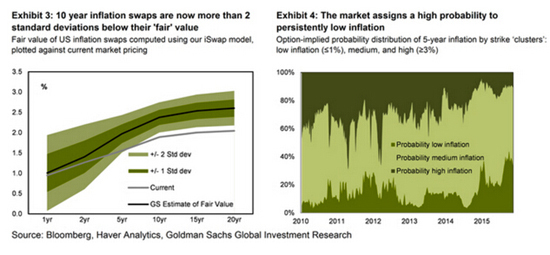

根據當前油價遠期曲線,市場要么認為核心通脹率增速放緩,要么通脹前景風險降低。期貨市場通脹可能更符合第二種情況:目前市場認為美國未來5年cpi通脹率低於1%的可能性是35%。

無論哪一種情況,市場預測未來三年政策利率接近於零。如果用市場預期的基礎利率減去我們美國經濟團隊預測的cpi(比通脹高出60-80個基點),2017年底的實際政策利率將是復利率,降幅在80到100個基點。

鑒於目前美國經濟現狀以及我們的預測,我們很難相信兩年后實際政策利率會是零,更不用提-1%了。

從上文我們可以看出,高盛預測通脹率像曲棍球路徑那樣陡然上升,使“很依賴數據”的美聯儲在2017年底累積加息200個基點,結束十年不加息的神話。

當然,對於通脹高於市場預期這點,高盛可能有理,因為只要利率繼續徘徊在歷史低谷,只要世界其他國家仍在用負利率和資產貨幣化展開凱恩斯主義試驗,那么世界的超級富翁們還將繼續購買1億美元的公寓,去實踐莫迪利安尼的“人的消費是為了一生的效用最大化”,去吹起歷史空前的資產泡沫。但是,在美聯儲和其他決策者眼里,通脹可以被放置不理,反倒可以通過弄虛作假的數字去解釋寬鬆政策的必要性。

所以,誰知道呢。尤其現在新的反應機制明確包括國內外的金融市場,意味著投資者不再清楚得聽誰的:是因為經濟良好而緊縮加息呢,還是因為一份不太樂觀的評估而繼續保持零利率呢?總之,沒人知道,壞訊息是不是真的壞訊息,好訊息是不是真的好訊息。

只有一點能確定。那就是2017年初,高盛的報告就是美聯儲的新聞標題。反正,也一向如此嘛。

- 遊學是年輕人的專利? 壯世代遊學團正夯!

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇