鉅亨台北資料中心

◆歐股及新興市場錢景亮,銀行類股再度蟬聯加碼首選

儘管八月份美國與北韓言詞激烈交鋒,一度推動地緣政治升溫,但從八月份的全球基金經理人調查報告中,經理人多聚焦於基本面及評價面因素,整體看法多延續上月,經理人持有高現金部位,持續審慎看待全球經濟,認為全球股市偏貴的比例,已經來到歷史高位的 46%,但在整體貨幣政策仍偏寬鬆下,多數經理人認為未來六個月股市評價面高檔的情況仍有機率延續,進入衰退的可能性不高,因此經理人進行避險的比例仍較上月微降,現金水位持平在 4.9%。

在尾端風險部分,多數經理人多延續上月的擔憂,美歐央行政策錯誤仍然是主要的擔憂,其次是全球央行進入貨幣正常化可能牽動全球債市下挫,而近期北韓和美國的緊張對峙情緒也牽動經理人神經,但僅僅排序第三。做多那斯達克指數連續四個月蟬聯經理人心目中的擁擠交易首位 (31%),遠高於第二名的放空美元 (21%) 及第三名的作多歐股 (16%)。

◇歐股及新興股市吸金雙冠王 美股太貴經理人卻步

富蘭克林證券投顧指出,中國宣布週一起 (8/14) 全面禁止從北韓進口煤、鐵、鐵礦石等產品,藉由出手壓制北韓的經濟命脈,試圖降低北韓局勢再度的挑釁行為,而北韓媒體也表示金正恩決定不對美國太平洋領地的關島附近地區發射導彈,對峙局面出現緩解跡象,反映美國藉由外交斡旋的成效,再出現軍事衝突的可能性或將降低。地緣政治情勢緩解,有利資金持續回流評價面較低的歐洲及新興市場,隨著歐元強勢暫歇,歐洲企業近一個月的獲利也出現逐漸連四周上修,第二季企業獲利預估將成長 15%(路透,8/15),此外,IMF 看好中國去槓桿等改革前景,將未來三年的中國經濟增速從每年增長 6% 上調至 6.4%,這同樣也反映在本月的經理人調查中,多數經理人預估中國未來三年的經濟增速來到 2016 年四月以來的最高點,中國經濟擴張有利帶動新興市場企業獲利繼續向上推升。

區域配置方面,經理人再度降低美股相對全球其他區域股市的配置至減碼 60%,是 2007 年 4 月以來的最低配置,歐元區股市看法為淨加碼 56%、較上月的 54% 相當,仍為各區域之冠,其次為新興市場股市看法為淨加碼 39%,比前月的淨加碼 37% 略為提高。日本第 2 季經濟成長 1.0%,連續 6 季成長,為 10 多年來最長的經濟擴張,經濟動能佳提振經理人對日股看多比例,淨加碼程度從上月的 18% 升至 20%。英國退歐進度沒有明顯進展,再度降低持股至淨減碼 37%。

富蘭克林坦伯頓成長基金 (本基金之配息來源可能為本金) 經理人諾曼 ‧ 波斯瑪表示,儘管歐元相對於美元近期表現強勢,歐元走強也為德國股市及歐洲出口類股帶來壓力,但歐元區經濟正在經歷復甦,並正在過渡到成長循環。歐洲去年 GDP 增長甚至超越美國,企業獲利也在上揚。同時,我們也看到利率上升的跡象,未來仍然有機會進一步的上升,金融股將受益於利率上揚、信貸需求回溫、貸款損失降低、更友善的法規和落實成本控管等五大利基,推動銀行股後續獲利增長預期,我們將持續在金融、工業、原物料和能源產業尋找投資機會。

富蘭克林坦伯頓亞洲小型企業基金經理人伽坦 ‧ 賽加爾表示,儘管北韓與美國間的言語衝突壓抑近期股價走勢,但今年前七個月 MSCI 亞洲不含日本指數漲幅累積達三成之多,短線回檔整理不乏為先前漲高的順勢獲利了結賣壓,但展望亞洲企業獲利在歷經 2011~2016 六個年度的低成長後,今年預估企業獲利成長率為 20.8%、2018 年可望進一步成長 11.1%,考量今年預估本益比僅約 14.6 倍 (IBES、瑞士信貸,2017/08/04),評價面未偏貴仍有望支撐未來行情走勢,另外,此波推升漲勢的動力主要來自獲利上修與匯率升值,有基之彈亦有助未來漲聲響起,全球投資人仍相對減碼亞洲區域、未過度佈局,預期亞洲各國股市短線雖有回檔整體壓力,但下半年整體仍有望溫和走揚。

◇銀行及科技類股不寂寞 經理人看好前景佳

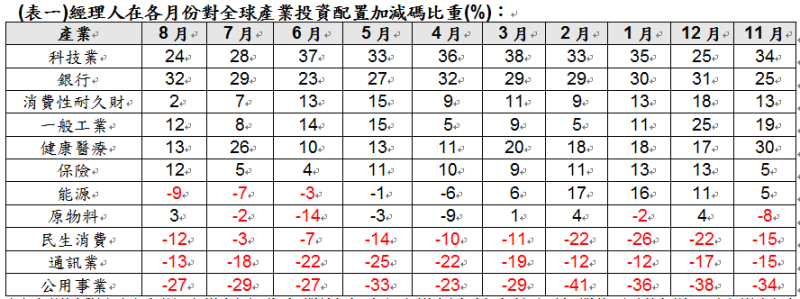

富蘭克林證券投顧表示,八月下旬全球央行年會,市場靜待歐洲央行總裁德拉吉是否將暗示歐洲後續降低購債的線索,此外,九月 20 日的美國聯準會會議料將宣布縮表計畫,殖利率上揚有望帶動後續利差擴大,激勵銀行業買盤進駐,八月份經理人持續看好前三大產業為景氣循環類股的銀行、科技及技術面反彈優勢的醫療類股,而防禦型產業如公用事業、電信及民生消費則再度為前三大減碼產業。

富蘭克林坦伯頓生技領航基金經理人依凡 ‧ 麥可羅表示,史坦普五百指數中,健康醫療產業第二季獲利從六月底的 0.4% 上修至 6.4%,企業獲利前景改善搭配年底前新藥審核及實驗數據題材豐沛,生技產業具備豐富的選股投資機會。此外,大型製藥業者須透過併購來因應專利權到期並帶動成長,大型企業向外併購的需求仍將帶動中小型生技股漲勢,基金聚焦癌症及孤兒藥等利基領域,可望優先受惠 (Factset,8/11)。

◇附錄︰

(資料來源︰美銀美林證券、2017/8/15,訪問期間為 8/4~8/10,受訪對象為全球 174 位基金經理人,代表約 5210 億美元的資金流向)

(以下表格揭露截至 2017 年 8 月和之前過去 9 個月份的歷史數據)

◇新興市場基金警語:新興市場股票型基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。

基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站查閱。基金過去績效不代表未來績效之保證。<本文提及之經濟走勢不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書>

◇本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。

【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站下載,或逕向本公司網站查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。主管機關核准之營業執照字號:101 年金管投顧新字第 025 號

上一篇

下一篇