〈鉅亨主筆室〉當美元指數可能登上120.4點時?

鉅亨網總主筆 邱志昌博士

壹、前言

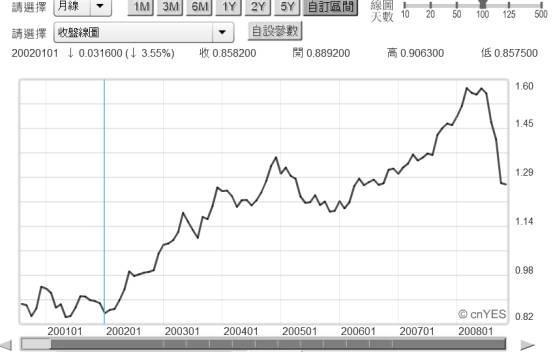

(圖一:歐元兌換美元之歷史低價月曲線圖,鉅亨網首頁)

本周全球金融市場,充滿濃厚之美元指數續強預期,不僅引發上周五3月6日,美股在自高檔下摔;也使周一3月9日除中國上證外、亞洲股市顯著下跌。本文認為,美國聯準會(以下皆稱:FED)應儘快對升息規劃,向全球金融市場告白;否則全球貨幣市場對美元升息之預期,宛如隨時將在金融市場引爆之原子彈般。我們相信,完全告白之後,金融市場將自有盤算,在理性預期之效應下趨於穩定。貨幣市場對FED將升息已有心理準備,唯恐懼的是如何升息、How與When?我們最怕的是,FED只是說、而根本沒想要做,或想做、但因為確認了通貨緊縮而做不下去!

貳、5.5%就是美國自然失業率,升息客觀情勢已是箭在弦上!

(圖二:美元指數日曲線圖,鉅亨網首頁)

本文認為:一、全球金融貨幣市場對升息之恐懼,是來自於FED,在多次量化寬鬆貨幣政策(以下皆稱:QE)期間,所展現之極端權衡(Extreme Weight)政策手法。試想如果未來,FED也如法泡製在美元升息政策之上,則全球貨幣市場之動盪、與波動又將會如何地劇烈?在2013年5月,FED宣告QE必將退場前後,就已掀起新興國家外資撤出之風潮,差點再釀成第二次金融風暴。二、預期FED必將升息之市場心理,已使美元指數不斷強化。以長線近十五年以來期間研究,美元指數之最高點為2002年1月初120.4點,當時歐元兌換美元低於1兌1、為1歐元兌換0.858美元。由目前1歐元兌換1.0893美元,要再貶值達21.23%之幅度,始能達到此一水準。但本文計算過,若以此幅度計,則國際黃金價格,將可能由目前1,167.4美元/盎司,跌破1,000美元/盎司,成為920.53美元/盎司。三、2015年2月美國勞動市場失業率已達5.5%,已完全達成FED之QE政策目標。我們認為,FED應儘快對升息規劃,對全球金融市場表白。目前股市擔心的是,FED對升息是否也會像對QE一樣,使盡權衡重手,而非由權衡回歸至規則政策(Rule Policy)中。FED如果繼續放任,貨幣市場對美元升息猜疑,則其引發極端風險將如以上,金價及目前走入大空頭之油價趨勢般,即如上述本文所模擬或描述。或許未來事實演變並非如此,但全球金融市場在預期升息與美元指數攀高之下,已因這些後續效應之預期、亂成一團了。

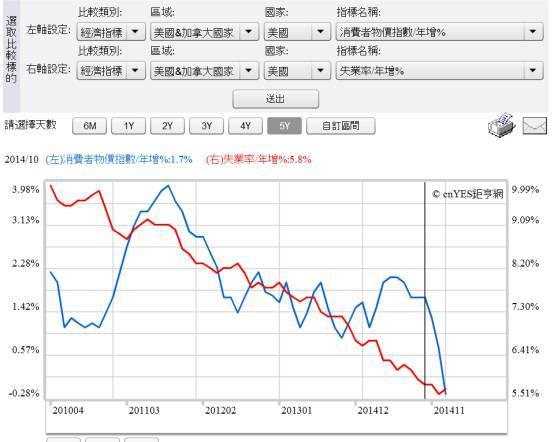

3月6日周五,美勞動市場由於新增就業人數遠優預期,勞動部門公佈2015年2月失業率,失業率再往下降至5.5%。本文認為,這是自2009年中之後,美國勞動市場最低失業水準。失業率之降低本就是,FED三次Q,及一次扭轉性寬鬆操作主要政策目標。在2009年3月開始之第一次QE,FED原將失業率預定在6.5%,希望能以多次QE等寬鬆政策達成此一目標。但由於QE對失業降低效果顯著,因此在2013年下半年,FED再將失業率目標下調至5.5%至5.8%之間。FED是要以通貨膨脹率,來換取失業率之下降;更精確的說法是,FED要以消費者物價指數(以下皆稱:CPI)2%之年增率,換取失業率年增率下降。

主筆文在2013年多次提過,芝加哥學派唯貨幣論者認為,權衡(Weight Policy)積極之貨幣政策,短期對市場經濟有顯著正面效應;但市場經濟趨勢在中長期仍將有「均數復歸」(Mean Reversion)效應,在興奮後回到原有軌道上;原來之趨勢仍將會以原來方向演進。而在權衡效果漸淡後,市場經濟發展仍將回到該有軌道中。也因此唯貨幣論者認為,央行貨幣政策只要以規則政策(Rule Policy)即可;就是經濟成長率(以下皆稱:GDP成長率)要達到多少,只要供應多少貨幣供給成長率即可。當然,多少GDP成長率需要,多少M2或是M3之計算,是需要各國央行經濟學家,以該國經濟結構進行試算。雖然連理性預期學派也主張唯貨幣論,但在2008年市場經濟已陷入恐慌、或嚴重失衡之際,亂世用重典、金融風暴就必需使用重藥、權衡政策,或許無可厚非、但達成目的後就應退場並升息。

(圖三:美國消費者物價指數與失業率曲線圖,鉅亨網指標)

但FED並非如此,2009年3月之後,FED權衡貨幣政策,的確對失業率有積極正面效益。但在失業率不斷下降之際,FED也發現到QE政策另一層面,CPI年增率卻無法提升。在理論與實際上,物價與失業率是存在取捨關係(Trade Off),犧牲物價讓通貨膨脹發生,可以降低失業率。在這兩層面上,就業是消費者必然之需求,但物價溫和上揚,也是廠商追求利潤所必需。消費者需要的是恆常收入,就是失業率降低;但廠商所需要是,產品價格要提振,產品永遠有利潤。以廠商立場思考,美國CPI年增率在2014年5、與6月達到FED政策目標;即2.1%失業率目標後就開始顯著下降、且還每下愈況;CPI年增率並於2015年1月降到負數為-0.1%。如果單就CPI年增率短期時間序列趨勢,這已符合費雪(Irving Fisher)通貨緊縮(Deflation)定義,即CPI年增率連續兩季顯著下滑。

叁、不升息就能消除通貨緊縮風險?

但不管美國經濟是否已進入通貨緊縮,目前最新失業率數據,已達到FED想要完美境界。總體經濟學理性預期學派(Rational Expectation School)認為,如果一個經濟體已達到自然失業率(Natural Rate)狀態,則再施以寬鬆貨幣、或是擴張財政政策,多將無益於就業再提升,只會干擾物價與其它經濟變數、如匯率等發展。只是理性預期學派之所謂干擾,主要是指引發通貨膨脹。但目前在FED未將QE資金回收前,CPI年增率就已顯示,所有消費者多不是提升有效需求,而是畏懼於未來通貨緊縮,即低度經濟成長。消費者將FED所釋之資金,以現金、債券或股票、或銀行存款之方式保留在手上,不用力進行消費;因此我們是見到消費者信心指數上揚,但卻見不到強勁消費支出。而另外一方面,在生產者廠商方面,則只是趁此機會趕緊出清庫存,能撈回多少就算多少;它還得進行去槓桿之工作、在升息之前能償還之債務最好趕快還。這就是之所以失業率下降,但是GDP成長卻無法提升主要原因;因為錢多跑去給消費者之儲蓄、與廠商償債用去了。這使FED最理想之CPI提升、與失業率下降雙贏目標無法兩全其美;市場只能讓FED完成其中一項心願。

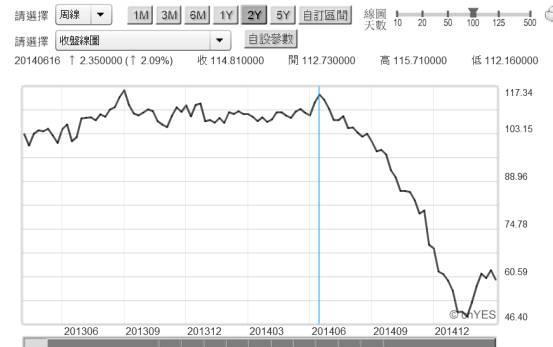

以歷史因素經驗,溫和通貨膨脹是為經濟發展所必需,唯由於長期以來,物價與工資多有其個別向下之僵固性(Rigidity)。一般長期現象物價與工資只會調漲、很少調降。因為現實社會中,勞方有工會Argue力量,而廠商則有同業之不完全競爭。因此工資上揚成為廠商之厭惡,而物價上漲則成為消費者之不爽。社會大眾談到物價似乎不會有共識,鮮少正常人喜歡物價上揚。於是就在FED之QE政策即將大功告成前,國際原油價格在全球「有效需求」顯著降溫中,由2014年6月16日起以跳水方式下跌。在所有產品價格歷史記錄中,原油價格漲跌,是全球物價運動方向最基本驅動者。原油衍生出之輕油及再往下之石化原料,及下游製成品紡織與塑膠等產品,是人類除食之外衣、住、行最必需。如家庭消費中住宅修繕,多需使用到非常多塑膠產品。而我們身上所穿衣服,也是由石油再製為輕油,輕油再裂解為丙烯,最後由丙烯再製為成衣前之原料。以個體經濟學廠商理論引申性需求(Induced Demand)觀點,油價大跌顯示最下游終端需求、即有效需求持續衰退中。

(圖四:北海布侖特原油周曲線圖,鉅亨網期貨)

目前除FED還在對CPI年增率之不振納悶外,其它全球各國央行與投資機構多已認為,FED貨幣政策正常化、或謂升息,只是時間遲早問題。因此對美國勞動市場發展投注最大關心,甚至已經敏感;因為資金無國界。投資銀行之投資標的必需是有展望之產業,但該國貨幣匯率未來也要有強勢發展。否則雖然賺到投資價差,但在貨幣價值、即匯損上馬失前蹄,最後仍將功虧一簣。主筆文曾多次提過,對中南半島國家投資之最大風險之一,即為這些國家無強大外匯存底,因此無法維持穩定匯率。於是短期之投資收穫風光,耐何不了一次匯價大幅貶值。而目前這種應屬新興國家之投資風險,竟發生在非常開發之歐元區中。歐元區是全球第三大經濟體,它的GDP總值僅次美國與中國,如今歐元之波動宛如印尼盾或是越南貨幣,它正在上演貨幣危機,此一影響力之漣漪又將何其大?

肆、結論:美元指數登上120.4點之後果?

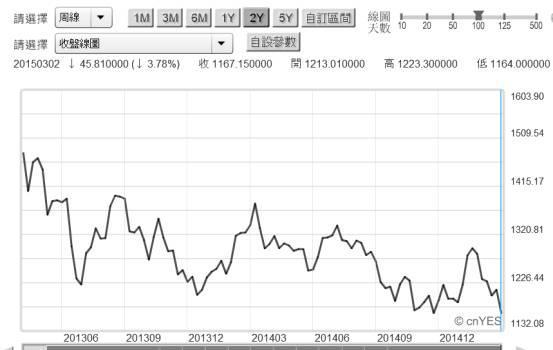

總之本文認為,全球金融市場對FED升息之恐懼,是來自於FED在QE政策中所展現權衡力道強勁。一次QE、二次QE、在第三次QE之後,再次拖延退場時間。如果FED也是如法泡製升息節奏,則一次升息、再升息、將會使市場對美元指數之上揚感到高不可測。以目前美元指數97.4計,當美元指數登上百點時,黃金價格將可能會再降2.66%,以2015年3月6日收盤價1,167.15美元/盎司計,則將再下跌至1,135.98美元/盎司。

(圖五:黃金現貨價格周曲線圖,鉅亨網期貨)

對美元指數而言,如果衝上且站穩百點,則將使全球貨幣市場對指數之預估譁然。多頭可能會上看120.4點,即2002年1月1日之高點120.4點;而當時歐元兌換美元,是比1歐元兌1美元還低,為1歐元兌換0.858美元。若歐元兌換美元匯價,由目前之1.0893兌1美元,再貶值至1歐元兌換0.858美元,則歐元匯價將再貶21.23%。如果是這樣的演變,則法蘭克福指數需漲到多少,才不會違反效率前緣理論(Efficiency Frontier Theory)?答案是13,979.2點,接近14,000點。那這樣國際金價會只有跌到1,135.98美元/盎司?答案當然不是,是920.53美元/盎司。本文認為,由另外一面之角度,未來無論是歐元貶破1歐元兌換1美元,或是國際金價大跌,多潛藏著美元指數突破120.4點之可能性又升高風險。若是如此,則國際外匯市場波動將可能遠大於,2013年5月FED宣告QE退場時!(提醒:本文為財金研究分享非投資建議書,文中所有預估狀況皆為假設性推測,本文不為其未來真正發展背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇