〈鉅亨主筆室〉衝向12,682.41點的主流類股?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

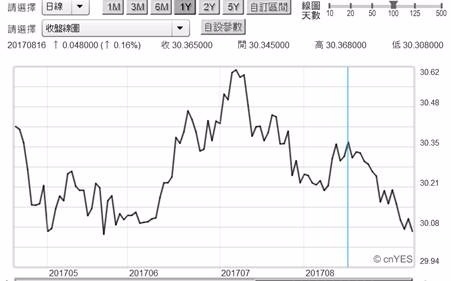

雖然外資對台股持續買超熱情稍有降溫,但強勢不墜的新台幣匯價,推升台股格局仍然尚未顯著改變。台灣股市需要國際金融帳推升,未來台幣匯率若能維持平穩於不墜;則台股加權股價指數可能面對,如何由目前 10,609.95 點向上推升議題?尤其是主流類股會在哪一種、或哪一些產業?這會成為現在最重要的判斷。但是登天難、求人更難、選股更是難上加難。最難的地方是「千金難買早知道」,早知道台積電、鴻海、大立光股價有今天榮景?那就長期持有、不要動、把它當儲蓄、就成大富翁了。未來還會不會還是這些股票天下呢?當下最誠實的答案是「不知道」。也就是因為這樣的渴望與探索動機,因此必然燃起多數投資者想由產業、與經濟環境變遷中,去尋找可能的答案。這是冒險於現在的刺激,也將可能是滿足於未來成就的行動。尋找未來的潛力股方法,也一如類神經的深度學習邏輯,需要回顧過去。

貳、同樣的萬點、迥然不同的樣貌、面目前非!

對台股而言,未來要走的多頭路還很遠很長,它對準的是投資者認為無法淡忘的,台股加權指數歷史最高點 12,682.41 點。這個點數是在遙遠的 1990 年 2 月,睽違至今已有 27 年以上。當時時空背景是,台灣經濟大幅成長、被譽為「亞洲經濟奇蹟」,新台幣匯價預期大幅升值,經濟發展走向資產泡沫徵兆;房地產價格與金融股價同步飆升。當時的主流類股還沒有電子族群,是金融類股掛帥當家。為什麼那時金融股價會那麼神氣?因為國內投資者從未見過,真正且首次的金融不良債權與貸款大量倒債;金融業以為錢借出去了,大多可以連本帶利收回來,業者忽視金融自由化威力。消費者與投資者多認為,當時的資產價格上揚,是一種連續性長期趨勢。而後來驗證,真正的實際現象的確是長期上揚,但資產價格多空輪替、的確上揚但是不離續性的。

還有新銀行進行價格競爭、存放款利率逐步走向低利率時代。當時股票市場封閉、沒有外資參與,資產與金融股成為長期主流,飆升到幾百元甚至千元一股境界。傳統的直接金融業經營方式就是,以存放利差獲取利潤。而對金融業最有保障的是,以資產作為擔保品放款;隨著房地產市場價格快速上揚,土地與房屋貸款趨於熱絡,銀行對房地產擔保的業務越做越多。當時國泰人壽、現在國泰金控子公司,在 1989 年時股價一度飆升到 1,975 元 / 股以上。但當景氣在 1990 年漸漸反轉後,資產價格大幅滑落、金融業債權擔保浮現缺口;幾年後形成金融不良債權問題。

全球各國政府處理不良債權,多是沿用美國的「資產管理公司」運作制度。美國學者與官員多認為,系統性風險肇因於資產交易出現流動性問題。不管股票或是實質資產,只要信心恢復、資產本身所提供的消費效用依然存在;則當風險逐步散去後,即使是金融不良資產多能恢復正常價值。這之所以在 1930 年大蕭條、2008 年金融風暴,美國政府同出一轍的政策作為、收購不良資產。台股與台灣房地產價格,自 1990 年大幅震盪下跌後,歷經 1991 年中東波斯灣戰爭、1997 年亞洲金融風暴、2003 年 SARS 系統風險的考驗,在 2003 年後由谷底攀升;在 1990 至 2003 年間,電子類股逐漸成為股市主流。之前的宏達電、與現在的大立光多是接近或是遠遠超過,當時國泰人壽當股王時價位。由股王所屬產業類別,可發現時代產業主要脈動與潮流。現在是全球化時代,台灣任何一種產業,不想與世界接軌多很難。水泥、塑膠、鋼鐵、紡織,多必需與中國大陸業者報價互相競爭。而電子科技、物聯網、互聯網、電子商務與人工智慧,更是全球競合的。

叁、主流產業:智慧裝置、AI、電動車等等?

台股未來股價結構會如何演變?還是由台積電、鴻海、大立光持續帶領多頭、「蘋概股」帶頭?股價是在反映未來,預估產業趨勢的發展成為選股首要。可預見將會蓬勃的產業是 AI,但目前方興未艾的智慧型裝置?在 2016 年初,智慧型手機龍頭仍然是 Apple 獨占鰲頭,大陸華為公司排名世界第三;當時業者預估華為手機年出貨量約為 1.4 億支。但近期 2017 年 8 月,華為智慧手機出貨量已超越 Apple,成為全球手機市占率最高品牌廠商。因此未來華為與 Apple,在智慧型手機市場競爭,雙方多要找到附加價值較高產品,才能持續保持領先地位。日前市場傳聞 Apple 的新型 OLED 手機,每隻機的價格在新台幣 3 萬元以上,消費者是否能與過去一樣捧場受到質疑?這也就是 Apple 是否能保住,全球智慧型手機龍頭地位關鍵。

問題核心不在於非 A 即 B、不是蘋果就是華為,非這種兩極化、靜態觀念。根據個體經濟廠商理論,廠商定價會有「市場區隔」、也就是「歧視定價」;不同地區或消費族群、有不同價格。就如同台灣通訊業者,對學生帳戶有優惠邏輯近似。產業界認為品牌產品決勝的關鍵在於,產品標準 Standard、是由誰制定?而消費者對於既有品牌偏好與忠誠度,是否能被動搖與取代等等諸多因素。就此論定未來華為就是過去的 Apple,這必需要有相當多專業綜合判斷;如果沒有深入產業研究,即使未來驗證說法是準確,現在所言也會被認為是猜疑與運氣。當然在蘋概念股價多已經攀高情況下,如果華為未來市占率與出貨量越來越大,那在台股華為主要供應鏈,將會存在更多新的商機;公司價值可能將會提升,股價會上揚。這不必然指蘋概股價一定會下跌,天地之大不可能只容許一家大企業;主要還是靠個別公司自己造化,不斷推陳出新、有新的產品。

肆、台股市場、華為概念股將抬頭?與蘋概並駕齊驅?取而代之?

本文主觀認為,以穩定現金股利觀點,既已存在的蘋概股;大多已經成為 Cash Cow,還是會贏得以殖利率為取向投資者。而新的武林盟主華為,其旗下的零組件供應鏈,將可能偏向小型成長股概念;預期投資溢價報酬率高,但財務風險也高。目前市場分析報告指出,在台股集中市場中除台積電 (台股代號 2330),代理海思公司的 IC 設計之外,還有 IC 封裝的矽品 (2325) 與京元電 (2449),及雙鏡頭影像處理器廠商華晶科 (3059)、及光感測元件矽創 (8016) 等等上市公司多與華為業務往來;海思也是華為的子公司。

如果現在的股價發展,代表該企業未來現金流量的多寡,則未來 Apple 股價趨勢,將會是它競爭力趨勢象徵。如果未來它的股價向下緩跌,則不僅代表它在智慧型裝置,拱手將龍頭寶座讓給華為;而且也隱含產品已無未來市場價值。但這對於積極介入 AI 研究、及落實高端技術的 Apple,是極其不可能的事;AI 仍將帶給 Apple 公司附加價值。因此在華為概念股竄起後,蘋概股呈現的最保守預測將只會是停滯、或是上揚速度與幅度趨緩。這也是說當華為概念拔地而起後,它不是馬上就完全取代蘋概股,而是兩者並駕齊驅、並肩而行。由此可以預見台股未來主流應是,蘋概股、華為供應鏈、及 AI 概念股。根據投資機構在媒體發表論述,台股 AI 概念約略為台積電 (2330)、聯發科 (2454)、台達電 (2308)、鈺創 (5351)、緯創 (3231)、精誠 (6214)、金寶 (2312)、微星 (2377)、鴻海 (2317) 等等。

伍、結論:傳產類股的價值所在依據:市價淨值比!

依據相關公開研究報告認為,緯創公司因為切入伺服器與 I Phone 組裝,而精誠訴求則是大數據分析;華碩、微星與金寶多是從事 AI 機器人生產,微星也是高速小電腦生產者。台達電則研究於智慧型語音辨識;台積電則為 NVIDIA 晶片代工。這其中可能以鴻海集團的投資與佈局最廣,既投資日本夏普的液晶面板,又在中國貴州設立大數據中心、也投資電動車;目前又與蘋果及軟銀合力,爭取競逐日本東芝半導體股權。由以上的資料搜索與推估,台積電與鴻海等等本波的主流,可能還是台股中流砥柱。其中台積電與聯發科較為聚焦,鴻海則是廣泛代工發展。除上述公司外,多數台股公司多是智慧裝置、AI 與電動車等零組件主要生產者;因此對相關產業供應鏈研究、與對這些台灣上市公司的親臨拜訪、參加法說等,成為認識這些利基無法省略的活動。透過這些過程可加強投資信心,並對各公司治理、營收與盈餘品質有更深入理解與判斷,有助投資組合建立與動態調整。傳統產業是否也有機會?在最大新興經濟體、中國仍然進行供給側改革,而一帶一路又可消化過多產能雙軌並行之下,的確有助於價值被低估的傳產股表現。而所謂被低估的標準,則當然是以市價淨值比為依據。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇