鉅亨網新聞中心

【撰文/林雅惠】

相較於新成屋,老屋實坪多、總價低,成為許多年輕首購族的最愛。但是,也有人擔心屋齡較高的物件會不利申貸,究竟老屋貸款時要注意哪些細節呢?

今年三十五歲的陳木森有個論及婚嫁的女友,兩人打算近年內完婚,最近正在物色新居。木森從大學時期就住在世新大學校區附近,於是決定新居也要買在較為熟悉的景美地區。

兩人原本相中一棟電梯住宅,鄰近河堤,附近又有傳統市場和超市,生活空間相當舒適;然而,房屋總價超出兩人預算,他們的存款加上雙方家長資助,最多能湊到 400 萬元,假設預留 100 萬元裝修和購買家具家電,300 萬元當作購屋自備款,就算貸款成數能夠拉到 8 成,可購入的房屋總價大約也只有 1,500 萬元。「我覺得我們還是買老公寓好了,跟新成屋相比,可以買到的實坪比較多,也可以把省下來的錢拿來翻修屋子,裝潢成我們想要的樣子;再說,老公寓每個月不用多付管理費,長期下來又可以省下一筆錢。」木森說。

女友同意,卻又擔心老公寓不好向銀行貸款,「我聽說老房子比較不能爭取到優惠的貸款利率還有成數,要是銀行不給我們高一點的貸款成數,或是低一點的貸款利率的話,我們每個月的經濟壓力會變得很大。」她說。

像木森這樣自備款不夠多,又希望能夠買到較大空間的首購族,會比較喜歡老房子,畢竟屋齡越高,房價相較周邊新屋來說會比較低,議價空間也相對較大,而且新成屋公設比通常較高,在諸多考量之下,老房子成為年輕買方首購時的主要選擇。

不過,購買老屋卻也有不利申貸的疑慮,讓部分買方為之卻步。究竟,老屋貸款該注意哪些重點呢?

要點一:留意老屋建築結構

首購族通常資金有限,貸款成數和利率就成為購屋時首要的考量,尤其成數稍有變化就會產生很大的影響。以木森為例,假設購買 1,500 萬元的公寓物件,若貸到房屋總價的 8 成,自備款 300 萬元剛好足夠;但若只貸到房屋總價的 7 成,自備款就需要 450 萬元,中間有 150 萬元的差額,就算把預留的 100 萬元裝修費投進去,還是不夠。

銀行主管表示,在評估房屋貸款利率和成數時,會將房屋坐落地段、屋齡、建築結構、剩餘耐用年限等條件列入參考,若老屋的屋齡不算太高,地段的影響力較大,但屋齡偏高時,建築結構、剩餘耐用年限甚至屋況等,也有可能產生影響。

建築結構從弱到強一般可分為磚造、加強磚造、鋼筋混凝土(RC)、鋼骨鋼筋混凝土(SRC)、鋼骨混凝土(SC),目前台灣建築物以 RC 結構居多,少數早期興建的公寓為加強磚造結構,SRC 或 SC 結構則較常用於都會區高層建築。

根據行政院所頒布的「固定資產耐用年數表」,磚造房屋耐用年限為二十五年,加強磚造房屋耐用年限為三十五年,RC、SRC、SC 建築耐用年限則為五十年。當剩餘耐用年限越短,房屋的殘餘價值也就越低,銀行放貸時便會更為審慎。若建築物可使用年限較短,且不是坐落在精華地段,通常只能貸到房屋總價的 6 到 6.5 成。

要點二:精華區老屋申貸較容易

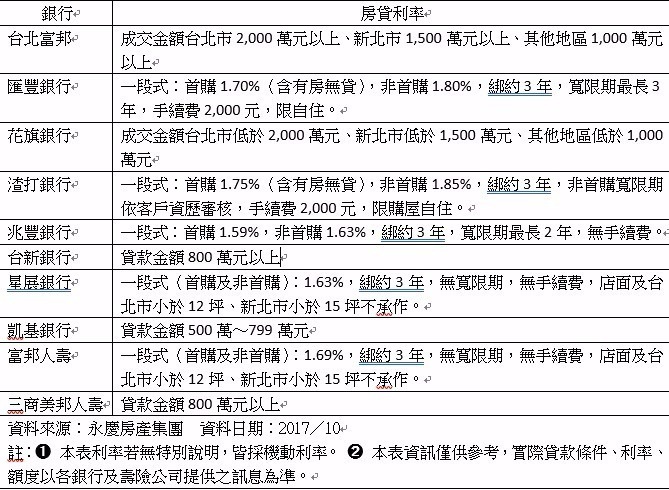

那麼貸款利率會受到屋齡影響嗎?根據 2017 年第二季聯徵大數據資料庫,分析「台北市購置住宅貸款統計」,屋齡九年內的房子,平均貸款利率落在 1.67 到 1.77%之間;屋齡九到十八年的房子,利率為 1.84 到 1.85%;至於屋齡十八年以上的房子,利率大多超過 1.9%。

若再進一步比較,屋齡三年內房屋平均貸款利率為 1.67%,和屋齡十八年以上房屋相較,少了將近一碼,雖然因目前處於低利環境,差別並不大,但仍可顯示屋齡會對貸款條件造成影響。

買老屋就一定談不到好的成數和利率嗎?其實不一定!合作金庫個人金融部協理陳寬祺表示,屋齡及結構固然是銀行在放貸時的考量條件,不過,另外一個非常重要的考量點是貸款人本身的信用、還款能力和職業,如果本身條件不錯,再加上房屋坐落地點佳,貸款的利率和成數就有可能比較好。

「如果是雙北地區,或是捷運站有到達的地段,老屋的貸款成數還是有機會到 8 成。」陳寬祺說。中國信託銀行消費金融處副總宋苑芝則表示,中信銀在審查購置住宅貸款時,屋齡比較不會直接影響核貸成數與貸款利率,相較下,地區或地段差異性較會反應在房屋估價上;因此,買地段好的老屋是較聰明的選擇。

老屋申貸停看聽

1. 鋼筋裸露、結構不良,銀行不承作

2. 海砂屋、輻射屋,銀行不承作

3. 附近有嫌惡設施,貸款成數較低

4. 剩餘耐用年限越短,貸款成數越低

5. 貸款年限+屋齡≦50

6. 貸款年限+房貸戶年齡≦75

註:本表僅為參考,實際貸款條件須由銀行評估。

要點三:確認老屋貸款年限

此外,老屋的貸款年限也是必須注意的重點,一般而言,銀行的估算基準是「貸款年限加屋齡不得超過五十年」;舉例來說,購買屋齡三十年的房屋,貸款年限最長為二十年,若屋齡已有四十年,貸款年限就只剩十年,假設總貸款金額相同,屋齡四十年的房屋每個月要繳交的貸款會是屋齡三十年房屋的兩倍,還款壓力大幅增加。

陳寬祺也提醒,不動產估價通常採用「買賣價估價」或「土地及建物分開估價」兩種方式,若採用第二種方式估價,當屋齡超過耐用年限時,建物將不予估價,僅會計算土地價值。

換句話說,屋齡太老,或耐用年限原本就短的物件,就要衡量其土地價值高低,或是有沒有都更效益,如果土地價值不高,貸款就不容易。

因此,民眾在購買老屋時,應請屋主或房仲業者協助調閱建物登記謄本,以便確實掌握使用面積、建築結構、屋齡、屋況等基本資料,尤其是老屋的構造以及使用年限,不只能夠讓自己更了解老屋的狀況,也能作為銀行鑑價的參考指標。

要點四:銀行鑑價未必等同買賣價

老屋申貸還有一個常見的狀況,就是核貸金額少於買方的預期。舉例來說,木森購買房屋的成交價是 1,500 萬元,原本預期貸到 8 成的金額是 1,200 萬元,但銀行卻只核貸 1,080 萬元,比木森的期待少了 120 萬元,為什麼呢?這是因為銀行對該棟房屋的鑑價僅有 1,350 萬元。

土地銀行個人金融部表示,銀行在放貸時,會考量房市波動風險,估價通常會較市場成交價保守,核算貸款金額,會從「買賣契約價」和「銀行鑑價」二者當中,取其低者作為計算基準。也就是說,如果銀行鑑價低於買賣契約價,就會發生核貸金額不足的問題。

購屋者如果擔心核貸金額不足,除了可以上實價登錄網了解區域行情之外,也能利用銀行的估價平台進行試算,或是直接請較常往來的銀行幫忙估價,都能避免貸款不足的狀況發生。另外也要提醒購屋者,輻射屋或海砂屋等有疑慮的老屋,銀行多不願貸款;周邊若有嫌惡設施,如:殯儀館、靈骨塔、墓園等,能夠貸款的成數也較低;反之,學校、運動場、傳統市場等,則對於貸款成數有加分效果。

永豐銀行個人金融處處長江靜美提醒,客戶貸款時提供的資料越完整,越能幫助銀行了解客戶,工作收入穩定,有報稅資料、薪資轉帳紀錄,即是較完整的所得資料。此外也要注意自己的信用狀況,若信用卡和其他貸款繳款紀錄正常,聯徵無異常顯示,銀行內部評分會較高,就能爭取到較好的貸款條件。

來源:《好房網 House Fun》 2017 年 11 月

更多精彩內容請至 《好房網 House Fun》

上一篇

下一篇