總報酬策略:在市場溢酬及超額報酬中取得最佳平衡

鉅亨網新聞中心

基金報酬可以分為三種:一是相對報酬,二是絕對報酬,三是總報酬。各有優劣,在此做一介紹,讓投資人更清楚。

富達亞洲總報酬基金經理人廖婉菁說,相對報酬的概念就是選擇一個基準指標來參考,跟著指標報酬走。通常基金操作會參考一個基準指標,舉例來說如果跟隨著 S&P 500 指數作為參考指標,基金的選股配置就不會與 S&P 500 指數中的成份股相去太遠。

以股票基金為例,如果 S&P 500 持有這檔股票達 5%,那麼基金持有這檔股票的比重會與 S&P500 的持股比重相距不遠,如在 5% 下上加減 5%,也就是 0 到 10%。這是因為參考了 S&P500 指數。如此的好處是,如 S&P 500 指數的報酬是 10%,基金的報酬也可能會在 10% 左右,不會差距太多。

相對報酬的好處是平穩安全,就是參考基準指標來衡量基金相對的績效。如此配置參考以市值加權的基準指標,能讓績效跟著基準指標走。缺點是,有時會限制了基金經理人的策略佈局,如果不看好這間公司,也不能少買或是不買。不看好它,覺得可能會賠錢,但仍要買,如此表現有可能受到影響。

例如之前油價下跌很多,美高收債就受到影響。因有些基金是用相對報酬,仍要跟著指標去買受影響的石油相關企業,績效呈現就可能受影響。

另一種是絕對報酬,在任何情況下追求的是正報酬,它沒有參考基準指標,以現金來衡量基金績效。這優點是著重在相對價值和市場中立的策略。

第三種總報酬,是以風險調整後的報酬來衡量基金的績效,而投資目標為跨景氣循環獲得總報酬,且不受基準指標干擾。

總報酬更具靈活與彈性

總報酬是不跟著基金指標走的。沒有任何限制,它可以更靈活,更有彈性。依經理人去決定如何配置達成最佳化,經理人通常是在基金產品設計之時就決定採何種報酬方式:有的是採相對報酬,而現在愈來愈多的資產管理公司採取總報酬,研發產品時就以總報酬為主。

如以相對報酬來說,是依指標權重限制去做投資組合。如果按指標權重來配置,有可能採用金融債比重 31%,投資等級債比重達 60%,加上亞洲比重有 37%,這就是按照指標權重去做的投資組合;而總報酬時,則是藉著基金經理人決定最佳投資概念的投資組合,去做資產配置。它由信貸研究、量化研究及交易,達到最佳化的報酬。

依不同產業,不同企業來看

如果一檔基金是以相對報酬為原則的企業債基金,它可能依指標權重去投資很多的企業債,包括金融債、消費零售債、能源債及交通運輸債等產業債。但每個產業的景氣行情不同,金融業及電信業的景氣不全然一樣,它的表現也會不同。如果能夠在能源債表現好時加碼,在它表現不好時減碼,如此就能更彈性靈活,且能在不同產業中去做配置,降低風險。

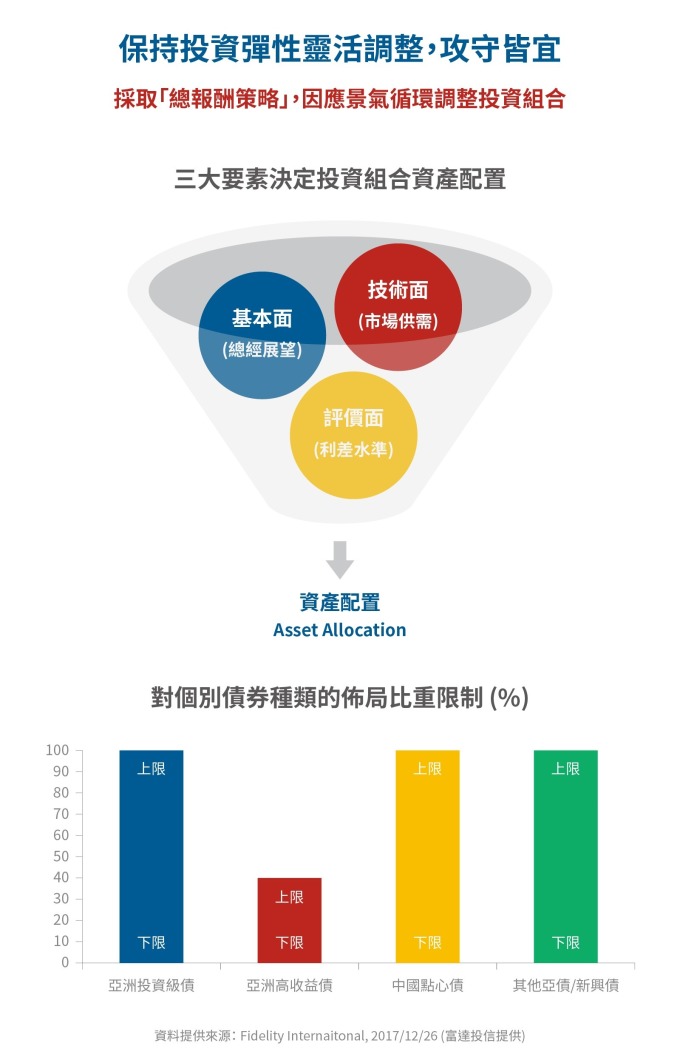

再從另一角度來看,在決定投資組合資產配置時,會受到三個面向來決定:一是基本面,看總體經濟的展望。二是技術面,是市場供需情形。三是評價面,看利差水準,這三項都會影響了資產配置。如此面面俱到的好處,保持彈性調整,攻守皆宜,且可因應景氣循環調整投資組合。

富達亞洲總報酬基金經理人廖婉菁說,以亞洲總報酬債券基金為例,除了法規限制亞洲高收益債不得超過基金淨資產價值的 40% 之外,其餘的亞洲投資級債、中國點心債及其他亞債或新興債,皆可以最高配置到 100%,靈活度高。

靈活運用最佳的解讀就是隨著景氣循環而做配置。市場上升時,可以增加風險性資產,下跌時轉進防禦性資產。

當在景氣修復期時,債券利差趨穩,亞洲匯率走穩,可以增加人民幣點心債部位。而當進到景氣復甦期時,則可以增加高收益債的部位。景氣進到擴張期時,債券利差緊縮,亞洲匯率走強,則可增加公司債部位。最後景氣衰退期,則可以加碼投資等級債,因為利差擴大,匯率走弱。

總報酬的好處是,靈活有彈性,不會被限制在指標權重、投資綁手綁腳,更能為投資人創造最佳的報酬。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇