歐洲經濟表現連續2年超越美國 接下來呢?

鉅亨網編譯許家華

歐洲委員會估計,近幾年歐洲的經濟表現持續超越美國,這個趨勢似乎會持續到 2019 年下去。歐洲穩定機制 (ESM) 秘書長和委員會成員 Kalin Anev Janse 認為,感謝全球投資者,『歐元榮景』正進行中。他說明了一些歐洲採用的關鍵方法,才讓成長數據有此表現,他在近日於盧森堡舉行的 2018 年彭博投資高峰會上也提到這些看法:

(下述以 Kalin Anev Janse 為第一人稱)

非常不一樣的一年!一年前,歐洲被美國川普當選總統的消息嚇了一跳,因為民調從來看不出這樣的結果。他們當初也沒預料到英國脫歐。民粹主義和保護主義也會在歐洲勝出嗎?這是全球化的終結嗎?歐盟代表的一切將會發生什麼轉變?

許多人擔心,民粹主義恐將散布至歐洲:荷蘭、法國和德國。這將意味著 21 世紀歐洲的真正革命,但我不這麼認為,2017 年 1 月我就曾這麼說過,現在我來解釋一下。

歐洲理智與感性

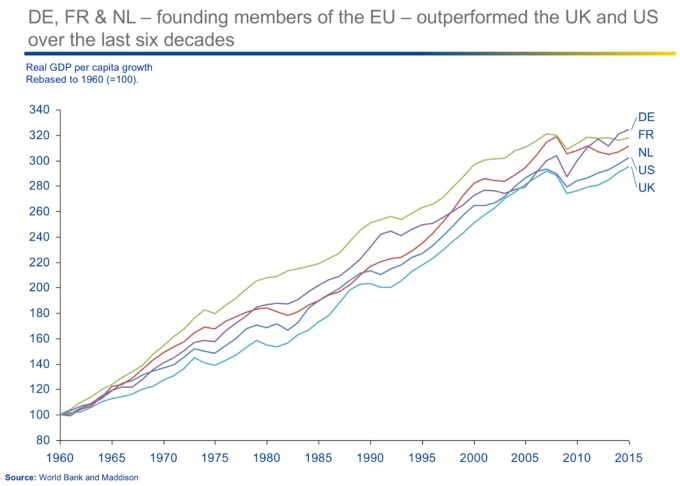

理智面:過去 60 年,這三個舉行選舉的國家都為其國民創造了比美國或英國還多的財富。他們收入不均的情形比其他國家好多了,普遍來說也比歐洲其他國家好。

最重要的是,歐盟讓近 30 個國家的人民前所未有地靠在一起,讓歐洲享受了 70 年的和平,這也是空前紀錄。

感性面:我是荷蘭人也是保加利亞人,住在盧森堡。我完全沒有感受到民粹主義的浪潮,我周遭同事、親友也都沒有人這麼覺得,我們在歐洲建利的一切太過寶貴了,不能輕易放棄。

ESM 所在的盧森堡就是一個例子。盧森堡約莫半數的勞動力每日從德國、法國和比利時跨境而來,約莫 18 萬人!戰爭紀念碑離這僅有一小時車程,很難得有個地方可以更具體看到歐洲的一體化。

2017 年──歐洲經濟輝煌的一年

我很幸運說對了。雖然 2017 年的開頭艱辛,但如今已呈現這是歐洲強勁的一年。

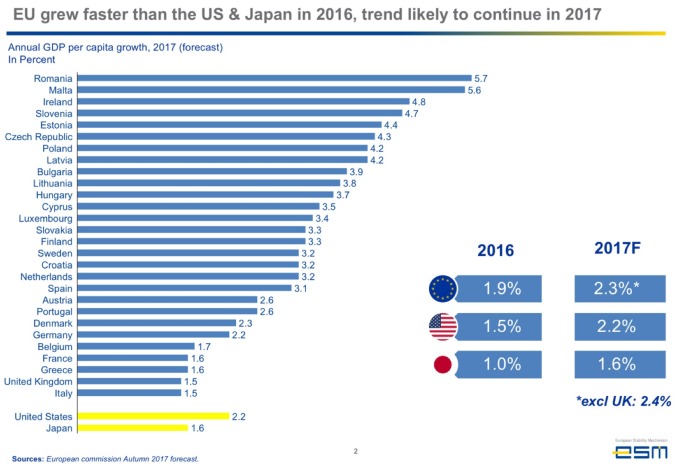

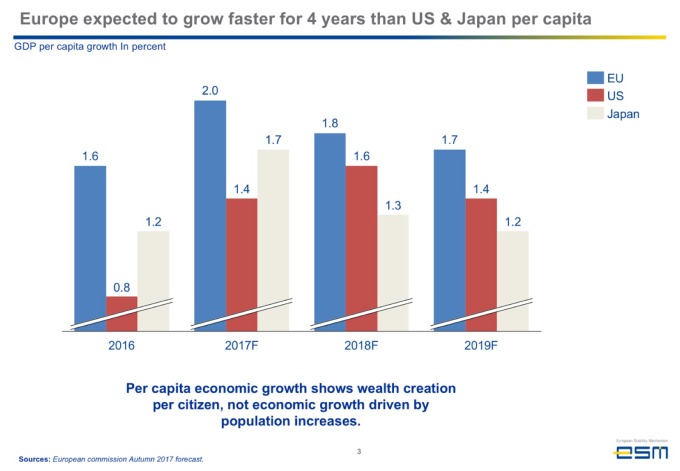

選舉的結果是贊成歐洲,且歐洲經濟真的開始表現很好,就 GDP 成長數據來說,歐盟 2016 年超越了美國,今年應該也會再次勝利,所以歐盟已經連續兩年打倒美國了。

但更重要的是人均的成長,這顯示每個歐洲公民的成長,大家口袋裡的感覺更真實,所以一切就看起來更美好。

本月歐洲委員會的秋季預報出爐,他們預期歐盟今年、明年和後年都將超越美國,事實上 2016 年起就這樣了,所以將會是連續 4 年的勝利。

今年我與近 150 位全球投資者見面,他們的回饋都很樂觀,他們認為歐洲是個安全的天堂,因為美國新政權有許多不確定性,英國則還疲於對應脫歐的議題,投資者單純不喜歡這樣的不確定性。

用現今社交媒體語言,你可能會說:# 歐元榮景

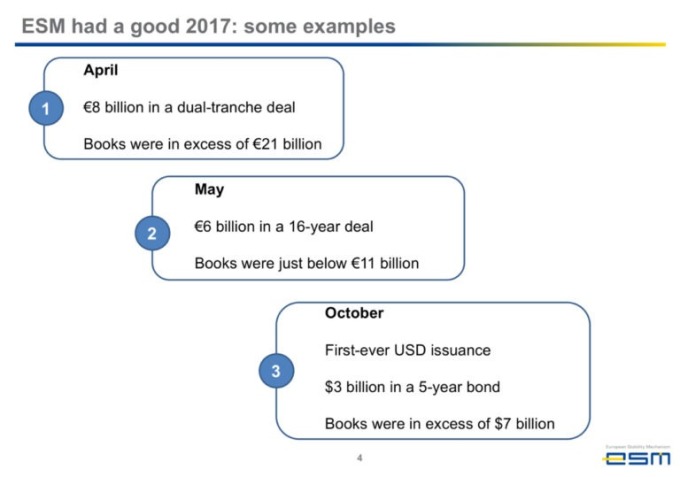

這讓我的工作更輕鬆點了,就在法國選舉後,我們就看到投資者已經開始發現歐洲的成公。今年四月,我們在一場雙重交易籌資了 80 億歐元卻湧進了 210 億歐元訂單;今年五月在一場 16 年期的交易,我們籌資 60 億歐元卻湧進了近 110 億歐元的訂單。

我們上個月在美元市場登場,此舉非常成功,我們五年期債券賣 30 億美元,但訂單卻達 70 億美元。

從我與投資者的會議上,我彙整了三個結論:

1. 投資者認為歐洲做得還不錯

2. 他們用錢來證明他們的想法

3. 他們想知道歐元區的下一步會是什麼

歐洲經濟接下來的 5 大想法

對於歐元區的未來,無論是智庫、政治人物和歐洲機構都提出了許多想法,但作為一個市場大參與者,我想聽聽投資者心聲,而這普遍的回應是,市場必須更整合,我們需要更具競爭力的金融產業,我們需要加深經濟合作。

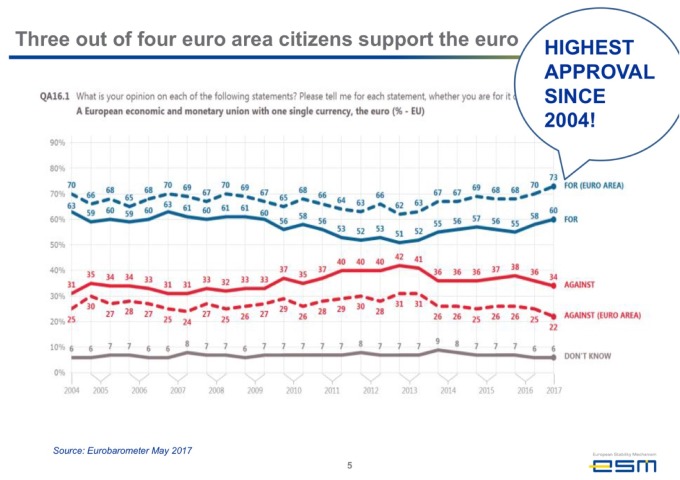

幸運的是,當前政局已經朝著這個方向前進,採取了許多這方面的步驟,歐洲資本中也真的有政治動向,朝這些改變進行,很長的時間都沒看到像現在那麼好的改革動力,歐洲公民也支持。

為了「保衛歐洲未來」,來看看這五大想法:

首先,我們得完成銀行聯盟。歐洲在這領域已經做了很大量的工作,我們建立了單一的監管機構管控 130 家最大型銀行,我們也成立了一個處理基金 (SRF),協助銀行退場。

擁有這兩大機構,歐洲的銀行監管系統可媲美美國,但美國卻花了數十年甚至百年才建立起這樣的系統,我們卻只花了幾年!

但這還沒完成,SRF 慢慢地匯入資金,但我們卻需要 SRF 隨時準備好,以防萬一,因此 SRF 背後需要一個擔保,讓 SRF 在市場上更具可信度。在美國,國庫券可以作為聯邦存款保險公司(FDIC)的擔保。在歐洲,ESM 可能適合當 SRF 的擔保。

第二,我們要為這銀行聯盟加上歐洲常見的存款保險。倘若所有歐洲銀行都一起擔保存款,就會降低任何國家中的任一銀行風險。

但這不簡單,這必須要處理一些國家內銀行的法律問題,不然體質健康的銀行恐因其他國家的銀行犯錯而被拖垮,所以這點可能會耗費幾年來處理。普遍而言,跨境歐洲銀行對完成銀行聯盟此舉是正面的。

促進金融一體化

上述兩件事情到位後,就可以有一個漂亮的框架能促進金融一體化,這很有必要,因為在危機期間,銀行各自的偏見已經大量增加,這有一些不利因素,例如,這意味銀行不能因跨境銀行帶來的經濟規模而受益,所以歐洲的銀行獲利較少,他們不太可能在可見的未來回收資本成本,而這是不能持續下去的情況。

但讓銀行分散也意味著歐元區經濟緊密下降,單一貨幣意味著單一銀行,銀行是經濟啟動的排檔桿,你總不能開一輛車卻配 19 種不同的排檔桿。

第三,歐洲必須協調金融市場,必須更容易讓人從一個國家到另一個國家投資,這是「資本市場同盟」(Capital Markets Union) 要做的事。

例如各國不同的破產法、公司法、稅法等,如果大家可以花少一點的時間就能弄懂你想投資的那一國的法令,這就會吸引外來投資。這有助於風險資本和私人股權市場,這也是企業的好消息,因為這為他們將開啟一個新融資通道。

現在,讓我來說說歐洲是否需要更多金融工具來幫助經濟的問題。你可能聽過大眾談論在歐洲制訂雨天基金,這是相關議題,我解釋一下:

歐洲貧窮國家可以從歐盟預算中拿到支撐力,歐盟預算很小,僅約歐洲經濟規模的 1%,相比來說,美國聯邦預算有 GDP 的 17%。但對於歐洲的接收國來說,這轉化可以高達 GDP 4%,今年系統運作正常且很充足。

在整個歐元區遭劇烈的經濟衰退衝擊時,我們已經有一套系統就位了,如此一來,各國就可以支出比平常還要多的納稅人錢。

一般來說,預算赤字不能超過 GDP 3% 上限,但是在歐元債務危機時,各國同時都超過這個上限,這在經濟迫切需要刺激的時候,此舉相當有幫助。

但如果只有單一國家受危機衝擊,其鄰國沒有呢?例如,如果英國脫歐協商最後沒有好的解決辦法,那愛爾蘭可能受衝擊,那麼這就會讓那個單一國家沒有財務上的斡旋空間。經濟學家稱這為不對稱衝擊,歐元區必須有一個機制可以抵抗這種衝擊。當然,ESM 已經在個別國家處理過問題,但介入時間都太晚了,都已經失去了市場途徑。這新的機制必須避免這樣的問題,避免 ESM 被迫要行動。

現在正在討論不同的模式,一個嚴肅的條件是,任何國家都必須償還所接收的基金,國家之間是沒有永遠的轉讓,也不會有共同發行的債務,這就是現今政治的現實,但也是可行的,看看美國,美國多數各州有雨天基金,發生危機的時候就可以利用,等他們回復後,就必須要還錢。

還有其他的模式,例如在補足失業保險的基礎上想想辦法。

財政方面,政治家正在研究簡化財政規則的辦法。危機過後創造了《歐洲聯盟條約 (Maastricht Treaty a)》和《穩定成長條約》,但現在這兩部條約太複雜了,有好幾百頁,非常難懂,甚至專家也感到棘手,怎樣讓規定可以簡單點,這才能更具公信力。

有些國家的人很怕這一切意味著「歐洲化更高」,但不是這樣,我們不需要一個完全的財政聯盟,國與國之間有更多轉化,我們當然也不需要一個完整的政治聯盟,如果這樣的話,我們恐怕就會變成「歐洲聯邦國」,如美國一樣,現在歐洲各國變成一個個的邦州… 這不是我們要的,至少現在不是大家想要的。

最後第五點,談到歐洲貨幣基金 (EMF),事實上,IMF 在歐洲的角色逐漸變小。當危機剛開始爆發的時候,愛爾蘭和希臘需要金融支援,ESM 沒有處理的專業,而且當時的錢也不夠,但一段時間過後,ESM 的金融力量已經茁壯,其專業能力也是,所以 IMF 的角色就不那麼重要了,在現行的希臘計畫中,他們迄今還沒有貢獻任何資金,我想日後萬一就算真的有危機,應該也不勞 IMF 了。

所以,與其有 4 個債權人 (IMF、ECB、ESM 和歐洲委員會),不如只要 2 個就好,ESM 和歐洲委員會就可以了,這也是我們現在想要劃分人力的方向。

上述就是我認為明年歐洲應該要關注的五大政策主題,其旨在創造更穩定和強勁的歐元區。

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇