〈鉅亨主筆室〉強勢貨幣下經濟將承受之傷害?

鉅亨網總主筆 邱志昌博士

壹、前言

本文研究過:一、1985年紐約廣場會議後,日元長期升值對日本股票市場、與資產價格泡沫化負面結果下場;最後造成日本市場經濟自1990年至2012年之泡沫化與通貨緊縮。二、2003年中在法國之巴黎會議,中國人民幣被要求,也要自2005年7月起開始長期升值。此一升值趨勢自當時啟動,持續至2014年2月中暫停,在這段期間中國經濟成長率,由最高峰約11.9%下滑至2015年國務院目標區7%。三、雖然近一年來,並沒有主要經濟體要求美元升值,但近期美元升值之趨勢卻宛如,1985年廣場會議後之日元升值與2005年中之人民幣強勢。我們發現,美國不知不覺中已經將要重蹈,日本與中國貨幣升值之覆策,美國央行聯準會(以下皆稱:FED)不可能對此不知痛癢。再這樣下去,強勢美元所可能造成美股與資產之再次泡沫化,也將使美國經濟景氣復甦受挫,帶來無可避免之風險。

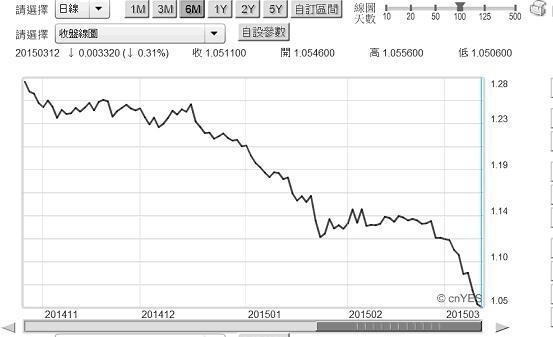

圖一:美元指數日曲線圖,鉅亨網首頁

貳、美元替代黃金成為各國發行貨幣發行之強力準備!

一、美國聯準會(以下皆稱:FED)於3月中旬,所發佈之美國總體經濟發展趨勢褐皮書中提及,國際油價重挫所隱藏,全球消費者對有效需求之降溫;及強勢美元已對美國傳統產業造成明確傷害,全美約有1/2以上產業受到這兩因素負面影響。二、近期再因新興國家、各國紛紛推出降息,或各種不同型式之寬鬆貨幣政策;在利率平價理論邏輯推演下,而FED又遲不對升息確實表態前,美元兌換其它貨幣匯價銳不可當。美元指數在2015年3月11日,收盤已經逼近100點。三、美元與黃金是全球各國央行準備貨幣(Reserve Currency),各國央行在發行自己國家貨幣時,多必需要有適量之美元或黃金存量。但因全球黃金開採邊際增加量有限,無法滿足全球經濟發展需求,尤其是新興開發中國家,在經濟快速成長過程中,所需要之貨幣供給增加量增量較大。在黃金供給量無法配合貨幣增加發行情況下,購買美元與美國政府公債,成為多數新興發展國家所需。尤其自2013年中,FED宣告其量化寬鬆貨幣政策(以下皆稱:QE)必定會退場後,黃金價格由1912.29美元/盎司,轉向空頭市場、開始下跌,這也造成很多國家之央行總裁,在為該國買進準備貨幣時,由黃金轉向美元。強勢美元會使發行貨幣國家可發行較多之貨幣供給量;有較多之發行準備基礎,可以發行更多之本國貨幣。

但促成美元匯價不斷轉強之原因,最重要的轉捩點是因為FED,其寬鬆貨幣政策顯然與其它所有國家不同步。尤其是與歐洲央行(以下皆稱:ECB)更是南轅北轍,這造成歐元兌換美元匯價不斷貶值。歐元區自歐元發行之後,1999至2007年之強勢趨勢,帶動歐元景氣繁榮,也使資產價格顯著上揚。但在2008年全球金融風暴後,多數歐元區國家也因為資產泡沫破裂,資產價格下降、銀行中逾期貸款餘額增加,使得這些金融機構不得不賣出政府公債,以舒解本身資金吃緊壓力。這樣的賣壓使財政情況欠佳之南歐諸國,其政府債券價格下跌、殖利率上揚;尤其西班牙、義大利、葡萄牙與希臘等國之公債殖利率更顯著大幅上揚,造成多數國際投資銀行、及流動於歐元區之投資資金由這些國家撤退。而這樣之投資撤退趨勢,使南歐諸國政府公債發行、在欲達成以債養債之目標下,需要更高之發行成本,即發行票面利率風險貼水必需提高。在此情況下,如果一國財政長期處於預算赤字,而又在以債養債財政措施,則在資金籌備上就會發生困難,間接會發生政府運作困窘,這就是主權債務危機。

圖二:歐元兌換美元日曲線圖,鉅亨網首頁

[NT:PAGE=$]

為解決此一危機,ECB於2012年中起,開始購買這些歐元區財政危機國家政府公債。但由於這些國家的債務沉積實在太龐大,在2014年6月16日,ECB不得不再以實質補貼方式,即負存款準備率,對歐元區金融機構資金寬鬆。但這樣極端寬鬆政策,仍無法解決歐元區債務沉積問題。今2015年4月起希臘還是有不少到期債務,可能會發生違約的風險。ECB再於2015年1月22日,宣告2015年3月要執行歐元QE政策。ECB是以每月600億歐元之購債方式進行,這是一種常態寬鬆的方式。在此效應之下,歐元兌換美元匯率不斷貶值。以ECB之幾次寬鬆政策宣告時間點,即2014年6月16日與2015年1月22日,當時歐元兌換美元之匯價分別為:1歐元兌1.36美元與1歐元兌1.136美元;而目前歐元兌換美元之匯價,已貶值至1歐元兌換1.051美元。

歐元是全球第二大貨幣,ECB為解決其歐元區經濟疲軟,不得不推出寬鬆。而自2014年,經濟由高度成長下開始軟着陸之中國,自2014年11月起,也開始必需面對消費者物價指數(以下皆稱:CPI)年增率趨緩威脅。中國人民銀行也於2014年11月21日,開始進行規模化之寬鬆政策;推出5,000億人民幣之常備融資便利(以下皆稱:SLF)貨幣寬鬆政策。且因中國CPI指數年增數、與製造業採購經理人指數(以下皆稱:PMI)表現皆欠佳,有進入通貨緊縮疑慮;人民銀行在今年2月4日,再推出全面性降低存款準備率政策,並再在2 月28日降低放款利息。中國目前已是全球第二大經濟體,但人民幣仍未真正成為合法第二大貨幣,即為國際貨幣基金(以下皆稱:IMF)前五大貨幣。IMF對於特別提款權(以下皆稱:SDR)每5年檢討一次,目前SDR中五大貨幣是:美元、歐元、日元、英鎊與瑞士法郎等。如果現在就將人民幣納入SDR之中,則其排名可能成為第二,超過歐元、僅次於美元。

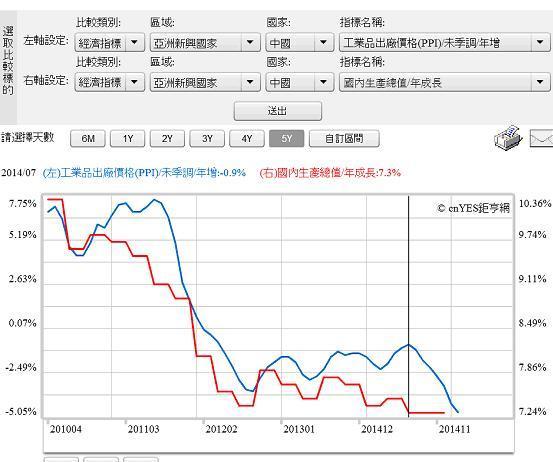

歐元兌美元之匯價,佔美元指數權重約為56%;如果美元指數公式中將人民幣計入,則人民幣兌換美元之權重將不輕。如果目前就將人民幣納入SDR之中,則美元指數強勁趨勢將很難回頭。因為今 2015年中國經濟成長率目標區,已經再由7.5%向下調降至7%,為穩住經濟成長率趨緩,人民銀行之多項寬鬆政策隨侍在側、如影隨形。而且自2015年1月起,中國CPI年增率不斷下滑,本文懷疑並已可確認,2015年2月4日該次人行降存準率之政策已意含,中國經濟走向通貨緊縮,CPI連兩季下跌、而且生產者物價指數(以下皆稱:PPI)年增率也再加速下跌,PPI 年增率多已成為負數、而且一再惡化。由此可見中國企業去過剩產能之努力,還未達到理想水準。也可以預見,未來人民銀行寬鬆貨幣政策仍將持續。其實中國人民銀行將持續寬鬆,自2014年初起已經存在全球金融市場之投資者心中。

圖三:中國生產者物價指數與GDP成長率曲線圖,鉅亨網指標

[NT:PAGE=$]

肆、近期中國版之QE政策、傳聞甚囂塵上!

就如3月11日甚囂塵上之地方債改革問題一樣,大陸財政部副部長在兩會間提出地方債重組構想。此一政策思考之宣佈,馬上被解讀為:一、中國將未來將允許地方政府發行債券;它將是為美國史上第一任財政部長漢密爾頓所謂「旋轉門」翻版,即使用中央授權之低息地方債來置換務,該國金融體系和貨幣市場中之高利息地方債務。二、中央政府將動用人民銀行資金,收購這些地方債;而目前全中國總金額則約有20兆人民幣,剛開始將針為3兆人民幣進行置換。三、最後此項政策構想被解讀為,這將是中國版QE貨幣政策。雖然中國財政副部長及時否認,地方債將會置換、但絕非中國版QE,而且強調金額也不會是3兆人民幣。但已由此可見,全球投資機構對中國寬鬆貨幣政策,已經是存在高度預期、並且杯弓蛇影。

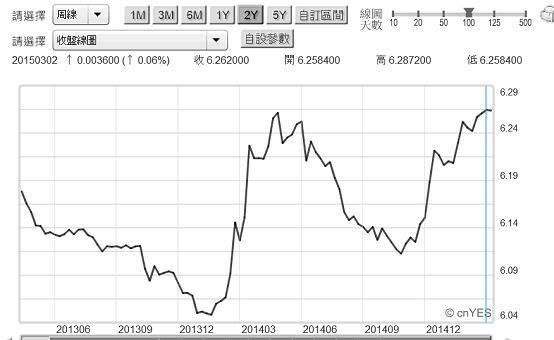

可以想見,如果真要是執行中國版之QE政策,則美元匯價將必然再上揚,美元指數必然登上100點以上,並向史上近18年新高點、即主筆文在2015年3月12日提及,2002年1月高點120.4點扣關。其實美元指數已在2015年3月11日,以99.957點收盤、已是近100點了。我們發現,若以中國經濟軟着陸需要弱勢貨幣之觀點,或許會認為人民幣是為弱勢貨幣,它也可能將繼歐元之後成為推漲美元指數強勢最大推手。但主筆文之前主筆文曾論述過,表面弱勢、但實質是全球緊次於美元之第二強勢,是人民幣目前與未來對中國經濟發展有正面助益之策略。本文再次強調,人民幣不會加入貨幣貶值戰爭中,因為這是其經濟發展利益所在。但全球外匯市場對其仍有貶值之預期。

圖四:人民幣兌換美元周曲線圖,鉅亨網首頁

伍、結論:全球經濟成長現象越來越像唯貨幣論者所言?

強勢美元顯示,美國總體經濟景氣的確復甦。根據投資銀行經濟學家近期觀點,在本波美元指數上揚成份中,約有60%佔比部份是因為美國總體經濟復甦;其它40%佔比原因是因為歐元與其它國家降息、與美國本身將要升息所致。但由長期發展歷史經驗,在J曲線效應下、強勢貨幣如果存續一定期間以上,則將使經濟成長率下滑、也可能引發股價泡沫化、市場經濟進入通貨緊縮、貨幣需求演變成流動性陷阱。截至2015年3月12日為止,已有23個國家為刺激經濟成長,進行降息等寬鬆貨幣政策。若以貨幣戰爭對立邏輯論,這些國家主要匯價之升與貶值,多是針對兌美元而來。而在FED未來只有升息預期下,美元強勢已不是只有ECB之責任。由另外一個立場來看,過去在2009年3月至2013年5月間,新興國家多因為FED之QE政策,而使全球新興國家匯價升值。但日別三日後情境與立場相反,新興國家反手以寬鬆政策,促使該國貨幣匯價貶值。我們懷疑,在這你我一來一往之寬鬆貨幣政策下,全球經濟真有達成實質成長之境界?如果我們以所謂痛苦指數,即失業率加上CPI年增率為指標。本文相信,我們將會驗證到,此一指標即痛苦指數是下降的。但如今就業所推動之經濟復甦,並未與CPI物價間呈現良性互動;就是CPI年增率顯著成長,而GDP成長率也同步上揚,目前我們卻反而見到兩者一起降溫。這最多僅表示全球經濟已經免於苦痛,但離真正有感成長還有很多困境要突破。在此全球多數主要國家,多正面對通貨緊縮時,我們也越來越懷疑與相信,唯貨幣政策學派之主張;即在長期情境中,權衡貨幣政策只會干擾市場經濟發展,對實質之經濟成長助益有限,它只能解決短期衰退,再推進長期成長之能耐有限!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇