〈鉅亨主筆室〉QE埋大亂源!現在覆水難收!

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

不要聽 Fed 每屆主席單一的說法,Fed 為 QE 埋下大亂根源,根本不只有通貨膨脹;而是為 QE 而砍掉全球生活秩序的最根基,搞出「貧富不均」大亂源出來。2018 年 1 月初起,全球股市被美國道瓊指數的走勢嚇壞了。連巴菲特自己多沒想到,當他看會上漲到數萬點以上後,道瓊股價指數卻來日不多;說完不到一年,現在每隔幾天、道瓊動輒股災一場。他這次真的是股神,神準的在高點看長多。2018 年 2 月 2 日,道瓊指數崩跌 665.75 點,2 月 5 日崩跌 1,175.21 點,2 月 8 日再崩跌 1,132.89 點;反彈之後再來一個回馬槍,2 月 27 日再重跌 299.24 點。

「不要為已潑灑在地上的牛奶哭泣」,覆水難收了。以可以預見的未來,在 QE 縮表回收資金過程中,Fed 必然會遇到的過程與遭遇將非常艱難;在放錢當爺兒們的時代中,Fed 只有歷經 2012 年歐洲主權債務危機的挑戰。Fed 全心全力灌注於貨幣政策成果,GDP 成長與 CPI 物價、就業與失業率。完完全全忽略了 QE 副作用,就是最大與最強的反作用力?就是 Fed、ECB 兩大爺多是製造貧富不均的「罪魁禍首」。後 QE 時代中最困難的,根本不是緊縮貨幣政策,通膨問題更是小兒科;最大的利空還不會是股債雙跌。而是貧富不均所引發的國家債務、國際恐怖主義、經濟貿易戰爭、甚至兵戎相向。全球從 2018 年後將為 QE 埋單,埋單動亂最深沉來源不會是通膨,而是嚴肅的貧富不均;這不是只有典型經濟,而是嚴重全球國際社會問題。這些問題參雜了政治與經濟、甚至國際武力對幹的人禍。

貳、回收 QE 資金的難易指標:美國與歐元區國家公債殖利率!

由儉入奢易,由奢入儉難。一段時間權衡貨幣政策的寬鬆與緊縮,可能會造成長期經濟與金融衰退?樂觀的觀點是,美國的量化寬鬆貨幣政策解決了,全球有史以來最大金融危機。悲觀觀點是,一個泡沫破了、再弄出一個更大泡沫來解決問題,最後這泡沫還是再度破了;而且更嚴肅的是,這次真的起不來了。在寬鬆階段中、享受低利率成本的樂趣時,企業與房屋投資者多忘了;借來的錢是有還款到期日,如果不還也可以,那就要有本事以債養債。以債養債後果是,你的生存就寄望在債主手上。借錢容易,但還錢困難;這是所有事業艱困經營者有過的遭遇。貸款者只喜歡借款人的成功,但也對他會雨天收傘。美國與歐洲各國金融體系在 QE 時候,Fed 與 ECB 對於給錢非常大方,大方到要送錢給消費者;現在 Fed 認為它任務已結束了,收錢的速度突然變快。Fed 自己緊張程度,使金融市場發生大幅波動;說是為防範成長型通貨膨脹,但在台灣看到的是停滯性通貨膨脹陰影,幾十年前帶動停滯性通膨偉大領袖 - 搶購衛生紙戲碼又端上檯面。面對後 QE 亂象如何衡量「亂的程度」?

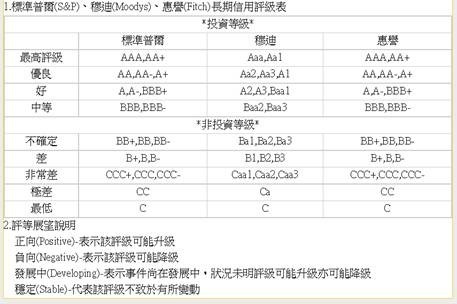

今天天氣很冷!有多冷?必需用「溫度計」表達。民主政治好亂喔?這可用一個國家政府,它的財政部所發行債券、公債殖利率的水位說明。一般政治風險對殖利率影響是暫時性,是一種極端數值的偶而機遇。但是一個國家財政情況彰顯在信用評等上,是一種較為中長期;必需用平均期間等級去檢視,約 5 到 10 年期間。全世界各國信用等級的標準符號是 A,B,C。A 等級最優、B 則次之、C 最差;其中以 B 分為上下。上為投資、下為高風險等級,嚴謹的標準臨界為 BBB+;在此之下則為所謂「垃圾債券」。

危城要逃、亂邦不入,政府公債的發行人是由該國政府,如果是在發行市場 When Issue,則這個國家政府的財政部、也是一樣;民主失序、財政紀律蕩然、趕快賣掉公債。2012 年希臘公債如此,今 2018 年 3 月拿坡里故鄉義大利,這歐元區第三大強國也是如此。這個不常被提到的國家,在台灣是以名牌廚具、及米蘭服飾業等風聞。由於受到近期中東戰亂影響,義大利同樣受到移民困擾;但風險需要追溯到 2008 年主權債務危機。從冰島、愛爾蘭、葡萄牙、西班牙、希臘、塞浦路斯延燒到義大利。以財務金融投資的原理,嚴格而言像義大利這種已經發生風險;當下的公債殖利率上揚,但這種誘因是因為政治選舉,選過之後大多恢復理性,因此真正的正確投資過程是,在 2017 年底債市價格下跌開始不斷逢低買進,在 3 月選舉日前後事件明朗前後賣出;如果是這樣的操作流程大多是會賺錢。當然在這個過程中,因為政治情勢不穩,買進公債的會心驚膽戰;其實這就是風險溢價報酬的操作過程。

叁、歐洲主權債務危機在升息陰影下、竟然野火燒不盡、春風吹又生?

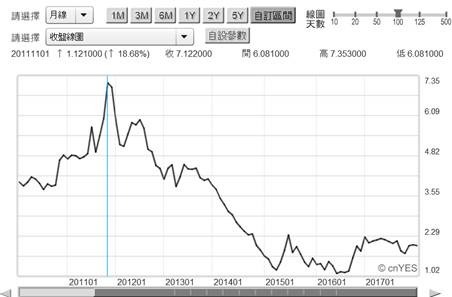

一、零息債券?就是不必付利息給債券投資者。台灣有多少公司有能力與信用發行零息債券?能力是指財務狀況,信用是指對外被接受程度。這些公司如台塑、南亞、台積電,及多數國營事業等。為什麼這些公司所發行債券,有能力以此優越條件發行?因為這些公司所發行債券等同現金;發行者信用等級高,到期時不會違約。「零息債券」在發行時,一定是「折價」(Discount);所謂「折價」就是低於票面金額。除非是在資金滿患時代,否則在發行時很少會有溢價。二、對債券的發行者而言,在發行的當下就決定,它未來必需要以多少利率、利息去舉債。因為發行者的財務情況,必需要經過自己國家、或是國際信用評等機構評鑑;償債能力財報表指標簡單者是「流動比率」與「速動比率」。三、「流動比率」是指一年內要清償債款,「速動比率」是指一季內要清償的債務。這兩個比率如果多很高,則信用等級高、舉債成本低。但若兩者皆低,則舉債成本會很高。如圖二,義大利主權信用等級的變遷,在 2012 年初信用等級落入 BBB + 負向後;就被國際投資機構列入與西班牙國債一樣,存在主權信用風險、公債長期償還會有違約問題。這種情況持續到 2017 年多還未能改善;預期可能要在 2018 年底,歐元區經濟復甦後才會稍有改變。

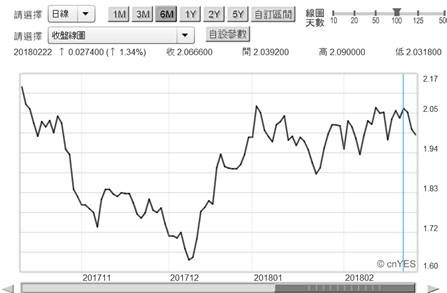

但在 2018 年 3 月大選干擾下,義大利公債殖利率自 2018 年 2 月開始已經攀高;賣出公債投資者預期,義大利政治情勢趨於暫時混亂,與美國帶動全球抗通膨升息,兩者將會帶給義大利公債殖利率短期走空;而且歐元區歐洲央行是否接著宣告,將恢復正常存款準備率水準?不再實施負數利率?在這些算計之下,殖利率的上揚趨勢成形,達到 2% 水準不退。五、2% 對應於全球目前各國的同期殖利率,這種 Number 並不是十分高檔。但與歐元匯率近期轉強對照,似乎存在貨幣與債券背向落差。正常情況,債券殖利率趨勢應與該國貨幣匯率變化呈現同向關係。在歐元升值情勢下,義大利國債殖利率至少應維持低檔,以德國 10 年期殖利率 0.7% 為基準,同樣面對全球升息潮流,義大利公債殖利率偏高、價位偏低。若與當年 2011 年 11 月初,高達 7.36% 殖利率比較;2% 水準不至於構成信用風險,可是時空背景完全不同。2011 年美國還在執行 QE 政策,而此時是 QE 放出的資金尚未完全、甚至只是開始要回收時而已。可以想見,如果未來上述這些緊縮預期兌現前,殖利率往上緩慢攀升情形可能再次重現。

肆、結論:即使有?貧富不均下只會有停滯性通膨、不會有成長!

因為公債的發行者是為政府,因此價格信息、就是殖利率水準,多少含有主權風險與利基情報。再則含有金融市場資金寬緊程度,殖利率上揚是為資金吃緊;殖利率下跌是為資金寬鬆。第三種信息是股票的無風險利率趨勢,如果債券殖利率升高,則表示所有股價與衍生性商品定價公式中,無風險利率升高。股票、選擇權、期貨等合約必需報酬率增加,合理價格下跌。第四種信息是銀行體系資金,金融機構賣出債券等同付出,原本非常可靠、不會違約的機會成本;這意味或預期,金融體系中存放資金利率與報酬率升高。賣出債券取得放款資金,是為了要獲取比債息、與價差還獲利划算的資金轉換。第五種是對於該經濟體貨幣政策會有預期效果,這由 Fed 與歐洲央行的 QE 政策,及 Fed 宣告退場、升息等宣告日的利多、或是利空出盡的殖利率走勢,就可理解公債殖利率對貨幣政策具備「暗示效應、預期效果」。上述這些效應反向講法就是,政治因素、財政與貨幣政策、股災與資金緊縮等變數多會影響殖利率。當貧富不均引發政治問題時,債券殖利率將會與股價指數同步下跌。Fed 應該擔心的是,它等到的不是需求拉動通膨,而是停滯性通膨;而且後面是貧富不均引發的悲劇!!

(提醒:本文為財金研究分享無政治立場,運用財務理論分析當前時事,有諸多假設性議題、對股債市無多空立場;說明與判斷標的皆無任何推薦與貶損,只為研究用,不為任何引用本文行銷或投資背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇