〈鉅亨主筆室〉科技股價總是這樣垮台的?!

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

升息與縮表的工程本質就不是利多,貿易戰爭火上加油,再加上所謂高科技至高無上的價值被看穿,股價的下跌就不幸成為股災。對於世界最強的股票市場而言,美國上市公司在全球貿易與產品行銷上,具備所有產品的最大的「絕對利益」(Absolute Benefit);因此甚少受到區域金融,或是經濟「系統性風險」所重傷。會造成美股股價大跌原因通常是,上市公司本身的「誠信」、或是「商業模式」(Business Model) 出現重大瑕疵;而在「系統性風險」加重催化下,股價下跌終於在預期中國回擊,貿易報復下演變成為股災。

這種「特徵」(Characteristics) 的典型範例為,1997 年 8 月 2 日,由亞洲貨幣泰國貨幣泰銖匯率急貶引發,亞洲各國貨幣匯價重貶與急貶;「蝴蝶效應」下的「亞洲金融風暴」(Asia Financial Crisis)。學經濟理論需要具備邏輯觀念;經濟學是哲學類學問,是推理與多元解決生活方法,就像是匯率不是「是非題」、而是「選擇題」道理。當新興國家內的外資全部落跑,它所造成的本國貨幣匯率貶值效果;就是等同先將你的經濟砍到重傷,然後這國家才又慢慢以貶值匯率,就是以做苦工製造產品方式出售,去將先前失去的財富賺回來。因此在匯率急貶情況下、奢談貶值可增強產品國際價格競爭力;如同在匯率急速升值下、奢言有利於金融帳是一樣的道理。這些邏輯釐清後,就能理解模為何經濟學總是「在轉彎」,而進一步學習更複雜理論;例如 IS-LM 模型、勞動供給線後彎、總合福利次佳化等。

在 1997 年 8 月開始那場「亞洲金融風暴」中,美國股市始終屹立不搖;最後卻竟然栽在俄羅斯金融市場。因為俄羅斯公債市場受波及,盧布匯價劇烈貶值;熱錢大賣俄羅斯金融有價證券,造成公債殖利率劇烈極端波動。為了冷卻市場投資機構,一時衝動 Herding 行為;俄羅斯政府金融監理單位下令,暫時關閉該國公債市場交易約兩周。而不幸的是,當時美國 LTCM 資本資產管理公司,卻是俄羅斯這個新興市場公債的套利與造市者。LTCM 的操作利潤,來自於短、中、長期債券交叉套利。學者專家運用財務計量模型方程式,運用電腦科技進行公債殖利率套利。俄羅斯政府暫停交易決策,使得 LTCM 投入的資金被急速凍結;擁有龐大的債券部位但苦無變現機會。這使得投資 LTCM 旗下,所有債券基金受益人大為緊張,紛紛要求公司將其投資單位以淨值贖回。此時的 LTCM 公司別說應付贖回,就連自己還能從俄羅斯債市取回多少資金?有多少流動性多是未知數?沒有市場交易的均衡價格,哪來淨值與帳面價值?該公司創辦人諾貝爾經濟學獎大師,不得不求助於美國央行 Fed,要求提供資金進行公司破產清理;這才使美國金融市場受到驚嚇。

貳、美國科技公司的商業模式與財報誠信是股價最深的立足點!

這在 2000 年首次網路、或稱為. com 泡沫化時也是如此。目前眾多的電商或是社交網路巨擘上市公司,多是歷經過 2000 年那次網路科技股價泡沫化考驗。網路產業創業興盛於 1994 年,大環境是當時 Fed 主席葛林斯班也是如同柏南克,美國貨幣政策團隊為刺激經濟成長,在 1993 年後由升轉為降息,運用降息為寬鬆貨幣政策;也適逢美國軍方釋出網路科技技術。以至於 e 化或. com 的網路科技,在龐大投資資金追捧下不斷崛起。投資該項產業資金湧入這類企業,而且多訴諸於所謂前瞻的「商業模式」(Business Model),甚少一開始就用財務報告核實其公司價值。多數投資者並不要求即時獲利回饋,非常多的公司當時就因為這樣受到垂青。光是仰賴營收成長、也不必問獲利損益兩平與否就可推動公司價值,股價飆升不歇。但這樣熱絡 e 化場景,卻使其它產業感到「俯背受敵」,有些公司急著擺脫網路革命威脅,維持高貴的股價而進行「盈餘管理」(Earning Management),進而進行營收與「盈餘操縱」,最後夜路走熟之後藝高人膽大,天不怕地不怕、終於出事。

認列公司營收的會計處理需要遵照「應計原則」(Accrual Rule);就是收到的錢必需要等到,公司提供承諾財貨勞務服務後,客戶所預繳的現金才能認列收入 (Revenue)。但是 World.com 通訊公司,卻在取得客戶的預付卡現金,才剛開始提供網路通訊服務,就將龐大的預付卡收入,迫不急待地認列為公司營收。這種做法已逾越會計「保守原則」,已經有美化或窗飾財務報表嫌疑。更扯的是 World.com 後來還被查到,設立子公司且以子公司為買方、買進母公司的通訊服務產品。而在網路通訊產業由獨占、寡占、最後成為完全競爭情況下,子公司所買的母公司庫存商品很快成為存貨;最後要攤提存貨跌價損失時,World.com 這種假交易行為被拆穿、引爆公司股價崩跌。而投資網路公司熱潮迅速冷卻,在杯弓蛇影效應下、株連全部資本市場;引發科技 NASDAQ 股價指數股災。

網路產業的興起的確引發,通訊業者的不安與焦躁。世界通訊 (LDDS) 於 1983 年在密西西比傑克遜成立,是一家「長途話費優惠公司」(Long Distance Discount Services)。1989 年開始透過一系列的同業併購公司規模不斷膨脹。在 1997 年 11 月 10 日這一天,世界通訊公司宣告將以 370 億美元收購 MCI 公司;創下有史以來美國公司收購最大金額紀錄。1999 年 10 月 5 日,世界通訊食髓知味,再宣告想以 1,290 億美元,再以創紀錄天價收購 Sprint 公司。如果這個收購案成功,則該公司規模將可以使 AT&T,從通訊產業寶座中滾下來。但這案子在遞件申請時,被美國政府與歐盟,認定觸及美國與歐盟反壟斷法案,因此該計畫案始終受到擱置未能成行。通訊公司之所以會如此急躁,是因為它們見到了網路通訊革命,對它們的遠景有深刻威脅。

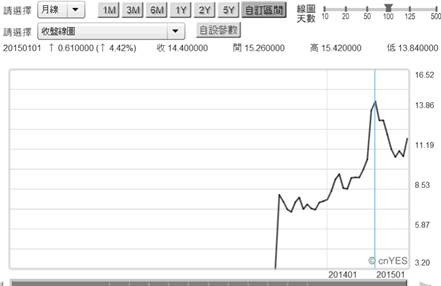

在這過程中隨著規模擴大,使世界通訊股價上揚。但就在收購 MCI 公司後,通訊產業陷入了低潮;尤其是在收購 Sprint 公司不成後,世界通訊股價開始走跌。在 2000 年 3 月之後,由於網路產業股價也泡沫化,傳統通訊產業股價更身受影響。該公司之所以畏懼網路產業革命,另外一個主要原因是因為,世界通訊公司 CEO 與內部人,將自己擁有該公司股票部位,拿到金融機構質押借錢;個人投資於其它的產業去了。在股價下跌過程中,為了讓這些質押股票不被金融機構斷頭;因此簽證會計師、審計官與內部人等開始進行盈餘管理。在後來被調查發現的財務報表中,竟然將連線於其它通訊公司,該給付的費用列為資本支出;以長期折舊攤提方式處理短期費用。這當然會使短期盈餘增加,但卻是已經逾越會計原則;不是只是盈餘管理,是涉及假帳問題。資本市場原本就是收購與合併頻繁,尤其在股權基金多元化的美國。但世界通訊的會計假帳,也使得投資者懷疑真正網路公司的商業模式,到底是否誠信可靠?是為了業務需求才收購?或是收購本身也是盈餘管理一環?經營者所擘劃的美麗遠景真的算數?在疑雲四起氛圍壟罩下,在 2000 年 3 月 10 日美股市 NASDAQ 股價指數由 5,408.60 點,一日暴跌至當天收盤 5,048.62 點。

叁、未來的創新產業也是建立在網路基礎上?

當時是網際網路初步萌芽階段,三大網路產業蓬勃發展:一為網路網站的架設,基礎建設如伺服器等需求旺盛。二為網路的使用工具軟體,例如存並發展到現在的 Netscape 公司。三為入口網站公司如 Yahoo.com 等。興起於 1994 年的這次網路泡沫,於 2000 年 3 月 10 日到 3 月 13 日之間股價崩跌。網路泡沫化之後,依據「維基百科」的估計,仍有 50% 的公司存活下來。如果以年為單位,則當時由低點到跑沫化期間前後約為六到七年。為彌補這種盈餘管理下的漏洞,美國金融監督委員會於 2003 年,進一步要求修改公司治理機制,要求董事會設立獨立董事、審計委員會等切實監督公司;這些加強公司治理的規定被稱為「沙賓法案」。

這與近期大環境變化異曲同工。在升息與緊縮的大環境下,守成的策略可能要贏過盲目擴張?如社群巨擘即臉書公司 Face Book;與電動無人駕車 Tesla 股價遭遇。美麗的科技運用的夢想,在強大資本與貨幣市場支持下,幾乎多有機會化為現實。但這些改變的基礎其實多是漸進式,嚴格而言只是生活方式的改變;而為了這些改變還需要建構龐大的基本架構。例如為了電動車,必需在停車場多要有充電車位。電動車難道可以「飛」在道路上?可以無人駕駛?這多尚未有這個能力不是?這次 Tesla 的股價暴跌,就是因為 Model 5 車型無法量產,還有無人駕駛測試失敗等等。文明的進步來自於科技技術,但是卻要一代又一代辛苦累積;創造出來是遍地開花的新產品。但要落實到現實生活,它也不是一定會成功的;即使成功了也是數十年之後的事。若亞馬遜公司算是非常成功的電商,但它也歷經 27 年的曲折過程。這家成立於 1994 年,全球最大電商總部在西雅圖,剛開始是一家網路書店,它原本的公司名稱是 Cadabra,第二年才改名。或許可以將亞馬遜近期股價的崩跌,歸咎於川普揚言要針對電商課稅?

肆、結論:經營創新產業莫操之過急!

或許也可將 Tesla 的股價大跌,歸咎於川普發動貿易戰爭?因為 Tesla 最高股價 359.9 美元 / 股,就是美國向中國大陸「經濟宣戰」的 2 月 28 日;近期 Tesla 股價跌到 244.59 美元 / 股,從 2016 年 1 月買進的持股,到今天多是白等待。因為預期中國大陸的電動車,普及率會是全球最快地區;川普對中國開戰無異於扼殺 Tesla 的市場?但是 Face book?難不成也要怪罪川普?看看亞馬遜公司的產業,是為「零售商」Retail 產業。對於 LKK 的人而言,一家「雜貨店」的股價竟然高到如此地步?它賣的東西難道跟一般商店有何不同?它賣的泡麵特別好吃?Tesla 也是經過一連串收購同業或異業結盟後,才有今天的公司規模;但是有誰能夠保證它所收購的多是 Good Bank?即使是兩家優越公司的合併,多要經過至少三到五年謀合才能發揮綜效。網路產業是因為有瀏覽器與 1993 年 Mosaic 出現,它是一種簡單的設計;該產業是目前與未來人類日常生活模式基礎。現代人沒有電腦或許可以生活,但沒有智慧型手機就會坐立不安。網路革命目前正在互聯網,或是朝著物聯網、智慧裝置中開花結果;如智慧住宅與智慧駕駛等等。但這些變化多需要其它條件的配合;前途是光明、但過程是曲折、焦躁不得。

(提醒:本文為財金研究分享無政治立場,運用財務理論分析時事,有諸多假設性、對股市無多空立場;說明與判斷無任何貶損,只為研究用,不為任何引用者行銷或投資背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇