別跨進墳墓還歡呼!古根漢勸賣美股 投機者宜等8月份

鉅亨網編譯許家華

在道指週一 (9 日) 收盤創下約一個月最佳表現的同時,古根漢 (Guggenheim Partners) 首席投資長 Scott Minerd 也警告,在全球貿易緊張加劇的情況下,投資者不應該被這種虛假的安全感給欺騙了。

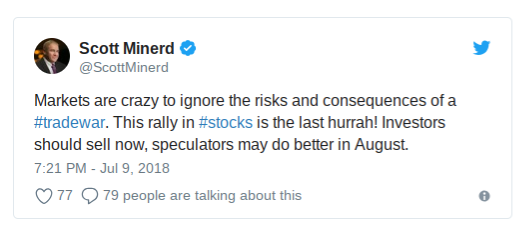

他在推特上表示,「市場都瘋狂到忽視了貿易戰的風險和後果,美股漲勢會是最後一聲歡呼,投資者現在就該賣出,投機者 8 月份會做得更好。」

Minerd 近日也指出殖利率曲線扁平化的現象,這預告著經濟趨緩,倘若該曲線反轉更意味著經濟將衰退。

大摩也唱衰科技股!

無獨有偶,摩根士丹利週一 (9 日) 調降科技股評價,自「持平」調降為「減持」,理由是市場將轉變為防禦性投資。

在經濟成長時期,科技和消費者自選產業這一類的週期性產業表現較好,因為投資者風險胃口比較大。

但如今,摩根士丹利美股首席分析師 Michael Wilson 與其團隊表示,這些高漲的產業已經到了退後一步的時刻,公用事業股這一類的防禦性產業表現會更凸出。

今年迄今,科技業仍是 S&P 500 表現最棒的產業,漲幅超過 12.5%。

Wilson 報告指出,「我們認為,整個市場對風險資產的態度正在轉變,而科技股無法免疫,且過去幾個月科技股可能受惠於市場一種錯誤的安全感。」他認為,企業的獲利成長已經在股價中反映完畢,相較估值已經上升,且科技業對不斷增長的貿易衝突相當敏感,因為科技業營收是相當仰賴中國的一個產業。

在週期性產業中,半導體股往往引領其表現,而最近幾個月半導體股「明顯在科技股中表現不佳。」

他指出,防禦性股持續上漲的 3 種必要條件中,現在市場出現至少 2 種的可能性變大:

1. 獲利成長年率達頂峰。

2. 10 年期公債殖利率達頂峰。

最後一項必要條件是,10 年期公債和 2 年期公債之間的殖利率曲線反轉,而距離反轉現在只差 28 個基點,這兩者的利差已經快速收窄。

Wilson 同日調降小型股評級至「持平」,主張這一類股的漲幅已經超過了本身實際表現,此外,他調升防禦性的消費必需品和電信服務股,自「減持」升為「加碼」。

大摩在 6 月 18 日就已經將公用事業股調升至「加碼」,此後該產業漲幅達 6.3%,為同期 S&P 500 內表現最好的產業,6 月也是「防禦類股顯示廣泛且持續表現」的頭一個月,Wilson 報告指出,「我們認為這趨勢會持續下去,在我們進入今年季節性最糟糕的時期時,這趨勢也可能預告著市場環境更加艱困。」

他指出,S&P 500 通常在期中選舉年的 7 月和 8 月表現不佳,有鑑於在選舉結果抵定前的不確定性,「我們認為今年會比平均表現更糟糕。」

週一美股大漲,Wilson 認為這應該是一個多頭陷阱。他維持 12 個月 S&P 500 指數目標在 2750 點,但認為近期內該指數會上升到 2800 至 2825 點區間,或至少比上週五收盤再上升 1.5%。

「這個多頭陷阱證明了現在是更防禦性布局的好機會,我們認為就業報告可能會鼓勵 Fed 持續緊縮,且鼓勵政府在貿易議題上採更強硬的態度。畢竟,像這樣的經濟數據顯示,貿易政策是成功的,但是我們看來,這些行動都對股市不利。」

- 避險需求上升 解析美元、日圓的波動規律

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 無視風險繼續飆漲 華爾街大佬警告美股「太瘋狂了」

- 美股在「唱衰」聲中進入下半年 接下來還要看什麼?

- 美伊戰火震盪 美銀拋「避震三支柱」:油價90美元、美元指數上100、美債殖利率抵5%

- 〈財報〉AI需求強勁 數據中心業務爆發 Marvell Q4業績亮眼 財測樂觀 股價大漲22%

- 講座

- 公告

上一篇

下一篇