鉅亨網 首席經濟學家 邱志昌博士

本文對美股與新興市場股價有不同預估。道瓊會將超漲部份,緩慢回頭修正。而新興市場由於升息步調落後,且美元指數不會直線上揚,股價指數創新高機率甚高;新興市場有能耐複製道瓊 2016 到 2018 年初走勢。金價中長期趨勢隱含價重要信息?黃金的歷史天價在 2011 年 8 月,最高價格為 1,912.29 美元 / 盎司;這個價格前無古人、後無來者。就商品期貨而言,最早做頭的是期貨是,波羅的海運費指數 (BDI);它在 2008 年時就已經由萬點之上往下滑落。商品運輸價格期貨價格的滑落,代表必須要使用運輸的產業產品,它們的有效需求呈現衰退;由產業的意義而言,不是產業經濟泡沫化,就是人類生活方式確實在轉變。由最古老的農業產品、礦產及工業化後的傳統機械產品,邁向電子科技業的電商、支付通、新能源、電動車、智慧型裝置、數位化革命、網路革命、及未來的人工智慧 (AI) 等等。由 2016 年觸底後的全球股市表現,可明顯見到這項轉變的確已經浮現。從 2016 年 1 月中旬,全球股市的多頭多是「蘋果概念股」、電動車、半導體與人工智慧等族群股票。

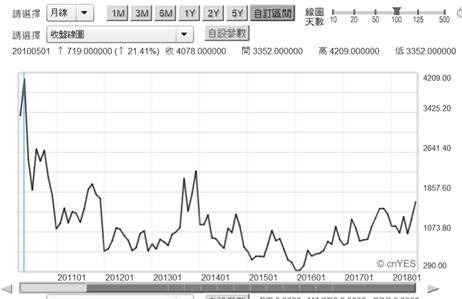

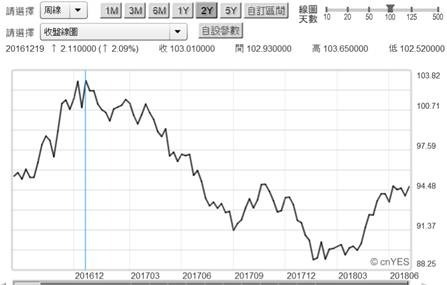

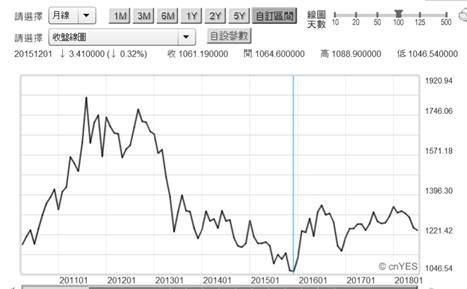

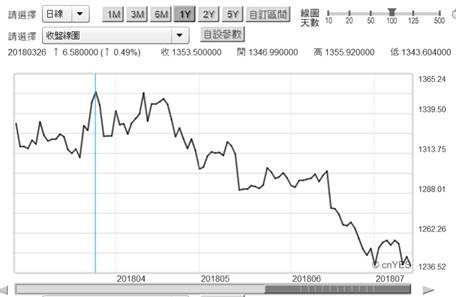

這種潮流大趨勢的改變,與美國財經政策、及全球科技發展有關。2017 年 3 月,白宮提出減稅財政政策後;2017 年 9 月 Fed 正式宣佈,它要從升高利息、晉升到收縮資產負債表階段;貨幣緊縮程度進入主升段。而在此當時與之後潮流中,金價就從當時 1,357.5 美元 / 盎司開始下跌,之後又呈現反彈再下跌走勢。而最近的一次顯著回檔是為,2017 年 9 月初後,美元指數在 2018 年 4 月、由弱轉為強勢開始。金價從 1,366.06 美元 / 盎司,一路跌到 1,268.76 美元 / 盎司以下;出現跌破短期底部現象。三、由長期的「保值效應」層面推估,1,912.29 美元 / 盎司的價位,可能難以再見到;長期將走入間箱型走勢。而在這個期間中,金價可能介於 1,396.3 美元 / 盎司、與 1,046.54 美元 / 盎司之間。這可由月曲線圖見到,2015 年 Fed 首次升息前後;是金價從最雲端的天價墜落,與最低價底部最落魄價格區域。從此可能將走上,美元指數將步步上揚、而金價逆向跟隨的空頭格局。以道瓊式波浪長期波而言,金價長期多頭浪走完之後、價格會進入整理波浪。在整理波浪完全走完之後,才會再轉為多或空頭波浪。預估金價整理波浪可能持續兩年多,因為它會針對、衝著美元指數升高或下降而來;而美元指數最夯的上揚波段,可能落在 2020 年底、 Fed 最大收縮資產負債表前夕。

以美元指數目前上揚到,2018 年 7 月 13 日 94.677 點的水準;長期美元指數多頭高點、或許應該落在川普執政登台時的 103.33 點以上。而此時 2018 年 7 月 15 日美元指數回檔,所造就金價觸底且即將上揚,這會被定義為短期反彈波浪;被視為是空頭波浪修正波。在艾略特波浪理論中,多頭的修正波是為下跌波段;而空頭的修正是為上揚波段。這對黃金投資者而言,可運用金價 ETF 進行套利操作。目前投資銀行、券商在股市,多可發行正或反向的 ETF;如果預期美元指數將下跌,正確操作是買進黃金正向 ETF,否則買進美元反向 ETF。就實際操作者而言,投資者大多會有、以長線保護短線觀念;如果長線是走多,則在逢低買進、或逢高放空這兩種策略中,是會偏向「逢低買進」。如果長期走勢預估是空頭,則投資心態則該傾向「逢高放空」。如果要以金價 ETF 進行投機操作,也可以運用黃金期貨短期多單、與長期空單的蝶式操作等方法。在正常趨勢下,因為持有或保管成本,因此期貨合約價與現貨價格,一般多呈現「正價差」;就是現貨價減掉未來期貨價應是負數的。如果在多頭市場中逆價差到達頂點,則是買入期貨空單時機;逆價差的運作邏輯則依照前者反向操作。

預估金價長期波浪趨勢,在美元指數尚未達到 103.33 點之前,仍然會處在空頭壓力中。但以短波浪而言,此時是它觸底反彈前夕。由於美元指數與金價是逆相關,金價走勢何時會從整理轉為上或下;則端視 Fed 何時結束貨幣緊縮政策而定。Fed 之所以會宣告與進行資產負債表收縮程序,是因為在 Federal Fund Rate 升高到 2.25% 之後;要再穩住、不讓利率水準再度滑落,不利通膨控制。預估在今 2018 與 2019 及 2020 年,三年的收縮資產負債表期間中;黃金價格大整理的態勢應不會太大改變。但是在收縮資產負債表最強力之際,2019 年底金價與美元指數的逆向;前者一旦登上 103.33 點以上,若再高燒不退;則後者可能會提前回落到 1,046.54 美元 / 盎司之前,而在 Fed 完全完成收縮之後,兩者趨勢才會上下互換。

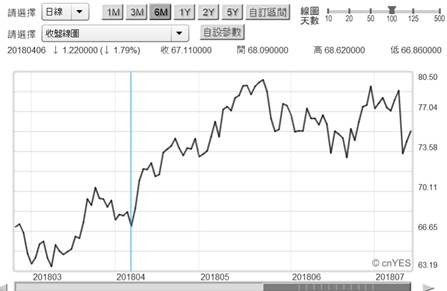

在財務理論世界中,與金價同為兄弟的油價;其特質一方面也與美元指數呈現逆向。唯也可代表全球經濟需求面,消費者「有效需求程度」量化指標。如果以 2016 年 1 月中最低價 27.1 美元 / 桶,最高價以 128.4 美元 / 桶計算;則目前 2018 年 7 月中的油價 75.33 美元 / 桶,距離樣本中位數 77.75 美元 / 桶相距不遠。雖然正在進行美中貿易磨擦與談判,但這樣的全球有效需求水準,仍然可算是處於穩定狀態。如果油價的發展果真遵守與黃金是兄弟身份,則未來的趨勢將會宛如金價一般;短期與中期是整理格局,但三年之後 2021 年起滑落機會增高。換言之,當美元指數步上 103.33 點之後,油與金價同步下跌。投資股票最關心的是,在 2012 年在金與油價下跌後,股價指數會呈現何種變化?以台股股價加權指數而言,它是在登上 12,682.41 點之後繼續攀升?還是就此打住、進入中段整理、或是往下回落?這需要分辨貨幣政策與財政政策的特性。

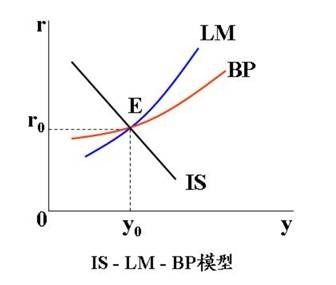

貨幣政策對於金融市場 LM,要比實體經濟 IS 要敏感;因此股價即使呈現不對稱,上揚幅度與速度多比下跌大。而財政政策側重於 IS 實體經濟,因此對於 LM 加持顯然相對緩慢。尤其是美國財政政策,在走完第一波 2017 年的預期效果之後;第二波則將只會有穩住效果,要及時推升美股相當有限。在美元指數未來兩到三年間,要漸漸向上上揚;則美股陷入整理機率升高。但除非 Fed 推出非常預料之外的強烈緊縮政策,否則美元指數慢吞吞上揚趨勢,是正常情況下、可預估的最大可能波動型態。

以上述論述回顧,多可以看出美元指數是緩步上升,而油價與金價會在兩年內盤整之後回落;這似乎隱含長期總體經濟是不樂觀。但即使不樂觀;但若沒有黑天鵝、預料不到的系統性變數。正常行走趨勢是緩緩下降,不會有突然崩塌地危機。在此情況下,本文對美股與新興市場股價有不同預估。道瓊指數可能會將超漲部份,緩慢回頭修正。而新興市場由於自我央行、對該國貨幣升息步調落後,且美元指數不會一直線上揚,因此股價指數創新高機率甚高;新興市場容易複製道瓊 2016 年到 2018 年初走勢。

(提醒:本文說明與判斷為財金專業研究分享。全球投資銀行、國內外金融機構與個人若引用,要自己承擔投資盈虧;引用文章要遵守著作權規定。)

下一篇