富蘭克林華美投信

◆市場或過度拋售特別股 ETF 特別股價格有望迎來反彈

美國 10 年期公債殖利率月初急漲,具有固定收益色彩的特別股遭遇資金調節,規模最大的特別股被動式基金短期內贖回明顯,市場流動性轉差影響特別股價格走勢。富蘭克林華美投信對此指出,目前基本面並不支持美債殖利率快速走揚,此波特別股評價面修正動能非全然理性,資金面過度反應的可能性相當高,觀察美債殖利率攀升動能有限,特別股可望吸引固定收益資金回流,適合於現階段逢低布局。

富蘭克林華美特別股收益基金經理人余冠廷指出,聯準會主席鮑威爾表示目前利率離中性水準仍有距離,牽動美債殖利率急漲,8 月底至 10 月 5 日殖利率波段高點 3.24% 期間,規模最大的特別股被動式基金 PFF 共贖回 2,675 萬股,龐大的贖回量衝擊特別股價格。值得注意的是,此波賣壓主要來自對美債殖利率急漲的擔憂,但美國實際通膨仍處溫和,尚未到聯準會加速升息的時間點,因此市場過度反應的可能性相當高,待情緒回穩後,特別股很有機會向上追趕強勁經濟基本面,展開反彈走勢。

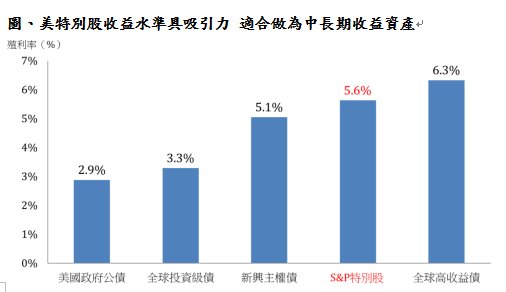

余冠廷分析,9 月份 FOMC 會議會後點陣圖顯示今年將升息 4 碼,明、後年分別升息 3 碼與 1 碼,在此步調下,本次升息循環基準利率最終將落於 3.25% 至 3.50%。市場預估明年美債殖利率曲線可能走平甚至反轉,以及後年不確定性較高,美國 10 年期公債殖利率或將落於 2.8% 至 3.2%,亦即特別股走勢壓力高峰已過,考量其擁逾 5.6% 的殖利率,且票面買回價格易形成股價下檔支撐,波動度相對較低,深具固定收益投資價值,未來可望吸引資金回流。

進入 10 月後全球股市震盪加劇,特別股在 PFF 贖回情況有減緩跡象下,表現回歸抗震特性,近周相關基金淨值走勢相對穩定。富蘭克林華美投信認為,特別股未來可望有效擺脫公債殖利率影響,在美國經濟續強帶動下,逐步向上追趕與基本面的背離空間,正面看待特別股市場後續行情,現在正是把握相對低點進場布局的較佳時機。

資料來源: Bloomberg,標普美國特別股指數,債券為 ICE 美銀美林債券指數。截至 2018/9/28。<殖利率不代表報酬率。以上僅為特定指數試算結果,不代表基金投資組合實際報酬率及未來績效保證,投資人無法直接投資指數。>

【富蘭克林華美投信獨立經營管理】本基金經金融監督管理委員會同意生效,惟不表示本基金絕無風險。本證券投資信託事業以往之經理績效不保證本基金之最低投資收益;本證券投資信託事業除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱本基金之公開說明書。此外,投資各類型 NB 分配型受益權單位者,其手續費之收取將於買回時支付,且該費用將依持有期間而有所不同,其餘費用之計收與前收手續費類型完全相同,亦不加計分銷費用。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金進行配息前未先扣除應負擔之相關費用,由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

上一篇

下一篇