〈鉅亨主筆室〉空頭宜留意:若英國又不想脫歐?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

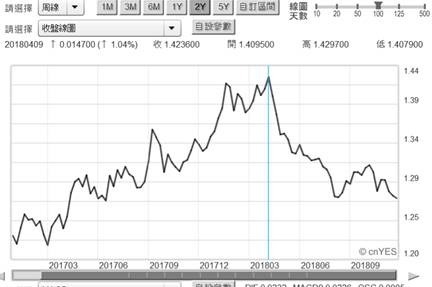

華為財務出事,,90 天之後美國與中國貿易戰爭,99% 機率必然難以結束?那如果它們真的結束?2019 年最大的政治風險是?英國脫歐?如果它不脫?那空頭豈不是撞牆去?羅貫中先生在「三國演義」一書中說,天下大勢分久必合、合久必分;中國周朝末年時、七國分爭,最後多併入於秦朝。秦朝滅亡之後楚漢相爭,最後又併入於漢朝。漢朝光武中興、傳到漢獻帝分為三國;於是「三國演義」於焉開始。2019 年全球局勢最大可能改變是,英國「軟性」(Soft) 脫離歐盟後,所造成政治與經貿發展不平衡變動,是否會引發經濟休克性的調整?所謂「軟性」是指英國本身在離開歐盟後,還會與歐元區簽訂雙邊「自由貿易區協定」(FTA),維持與歐元區各國,雙方經濟合作與自由貿易實質關係。這樣的安排對於歐元區其它成員,到底是一個良性互動、或是一種負面的引誘?一個原有時代結束之際,多被認為是利空;如果英國確實脫離歐盟,也真的是利空黑天鵝,那是對未來投資的起跑點,應該考慮擁抱、不該退出。大利多配合高股價?甚麼利多也不是;大利空配置低股價,甚麼利空也一樣不是利空!!

貳、由縱橫全球到帝國殞落?英國脫離歐盟尋求獨立再光榮!

維基百科記載,大英帝國建立於 1583 年,帝國首都在倫敦;但帝國終結於 1997 年 6 月 30 日,國祚為 414 年。歐盟的整合也歷經一個多世紀,各國由武力相向、「煤炭與鋼鐵同盟」開始;最後進入「經濟共同體」、貨幣單一化、無關稅貿易區、到政治共同體 EU。但自從 2016 年 6 月英國,卡麥隆擔任首相起的脫離歐盟思維,此一議題的公民投票通過之後;梅伊擔任首相的英國,就開始著手啟動布局、英國將要脫離歐盟。根據近一年來英國所擬定的「英國退出歐盟法案」(European Union Withdrawal Act 2018),該國將在 2019 年 3 月 29 日 23 時退出歐盟。歐盟之所以建立,是因為德國在二次大戰後,軍事發展被美國與大西洋公約組織約束,唯一出路就是經濟貿易發展。而英國之所以未完全進入歐元,而只向歐盟政治靠攏;是因為英國擁有全球龐大屬地,這些國家在 1997 年帝國崩解之後,多還認同英國皇室,將王室視為他們的最高政治象徵。目前這些貿易往來屬地,多還與英國皇室往來密切,在經濟與貿易上多還是以英鎊是從。

英國倫敦是目前為止,與美國紐約可並駕齊驅的世界金融中心;「倫敦金融同業拆款利率」(LIBOR),是自 19 世紀以來全球最大,為全球利率的指標:也是全球各項涉及利率商品定價指標。唯現在說來傷心,這個指標在 2009 年 3 月美國 QE 之後非常熱絡,但歐洲主權債務危機期間卻是此起彼落;LIBOR 在 2016 年被美國為首的金融同業檢討審判,研究要以紐約金融同業隔夜拆款利率去替代它。因為自 2008 年後歐洲各國低利率太久,多數銀行沒有利差可賺;最後動手大量操縱 LIBOE 歐洲金融監理機構就逮到了,德意志銀行聯手與其它兩家大型投資銀行,聯手拉抬 LIBOR、互相取暖、製造彼此的利差收益。這三家投資銀行最後多被,歐洲與美國金融監理單位處以鉅額罰款;也使 LIBOR 的公信力被質疑。這讓以榮譽為標竿的英國金融業者,感到 ECB 不僅無法解決歐元區經濟泡沫化、主權債務危機問題,還衍生出很多對英國、世界第一的金融地位有傷害的問題出來;這會動搖英國最後立足的根基。如果 LIBOR 連世界利率的標準地位多讓出來,那不如將英鎊也改用歐元;通通結束掉 1583 年以來的英國光榮。

叁、英格蘭銀行認為歐盟機制對它綁手綁腳!

同樣英鎊的匯率穩定,對英國金融產業也至關重要。但是 2008 年之後,英鎊的價值被視為與歐元同步;難聽一點的講法是,英鎊成為歐元的附庸、跟全球最隱密的金融中心、瑞士法郎也沒兩樣。這使得不少英屬投資銀行對外投資,有著無法獨立運用英鎊的困擾。歐元的太陽是德國、英鎊當然是只能為英國所獨有。英國加入歐盟,但是澳大利亞、加拿大與紐西蘭、南非等等過去與英國極有淵源的國家;英國對它們卻從此,對它們失去該有的政治與經濟高度。而且英鎊本身也是 IMF,SDR 特別提款權中的一員;但是匯率卻被歐元綁架、失去強有力的貨幣政策獨立性。如果匯率與利率地位、與決定權多無法獨立行使;那不如將英格蘭銀行併入 ECB 多還較為省事?利率唯 LIBOR 是尊,但英國加入歐盟後,英鎊的地位相當尷尬。這種情況是眾可想像的,本來在帝國當老大,卻跑到歐洲大陸當老二;這讓英國人去到印度或是澳大利亞時如何面對,過去的大英帝國子民、會渾身不舒服的。

堅決要脫離歐盟公投的英國人可能認為,歐元雖然以政治整合手段成為全球第二大貨幣,但是它帶給英國的卻是,失去英鎊該有的政策獨立性。為應付 2008 年的信貸危機,英鎊的 QE 與緊縮步調需要與歐元不同,因為 2008 年由次級房貸危機演變為金融海嘯,罪魁禍首就在英國。因此英格蘭銀行早就應該祭出英鎊 QE,但是英格蘭銀行在政治考量上,又得顧慮到 ECB?這跟近期德國移民政策一樣,迎接與接納多非英國想要的;這些決策多非英國利益所認同。英國利益與歐元區各國不同,其實在大帝國時代英國就執行移民政策,多比歐盟各國還早。就以全球金融海嘯而言,因為當時的次級房貸,首先陣亡的就是英國的北岩銀行。這是一家 1997 年就在倫敦股票市場上市的銀行,2000 年時還為「富時 100 指數成分股」。2007 年 9 月 14 日,英國北岩銀行股價突然大跌 30%。不久後的 9 月 14 日發生存款戶擠兌;2007 年 12 月 24 日就由「富時 100 成分股」中退出。北岩是英國第五大貸款銀行,在英國金融界放款的市佔率占 18%;其主要業務是從其它銀行借款,北岩銀行再將資金貸款給購置房地產的消費者。由於貸款額度遠遠超過借款者收入,因此房價突然下跌、接著引發呆帳危機。英國必然為英鎊在全球準備貨幣的獨立性,常感受到受歐元牽制的困擾。

其實加入歐盟或歐元區後,失去財金政策獨立性的國家,不只有英國;還有希臘、義大利等這些國家。因此每次這些國家公債殖利率上揚,脫離歐元區的聲浪同時發出。歐盟中央有統一的貨幣政策,但對於各國效益落差相當大;歐盟財政穩定機制對歐盟各國也多有紀律規範,但是絕對無法弭平貧富不均、世代福利合理分配問題。當資本主義發展到極致之際,衍生出來的貧富差距問題,卻越來越嚴重;歐洲出現的中東移民,及美國民眾選出川普。前者顯現歐洲與中東貧富差距,後者美國平民已經對下一代翻身失望。後者問題可能比前者嚴肅,因為歐元區面對的是外部貧富不均,而美國面對的是內部問題。

肆、結論:人類資本主義鼎盛時代已到「轉折點」!

由於採取民主選票制度,因此美國內部避開了內部戰爭與貧富對立。法國經濟學家湯姆斯,皮凱提 (Thomas Piketty) 主張,美國應該課徵「淨財富稅」,美國之所以貧富不均是因為,數十年以來經濟與地域發展不平衡問題,川普的降稅;將企業稅由 35% 降到 15%,未來只會更嚴重,川普是以涓滴經濟學的藉口,讓富有的企業家更富有。以李嘉圖的世代福利總合理論,福利總合會跟隨技術與生產而增加,但是存在的是世代分配問題;如果要將下一代的福利,挪到這一代來消費,手段是擴大舉債、債務留給子孫。而如果要將這一代的福利往後挪,就是對這一代課徵較多的稅;清償債務並且將剩餘、福利津貼優渥給給下一代。其實皮凱提的思維由個體經濟學就有跡可循,在消費者理論中所提及「原賦效果」(Endowment Effect) 、指的便是擁有財產的消費者,他們的消費行為較為海派。「原賦」是指既有財產、或是儲蓄較多的人或家庭。房地產價格一旦顯著滑落,尤其是預售屋價格向下跌,則將會伴隨消費者消費信心將會降溫;有效需求被衰退的原賦效果所拖累。解決這個問題的思維,在二十一世紀資本主義這本書中。(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇