鉅亨網 首席經濟學家 邱志昌博士

一家上市公司的「真實價值」,到底要如何計算?市場投資者對於一家上市公司「真實價值」,可以用非常多種方法去求取;最常用的是「每股淨值」,它就是每個公司的「股東權益總金額」,除以公司所有「在外流通股數」(Outstanding Shares);就是總資產金額減掉負債之後,除以總股本後所獲得的比率。還有使用「重置成本」(Replacement Cost) 概念,就是以目前的生產機器設備的市價去估算,這家公司的固定資產設備,如果重新再以目前價格購買、它的成本總金額是多少?將此總金額除以股本便是每股重置成本。會使用「重置成本」,必然是居於長期物價通貨膨脹考慮。一個成長趨勢不變的經濟社會,其價格或是價值多會是成長的;尤其是土地與房產,多將因為稀少性、價值是成長的;如同台灣高鐵、台灣鐵路局等地徵收土地,現在再去買、重置成本必然比過去建置要貴很多。

但不管是用甚麼方法;這家公司在市場交易的價格、每天股價總是不斷浮動。可以想像股價的市場價格,當這家公司獲利能力不怎樣時候,股價就圍繞在「每股淨值」、或是每股「重置成本」上下波動。而當公司經營獲利顯著之後,它就會脫離這兩種「基準價格」,像是風箏斷線那樣、被風吹、向上飛出去了。最早的股價理論就曾說,股價是「醉步理論」(Random Walk Theory),就是市價圍繞在「真實價值」之上下浮動;就像是喝醉的人走路一樣,左一步、右一步、前一步、後一步。其實在一個經濟景氣循環期間,上市公司的「基本價值」、或是「真實價值」的變動多不會太大;但是因為現實事件 (Events) 不斷突如其來,擾亂了該有的股價表現。例如近期與 5G 產業有關,中國大陸華為公司的「財務長涉外事件」;使得相關供應鏈公司股價大幅波動。這些變動與浮動就穿插在真實價值的上下,像是跳曼波舞蹈一樣、醉了。真實價值如何計算?這成為投資買賣最需要確認的問題。

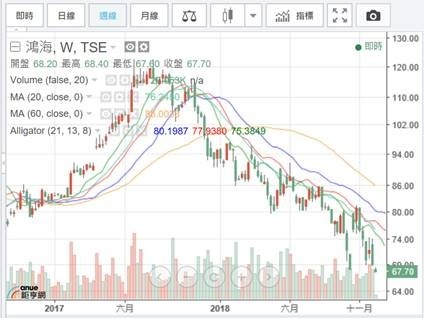

就如同這幾年以來,常被關注的台灣鴻海公司股價一樣;在 2017 年中某個投資機構資深分析群認為,它的未來至少有目前 2 倍淨值的價格。依照目前該公司資產負債表,其每股淨值約為 83.03 元 / 股;2 倍以上的價格為 166.06 元 / 股以上。但是 2018 年 12 月 10 日,該公司的股價為 67.8 元 / 股,是遠低於每股淨值、也是遠低於 2017 年投資機構的預估。周邊不少投資機構、或是財金學者多在問,鴻海「真實價值」到底是多少?這除非投資銀行受到委託,其它同業準備併購這家公司,因此以「親自拜訪、實地訪查」方式去查帳,透視該公司資產與未來現金流量等價值。否則以重置成本去估算仍然會有盲點與缺口;因為即使新建公司,它的經營績效絕對無法與既有公司相比擬。灑鹽巴在空中差可擬?但是灑鹽巴還是跟下雪不一樣。而且重置成本會隨著物價的波動而時有不同。在經濟成長率大幅成長的階段中,重置成本一定上揚;但是經濟一旦成熟、物價下降、通貨緊縮,則重置成本可能也會下滑的。

對於財務金融專業人員而言,預測行情與預測股價並不困難;因為多是對於一個目標價,或是一個目標期間做出數據分析。它並非是動態與善變的,因為預測的人通常抓不到,未來不斷出籠的紛擾因素。但實際在市場操作的人,每天多在面對善變的股價;它們要從操作當中,獲取價差與股利收益,這就較難了。傳統財務理論是以「理性」(Ration) 為出發的預測,因此在最基本的假設上,每一個投資者多是「風險保守者」(Risk Averter);也就是財務理論美好假設,多數人是「低買高賣」,或是低價時買得多、高價時「賣的多、買的少」。但是在現實的世界當中,所有有價證券價格所顯現的情勢,多不是兌現理論、而是與理論完全違背;要不然為何爆大量是高檔信號?

但是依據心理學為基礎的投資理論,「行為財務學」就不是這樣詮釋的;這一派的學說認為,不會有人是「泰山崩於前、而面不改色的」。面對不同情勢,多頭趨勢、或是空頭趨勢;或是突然利多、突發利空之際,人對於風險的心態是會隨它而改變的。就跟「曾子殺人」的典故所說一樣,本來曾子就沒殺人;但是風聲鶴唳、眾口鑠金、最後可能不只被描述為殺人,可能還涉及分屍案?原本是風險保守者的人,會突然在最高價之際,用一種豁出去的心態去搶進股票、套牢了。也會在最低檔之際,以一種解脫的心態、將投資組合全部停損出場。行為財務學認為,隨著市場緊張情勢的變遷,投資者集體心態也是動態的。因此當目前科技類股價,與攸關股價情事趨勢突然轉變之後,投資機構多會重新審視、或是評估上市公司的「真實價值」。要釐清何謂真實價值還真不容易,「真實價值」當然就是,這家公司未來所有現金股利流量的折現。投資者不會以每股「重置成本」,去買這家公司的股票的。因為所有的資產多是為,創造未來現金流量而來。除非是想要進入人家董事會已面,入主這家公司;不然多是為了,該種股價的價差與現金股利。因此股利折現法,應該是最洽當的「真實價值」評估法。但是股利折現法需要假設,投資者持有股票是無限期的、跟上市公司纏綿到海枯石爛。

初級會計學,是將每一筆交易,以 (分錄),借方與貸方記帳;然後再記載到與當期有關的,營收,費用,收入,支出的各個子項目中,成為當期損益,這是流量,一段期間現金流的觀念。那如果是與 (債務),(資產) 及(股東權益) 有關的交易,就過帳到 (資產),(負債),(股東權益) 的各個子項目中成為 (平衡表)。(平衡表) 就是 (資產負債表),這個表是定量觀念;就是在報表的出刊當下,這一家公司的總資產有多少。中級會計學,就是將這幾個報表,包含(平衡表),營收,成本,收入,費用所組成的期間(損益表),及三大現金流量所編製成的(現金流量表)。裏面的每一個子項目,依照國際公認會計原則(IFRS),及六大基本會計原理。可以彈性運用的得與失,認真去多元方面討論,讓每一個子項目多充滿靈活;最後使得(三大報表) 的真實性達到最貼近實際狀況,不會有藍字倒閉的事情發生。財務報表分析,就是融合三大報表中的每一個子項目,全數交叉混合比對、或是互相以加,減,乘,除等關係處理之後得到。將財務報表與經營活動績效有關的指標。從財報分析區分為為幾大活動,設計的指標群,可以獲取更多的績效改善,或是透視再進步之處。由於財報多是間斷性數據,無法以微分或是積分處理,因此只能加減乘除,不然會計學的發展會更進步。充分理解上面這三個敘述,是進入財務報表分析,這個課程或是這個專業工作之前,最基本的觀念。有這樣觀念去進行,一家上市公司的財務分析,始能見到公司 * 真實價值 *。股價大於真實價值,就要準備賣出股票。反之,若低於真實價值,是可以準備買進時刻。

很多論文期刊的關鍵理論,要引發學習者的興趣,不是以艱深與華麗的方程式吸引初學者;需要以生活化的個案去吸引興趣。例如個體經濟學的聯合壟斷、完全競爭、獨佔等產業競爭的完整型態。若先舉個高速公路幾家長途客運業者,價格競爭的哲學;是誰先降價?其它同業也必然跟進,不跟可能也不行;生意是會被搶走的。以此說明這個個案,就是「古諾型態」(Cournot Competition) 競爭;以價格為主的廝殺變數。這就會讓小孩子在學習個體經濟學時,不會陷入光是畫圖說明、臨表不知所云。人要把所學的理論融入生活,生活就是在品嘗理論的實踐。個體經濟學相當實用,一家企業的 CEO 必然要理解,自家企業是處於哪一種,個體經濟的產業競爭型態中;否則所有市場競爭策略多會事倍功半。投資股票也一樣,是寡占競爭的產業本益比較高;而完全競爭產業的上市公司股價本益比較低。投資股票的價值觀與理念因人而異,有些投資者喜歡小型股、有些喜歡流動性高的藍籌股。有甚麼樣的價值觀,就有什麼樣的投資策略;思想邏輯一定照亮在投資績效上面。這就跟教導子女一樣,我們唸他們的缺點;其實就是長期以來,我們父母賜給他們的淺移默化;修理他們等於修理自己喔!

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇

#營收創高股