【邱志昌專欄】Fed貨幣政策將轉彎?!

首席經濟學家 邱志昌 博士

壹、前言

除非出現第二回合的貿易戰、或是科技戰爭;2019 年最慘的全球 GDP 成長率,可能就出現在 2018 年第二季。如果根據一般國際投資銀行估計,數據約在 1% 與 2.25% 之間。為什麼會有如此大的離散率?因為川普大還不斷在全球耍大刀,比關雲長還風光。如果與 2019 年第一季相比,那肯定傻眼了、2017 年 GDP 成長率 3.2%。這數據對於投資股票的人,多算是過去了:只有弱式效率市場的投資者,用這些數據投資股票。未來各季的 GDP 成長率才要緊。

貳、科技與經濟越進步?用知識過生活!

6 月開始,台灣上市櫃公司股東會一大堆,投資者會專門撥時間去跑股東會?鴻海在土城的股東會,擠到人山人海。選民、股民、還有幾十台攝影機:總統初選與集團董事長一起選?不知道是否會使土城當天大塞車。在台灣的歷史上,大概只有負責人選過議長或是市長。沒有全球第一代工廠負責人,董事長、中華民國總統一起選的?自從高雄被炒翻天之後,每晚多很怕看國內電視新聞;真不知道是否要教小孩子,電視盒中自有大權力?還是叫他念好數學英文!看透電視新聞?好像台灣新聞台每天只有「選總統連續劇」?而且只有選總統議題是議題,其它公共議題多不是很新鮮;除了社會事件外,講的話多是那一套,誰的民調高;台灣近期大概只有選總統,是最好跑的新聞;只要上臉書、推特抓抓信息。

為什麼要學好英文?問問年輕人,現在哪裡有為 Interview,親身跑到矽谷或是英國、新加坡的;多透過遠距視頻簡報。看幾次順眼再說,溝通語言當然是英文。跨國企業有用台語、或母語、客家語溝通的?為什麼要學好數學?因為 5G 與 AI 的戰爭,其實多是數學功力比畫戰爭;所有理論、沒有數學持續發展就沒有艱深理論。這更不用說去領股東會紀念品:這些東西看起來有些一定是,放在儲藏室很久不用的。汗流到浹背、到處以股東大人身分去擠?6 月股民忙這些事;最好拿到最先進常用的日用品,例如最先進的手機?

第二季美國 GDP 成長率之所以不佳,是因為資本支出不佳,就是廠商對機器設備、人力雇用不增反減;有裁員的、停產的,因此相關數據不佳。這當然會影響到下一季營收、或下年度生產力;生產力下降,產品銷售減少、營收減少、獲利下降;用財務語言表達,就是未來營業現金流量下降。要參加今年配息的股東,需要留意這家公司現在狀況,及未來會增產與否;否則拿取現金股利,等於吃掉價差。雖然是落實一年股利可多次分派,但是公司生產競爭力,會決定投資者是否願意長期持有,或是短期試試就放手。競爭力未必來自於新技術,新合約、擴大產能皆是;餅是否做大?單位利潤是否增加?

叁、Fed 如何翻轉資本貨幣市場多空?

對於實體經濟最迅速、強有力的推動,是貨幣空鬆政策。但很不巧,美國聯準會現在與未,來多處在升息循環中;是會有偶爾調降利率的政策想法,但是是否能穩住這種低成長、撐高成長率還是個問題。在逆向中突然來個正向策略,是有出奇不意的效果;但強度與持續力道多久?第一次的突然寬鬆可能還是麻痺麻痺、會被視為偶一為之,第二次再度來一次正向,那就不一樣了。要拉高美國經濟成長率,美國需要降息、或停止收縮,最好是突然大降息 0.5% 以上;或是一系列策略。鮑爾會不會這樣做?現在是最好時機,沒人看好之際;就是政策預期效果奇襲最佳之時。2019 年美國各季成長率要如何排列?1.3%、1.0%、1.1%、1.5%?第二季有 1% 表現已經不錯,別忘 2018 年第二季是歷史最強的 4.2%,2018 年第三季是 3.4%,第四季是 1.9%;去年全年是 2.9%,第四季市房市衰退。2019 年第四季成長率反轉點

以 Fed 所操作的貨幣政策類別,2019 年要維持 1.5% 以上的 GDP 成長率,貨幣政策須:不升息、停止收縮,中性偏寬。美國企業習慣創業、火裡來水裡去、是需要充沛資金。但是要將 GDP 成長率拉高到 1.5% 以上,是需要降息、偏向鴿派的貨幣政策;釋放一些資金,以免公債殖利率一直在「倒掛」。公債是有到期日的,因此結構較為多期;目前債券市場最夯話題是殖利率倒掛,二年期的殖利率 1.4% 低於 10 年期 2.3%。短期資金吃緊、長期資金寬鬆;短期經濟發展還好、長期則不怎樣?這樣的情況如果持續下去,無意表示景氣趨緩。

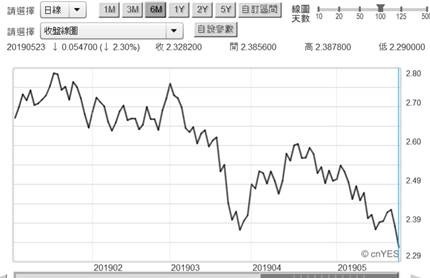

由上圖檢視低年期債券,越是短期債券,價格越高、殖利率越低:看來目前公債市場市熱鬧非凡,短期的景氣沒看好、資金沒需求?這時要注意的是 10 年期公債殖利率,可能已經觸底定錨,尤其是跌到 2.29% 或是接近 2% 以下時?不再度往下降了?這時股市空頭最好每天盯盤。由月線圖去檢視,美國公債最貴的時間點是 2012 年的 7 月 1 日歐洲主權債務危機、與美債本身將要失去三 A 等級時,10 年期公債殖利率 1.65%;從此之後沒破過 1.65%;當時是幾氣最頹廢時。

肆、結論:獨大的美元貨幣政策轉彎速度要慢!

投資機構可以這樣規劃;如果貿易經濟情勢會越來越慘,公債殖利率的倒掛應該成為常態,而且時時可見。若 10 年期美債殖利率能夠跌到 1.65%,股市也一定是哀鴻遍野、慘不忍睹;這在當今的科技產業為主流的股市、恐怕不太容易。目前對債市多頭最有風險的是,殖利率急速探底後突然彈升;這時空頭會一片慌亂。不管趨勢如果變化,空頭要留意不要被 Fed 的動作嚇到;未來一個月不管中美貿易是否有協議,選個黃道吉日突然降息寬鬆,是一個政府宣示支持資本市場最不錯的選擇。但是因為美元貨幣政策,影響力太大;要轉彎會放緩速度;大轉彎是相當危險。鮑爾與川普多要知道,美元是面對全球資本貨幣市場,牽一髮動全身,最好是突然小幅度降息,先嚇跑短線空頭,再來咬住中期寬鬆。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何股市、個股絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇