台灣銀行家

撰文:傅清源(臺灣理財顧問認證協會秘書長)

ETF 發明不過短短 27 年,近 10 年來,這個基金的小老弟卻呈輾壓式成長,大受投資人歡迎,台灣引進後也創下多項紀錄,但同時也應正視其疑慮與挑戰。

ETF 全名為指數股票型基金(Exchanged Traded Funds)。作為一種方便的指數化投資和資產配置工具,由於採用被動式管理,有風險分散、投資組合透明、管理費用低、交易便利、資金效率高、進入門檻低等特點,同時兼具封閉式基金和開放式基金的特性,被譽為「20 世紀最重要的金融創新產品」。

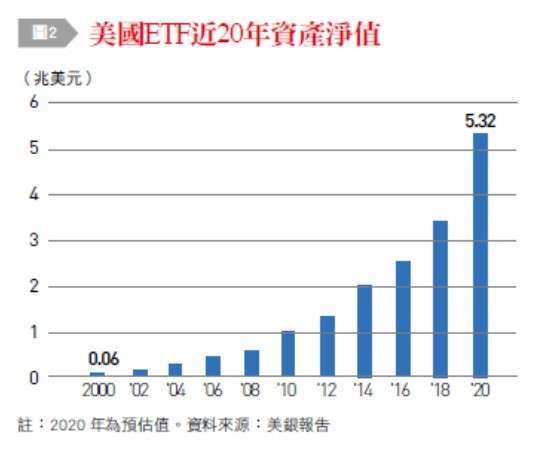

自 1993 年全球第一檔由道富資產管理所發行,追蹤 S&P500 的 SPDR 問世以來,由於大受投資人歡迎,除了各種股票指數的 ETF 發展迅速外,更開枝散葉,其他多種資產也紛紛推出各種相應的產品〔圖 1〕。據 2019 年底美國銀行(Bank of America)的分析,ETF 持有的全球資產已膨脹至創紀錄的 6 兆美元,不到 4 年即跳升逾倍。其中,美國仍是最大市場:美國 ETF 資產規模從 10 年前的 7,700 億美元,以逾 20% 的年增率迅速成長,目前市場整體規模已站上 4.3 兆美元。美銀預測,若按此速度發展,2020 年底,美國 ETF 的資產管理規模可能上看 5.3 兆美元,到 2030 年將達到 50 兆美元〔圖 2〕。

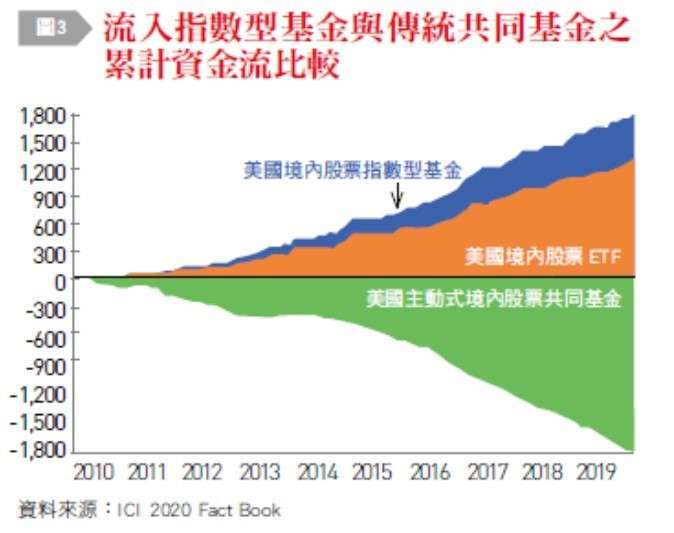

作為對照組,主動式管理的傳統共同基金,近 10 年來的規模成長不增反減,投資人的資金大量從主動式共同基金中流出,轉而流入到 ETF 與指數型基金(Index Fund)等被動式投資產品。以美國為例,從 2010 至 2019 年,ETF 產品共流入約 1.3 兆美元,主動型基金則是流失約 1.8 兆美元〔圖 3〕。

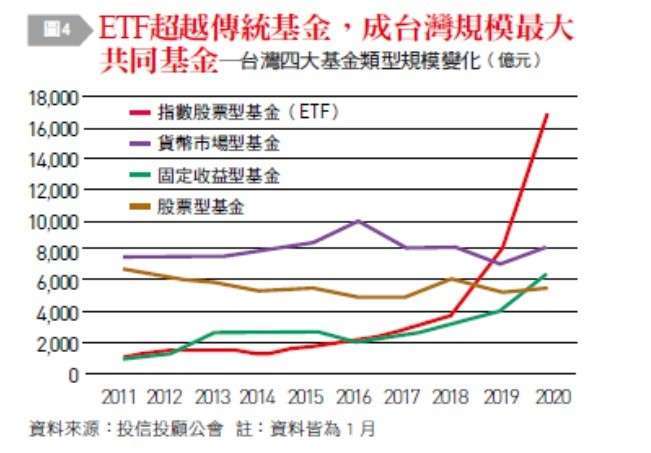

創新常在災難後發生。如同全球第一檔 ETF 是因應 1987 年黑色星期一股災後而生,台灣第一檔 ETF 在諸多機構通力合作排除萬難下,也在 2003 年台灣正值 SARS 時誕生。台灣雖然是繼香港、日本、新加坡和南韓之後,亞洲第 5 個發行 ETF 的國家,但後發卻先至:自 2017 年以來,台灣 ETF 規模大幅成長 538%,截至 2020 年 6 月,已達 1.7 兆元新台幣,ETF 受益人數則從 35.8 萬人成長至 137 萬人,成長 284%,對比股票活躍投資人約 250 萬,也就是每 2 個股票交易人中,就有 1 個投資 ETF。此外,ETF 發行公司家數也從 6 家,大幅增加至 15 家。其中 ETF 規模占共同基金比重高達 41%,傲視全球(美國 ETF 市場規模占比約 19%),此外債券 ETF 規模,自 2017 年底 377 億元成長至 1.2 兆元以上,躍居亞洲規模最大,僅次於美國市場〔圖 4〕。

ETF 為何在台灣紅得這麼快?至少有 3 個原因:一方面,台灣最喜主動投資,自行管理,以戰後嬰兒潮及 X 世代前段班為代表的人口團塊,已逐漸退休或老化。這些經歷「全民瘋股」熱,最活躍的投資人,由於生命週期的改變,投資觀念也出現轉變。伴隨著全球高齡化、少子化的趨勢,現在投資重點,已從追求高絕對報酬,轉向著重永續經營。再者,歷經 2008 年金融危機的衝擊後,許多金融消費者也漸漸體悟,即使將資金交給專業人員管理,但由於市場變幻莫測,永遠沒有人能正確預測並打敗大盤,因此與其交給人管理,不如採取被動投資,反而是比較穩健的方式。

對於年輕世代而言,由於資金有限,自己投資很難做到風險分散,同時許多金融商品有一定進入門檻,交易成本也高,ETF 恰好有低進入門檻、風險分散與手續和管理費用低等特色,對年輕人而言相當具吸引力。此外,長期低利時代來臨,由於利差(margin)空間縮小,主動管理方式,為了僅僅增加 1% 的獲利,可能要冒的風險與投資壓力,較過去往往倍增。因此在成本效益上,ETF 提供一個相當平衡的投資方式。

不少人對 ETF 會有一些疑慮,例如:「ETF 還沒有經過嚴格的測試」、「ETF 將加劇市場混亂」、「當 ETF 投資者同時急於退出時,會有危機」等。其實根據國外的實證研究,並非如此。近期最好的壓力測試,是這次的武漢肺炎疫情。根據彭博(Bloomberg)的資料,在 2020 年 2 月下旬,標準普爾 500 指數在 7 個交易日中下跌近 13%,刷新有史以來最大跌幅記錄的同時,股票指數 ETF 的交易量大增,甚至超過平常交易量的 2 倍。但觀察其交易內容,絕大多數是 ETF 次級市場的買賣,僅有 3% 涉及初級市場的股票贖回;債券 ETF 情況亦類似。因此 ETF 流動性與助長助跌的疑慮,看起來還比其他金融工具低。

但並不是說 ETF 是一種完美的投資商品。事實上,ETF 的挑戰在於,隨著發展日趨多元,衍生出許多例如槓桿、反向、主動式打敗大盤(smart beta)等較高風險的 ETF;以及像共同基金一樣,誕生許多令人眼花撩亂的「主題式」ETF。這些 ETF 慢慢地背離了當時誕生的初衷,與共同基金、衍生性商品的界線變得模糊。若以電影分級來比喻各種 ETF 的風險屬性,追蹤台股的 ETF 算是普遍級,風險較單純;連結海外股票或債券的 ETF 屬於保護級,最好對國際情勢、跨市場交易及國際匯利率風險有所認知再入手,期貨、槓桿反向 ETF 更不用說,是限制級,屬於短線進出的投資工具(例如先前原油正 2ETF 進行投機式投資衍生之爭議)。

「指數股票型基金(ETF)之父」約翰˙柏格(John C. Bogle)創辦的先鋒(Vanguard)集團,以指數型投資為主,是全球資產規模最大的基金公司。柏格創辦的公司是全球最大 ETF 發行商之一,但他本人卻是有名的反對 ETF 論者(他在任時,Vanguard 並無發行任何 ETF)。他擔心,越來越多的投資者使用 ETF,但卻有許多人將 ETF 當作是短期交易的工具,已經變成投機工具,他認為是對指數投資的一種誤用。

伯格的諍言提醒我們,台灣在積極發展 ETF 的同時,對於商品型態的把關,業者行銷話術的把關,以及投資人教育,必須多管齊下,方能減少金融消費爭議的發生,取得業者與投資人雙贏。讓台灣創紀錄的同時,建立良好的 ETF 文化,使它成為跨世代共榮的穩健投資工具。

來源:《台灣銀行家》 2020 年 09 月

更多精彩內容請至 《台灣銀行家》

下一篇