【投資熱搜解讀】擔心泡沫化?資產配置這樣做

鉅亨網新聞中心

讀完本篇,您將了解

1、資產泡沫化?還是投資人再一次的杞人憂天?

2、2021 年風險及機會並存的環境,怎麼做投資選擇?

「市場泡沫化的聲浪再起?根據鉅亨網站內流量統計,2021 年 1 月份新聞排行前 100 則新聞中,出現關於泡沫化的比例高達 17 則 (註 1),似乎在農曆年前,投資人對於泡沫化的疑慮逐漸提升。到底,這次是真的狼來了?還是投資人再一次的杞人憂天?」

彷彿回應投資人的擔憂,近期市場對於復甦樂觀及通膨快速飆升的預期,推升美國十年期公債殖利率已至 1.56% (註 2),導致去年領漲的大型科技股面臨修正壓力,價格激烈波動下,市場是否泡沫化的疑慮也再次升高。

其實,市場對於泡沫的擔憂也並非空穴來風,去年湧入大批散戶投資人令市場投機行為大增,今年以來,作為投機性資產代表的比特幣一度逼近 6 萬美元,而日前美國 Reddit 社群媒體號召押注低價股的狂熱行為,更令許多專家都發出警示,就連美國財政部長葉倫(Janet Yellen)近日也表示「某些金融市場可能出現過熱的投機現象」。也讓許多投資人開始思考,這場始於全球央行推出的資金派對,是否還能持續?

別因抓機會而忽視風險 多元資產穩固核心配置

從宏觀角度來看,世界各國施打疫苗穩定進行,加上各國貨幣寬鬆及財政刺激持續下,全球經濟可望加速回到正軌,國際貨幣基金(IMF)更將今年全球 GDP 成長預估值從原先的 5.2%上調至 5.5%(註 3),在基本面強勁及資金面無虞下,泡沫化的擔憂極有可能是虛驚一場。但在全球主要股、債市位階已高以及投機氣氛濃厚下,風險確實逐漸升高。任何風吹草動都有可能引發資產價格大幅波動。

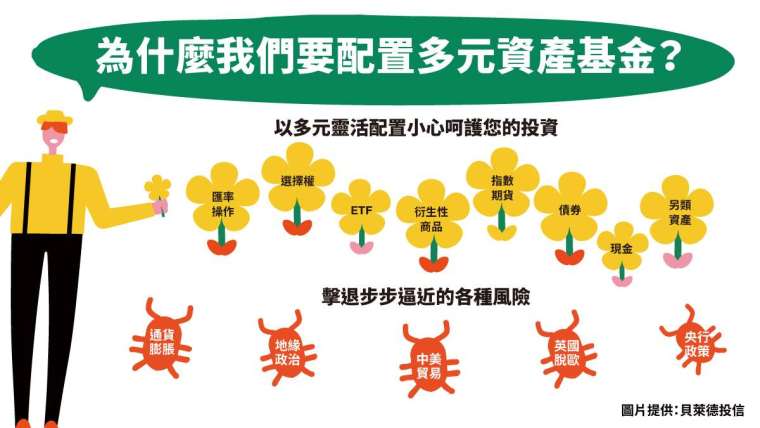

因此,在面對 2021 年風險及機會並存的環境,若過度追求報酬重押單一產業或類股,很有可能得不償失。尤其經過市場第一季的震撼教育,投資人應重新檢視手中資產配置,若是整天提心吊膽,就可能是承受了太大的風險,不如在核心資產中,選擇廣納股票、債券、ETF、另類投資…… 等各類資產的多元投資組合,不僅有機會掌握景氣復甦的契機,更能有效抵禦市場的突發風險。

然而面對眾多的多元資產基金,到底該怎麼選擇?近期火熱的 ESG 投資概念就是一個很好的方法。

打破傳統思維 ESG 讓多元資產如虎添翼

過往評估企業是否值得持有,通常是根據市佔率、股利率、獲利穩定度等傳統財務指標來判斷,但財務數字通常反映的是企業當下的競爭力。而 ESG 數據則通常被歸類為「非會計」資訊,例如:企業對氣候變遷風險承受度、員工及顧客滿意度、公司治理是否健全…… 等,傳統上未揭露於財務報告,卻有可能影響企業長期經營潛力,進而對估值 (value) 產生重要影響的組成因素。

舉例來說,若兩家具有類似財務指標的公司,在傳統分析上可能很難判斷優劣,若再加上 ESG 分析,就有可能挖掘出具有長期增長潛力的公司。

因此,挑選一檔符合 ESG 投資概念的多元資產基金,有望讓投資組合如虎添翼、長期持有。

貝萊德 ESG 社會責任多元資產基金 (原名「貝萊德社會責任多元資產基金」) (基金之配息來源可能為本金),就是這樣的選擇!將 ESG 策略融入投資流程,更是台灣多元資產同類型裡第一檔 ESG 概念基金 (註 4)。結合大數據選股與經理人判斷,以多元選股追求資產成長;債券部分則配置高評級債券做為緩衝,有效抵禦市場震盪;再加上另類投資以分散風險。

數字會說話,本基金與同類型基金相比,在中長期四分位排行位居前茅。更重要的是成立至今,經歷歐債危機、英國脫歐、中美貿易戰、新冠疫情等市場危機的考驗,基金淨值長期趨勢向上。(註 5)

泡沫化或許只是虛驚一場,但面對風險逐漸升溫的市場環境,貝萊德 ESG 社會責任多元資產基金 (原名「貝萊德社會責任多元資產基金」) (基金之配息來源可能為本金),有助打造攻守兼備的核心配置,靈活應對市場變化。

鉅亨精選基金:

全球最大資產管理公司 - 貝萊德,呼籲資金將重分配,進而擁抱永續性資產 (註 6)

2020 年貝萊德呼籲全球投資人「在氣候變遷衝擊下,世界正面臨結構性轉變。資金將進行大規模重分配,進而擁抱永續性資產」。隨著全球疫情爆發,部分人士認為這場危機將轉移氣候變遷問題的關注度。但事實恰恰相反,2020 年前 11 個月,全球永續性資產相關的共同基金和 ETF 規模達 2,880 億美元,相較 2019 年全年成長 96%(註 7)。資金重分配的速度比預期來得更快。

這股趨勢也創造了前所未有的投資機會,貝萊德走在轉型最前端,將永續發展融入投資流程,納入 100% ESG 因子,協助投資人打造更具韌性的投資組合,以獲取更佳的長期風險調整後報酬。

(註 1) 資料來源:鉅亨網,排除台股新聞,資料區間:2021 年 1 月。

(註 2) 資料來源:貝萊德,Refinitiv Datastream;2021 年 3 月 2 日

(註 3) 資料來源:IMF 經濟展望報告;2021 年 1 月 20 日

(註 4) 從投資流程到基金名稱都導入 ESG 概念的多元資產基金。

(註 5) 資料截至 2021 年 2 月 28 日,該類股成立日為 2010 年 4 月 16 日。投資涉及風險,基金過去績效不代表其未來表現,亦不保證基金最低投資收益。

(註 6) 資料來源:貝萊德,晨星

(註 7) 資料來源:西姆芬德、Broadridge、GBI。數據截至 2020 年 11 月。不包括封閉式基金及組合式基金 (Fund of Funds; FoF); 包括貨幣市場基金。

貝萊德證券投資信託股份有限公司獨立經營管理。臺北市信義區松仁路 100 號 28 樓,電話:0223261600。本文所載之任何意見,反映本公司資料製作當時情況之判斷,可能因其後的市場變化而調整。投資人不應視為投資決策依據或投資建議。基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效,基金投資風險請詳閱基金公開說明書或投資人須知。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中。投資人可至公開資訊觀測站 (http://mops.twse.com.tw) 或境外基金資訊觀測站 (http://www.fundclear.com.tw) 中查詢。投資新興市場可能比投資已開發國家有較大的價格波動及流動性較低的風險;其他風險可能包含必須承受較大的政治或經濟不穩定、匯率波動、不同法規結構及會計體系間的差異、因國家政策而限制機會及承受較大投資成本的風險。當該基金投資地區包含中國大陸及香港,投資人須留意中國市場之特定政治、經濟與市場等投資風險。依金管會規定,目前直接投資大陸證券市場之有價證券以掛牌上市有價證券及銀行間債券市場為限且不得超過境外基金資產淨值之 20%。(穩定)配息股份,基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部分,可能導致原始投資金額減損;且基金進行配息前未先扣除應負擔之相關費用。在未扣除費用之下支付股息,可產生更多可分配的收入。然而,從本金支付的股息可能等於投資人獲得部分原始投資金額回報或資本收益。所有支付股息均會導致股份於除息日的每股資產淨值立即減少。有關基金由本金支付配息之配息組成項目表已揭露於貝萊德網站,投資人可至 https://www.blackrock.com/tw 查詢。收益分配金額由經理公司或基金董事決定,並預計定期檢視收益分配水準。惟如經理公司或基金董事認為有必要(如市況變化足以對相關基金造成影響等)則可隨時修正收益分配金額,故每次分配之金額並非一定相同。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。© 2021 BlackRock, Inc. 版權所有。任何其他商標均屬其各自之所有人。MKTGH0321A/S-1561380。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇