金虎年如何布局?專家不藏私 傳授致勝心法

Pepperstone

全球通膨升溫、美國聯準會 (Fed) 政策動向等兩大議題,今年持續影響投資市場走勢,此環境之下,該如何布局?專家認為,今年價值股表現將優於成長股,建議可關注金融、能源等循環股;美元則依然強勢,仍處於上升態勢;而通膨對於黃金是雙面刃,黃金雖能抗通膨,但須留意一旦通膨失控,美債殖利率因而大幅揚升,將不利於黃金表現。

去年投資市場大好,不少人荷包賺得滿滿,展望金虎年到來,股市能否續航?高通膨下,黃金是否迎來盛世?美元是否仍持續強勁?這些均是許多投資人關切之焦點,也因此,鉅亨網日前舉辦免費線上直播講座,特別邀請 Pepperstone (https://bit.ly/3qFB4Bt ) 研究策略師 Jerry Chen,剖析今年市場展望及投資策略,為投資人提供良策。

通膨對於黃金是兩面刃

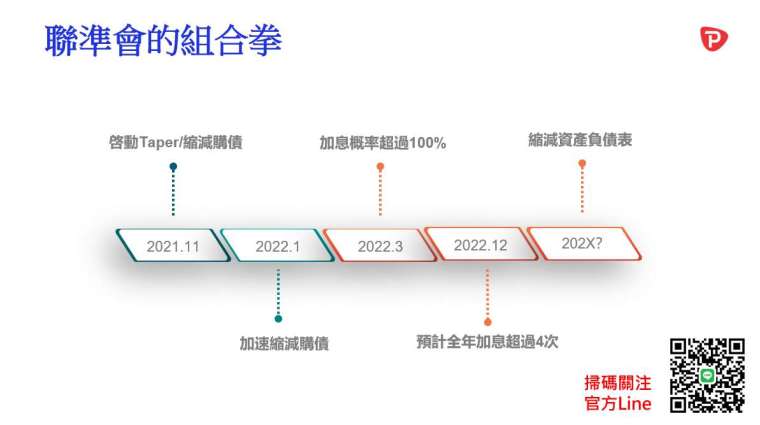

新冠肺炎疫情使然,全球央行拼命大灑錢,然而隨著通膨升溫,今年許多央行已決定採取貨幣縮緊政策,Fed 更表態將進行升息。Jerry 指出,預估 Fed 最快 3 月升息,今年升息次數恐將逾 4 次,甚至不排除縮表,Fed 這套組合拳已讓市場開始提前反應,近期美股三大指數大幅修正便是如此。

Fed 組合拳的推出,主要是通膨高居不下,Jerry 表示,根據彭博統計,自 1960 年代至今,當通膨升至 7% 或以上,10 年期美債收益率約為 6%~7%,甚至高達兩位數;如今,美國通膨已飆升至 7% 左右,美債收益率卻偏低,僅為 1.8%。故通膨持續升溫之下,Fed 若加快緊縮政策、升息腳步,美債利率恐將向上攀升。

對於黃金而言,通膨屬於兩面刃,並非全然是利多因素。Jerry 分析,一方面,黃金具有保值特性,通膨當道之下,確有抗通膨之效,吸引投資人買進;另一方面,黃金是零收益率、沒有現金流的商品,一旦通膨失控,嚴重影響到經濟活動及社會穩定,迫使 Fed 採取激烈手段解決高通膨情況,導致美債收益率大幅走揚,將不利於黃金表現。

黃金布局留意利率走勢

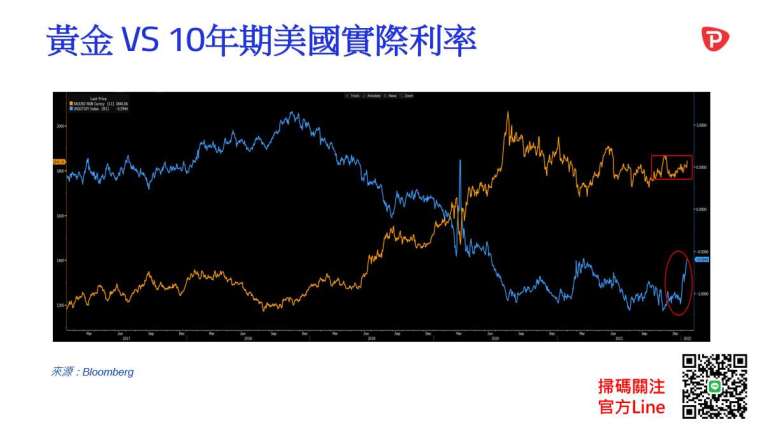

儘管近期升息態勢升溫,黃金表現依然維穩,此點可從黃金與實際利率關係,或是黃金隱含波動率觀察得知。Jerry 指出,彭博資料顯示,黃金與 10 年期美債實際利率 (扣掉通膨因素) 呈現負相關,不過近來美國升息預期升溫,美債實際利率大幅跳升,金價反而沒有重挫,甚至上週還強漲。

他認為,黃金與美債實際利率呈現同步關係,主要是黃金投資人不認為 Fed 會採取激進升息手段,讓金價相對保持穩定走勢。若是未來 Fed 升息步伐不如預期的快或激進,黃金有可能強勢上漲。因此,黃金布局必須密切關注利率走勢。

再者,黃金隱含波動率亦可做為黃金未來走勢的判斷,隱含波動率負值,市場看空;反之,正值則看漲。目前黃金隱含波動率雖為負值,但數值是過去 5 年均值一倍標準差,換言之,市場並非強烈看空黃金。這亦可說明,為何近期升息聲浪高漲之下,黃金表現仍處於平穩狀態,甚至震盪中上行的原因。

不過,Jerry 也提醒,拉長週期來看,一旦 Fed 今年開始升息、縮表,黃金仍將處於不利行情之中。建議可以關注 1750~1835 區間,往上突破 1835 美元,將迎來多頭趨勢;往下跌破 1750 價位,則將進入修正態勢。

黃金投資小撇步

Jerry 也提供兩種黃金操作策略,首先是短線投資方面,可以根據不同時區的黃金波動幅度,設定停損停利點,例如歐美交易時段,黃金波動幅度大,停損停利點設定較寬廣;亞洲時段,波動幅度較小,停損停利點可以設定較窄。根據不同時區的波幅,調整停損停利點及倉位的設定,將有助於風險管控。並建議可透過實際歷史波動數據或技術指標,如 ATR 指標、布林帶指標等,均可協助了解金市波動情況。

二是多元化投資黃金:除了美元計價的黃金之外,亦可布局以歐元或日圓計價的黃金投資,以去年為例,美元計價的黃金下跌約 3%,歐元及日圓計價的黃金卻是獲利 3%~7%。主要是歐元及日圓去年走勢慘淡,若能以最弱勢的貨幣,買漲勢較強的資產,可以放大整體收益率。

價值股優於成長股

2021 年美股三大指數表現亮麗,不過,隨著 Fed 採取貨幣緊縮政策,科技股漲幅已不大如前,以那斯達克指數為例,2020 年漲幅逾 40%,2021 年漲幅回落到約 20%。展望今年,Jerry 認為,在美國家庭儲蓄及企業現金流充裕之下,對於未來美股表現具有提振作用。值得注意的是,美股過度集中於前幾大權值股,增加美股風險,一旦蘋果、亞馬遜、谷歌等龍頭股波動劇烈或下挫,恐讓美股向下修正。

至於升息是否會讓美股大幅重挫?Jerry 認為,是短空長多。他指出,根據 Fed 上次 (2015-2019) 升息及縮表經驗來看,以標普 500 指數為例,仍保持平穩成長,爾後更頻創新高。所以,預期階段總是市場波動最大的時候,因為貨幣政策緊縮之前,不確定性讓市場產生恐慌心理,一旦政策塵埃落定,貨幣政策對於股市影響將退居次位,焦點反而會移轉到經濟循環、外部環境、企業強勁獲利等基本面,將成為股市表現的主導因素。

如何選股呢?他建議,升息循環中,可以關注循環股,例如金融、能源、工業、原材料等類股;若是想要多元佈局者,可以考慮再納入具前瞻性的科技股,例如半導體產業,在未來科技創新升級中,不管元宇宙、新能源汽車、消費電子層面來看,潛在商機龐大,因此,可以步局相關龍頭科技股。

升息驅動下 美元持續走強

外匯市場中,美元去年可說是一枝獨秀,兌多種主要貨幣,美元表現強勢,僅有兌加幣、人民幣、新台幣,美元方呈現走弱格局。展望今年,根據歷史經驗顯示,1994 年、1999 年、2004 年、2015 年等 4 次升息循環中,升息開始之前的 150 天內,美元指數均處於上升趨勢,首次升息之後,美元指數才震盪下行。

Jerry 說明,美元指數表現跟美股一樣,升息之前,Fed 的貨幣政策對於市場影響往往較大,匯市波動程度也大,但升息後,匯市波動會恢復到常態化,貨幣政策並非是最重要的影響因素。由於預期 Fed 今年 3 月升息,故預計 1 月中旬至 3 月,美元表現可期。

由於全球各央行升息節奏有快慢,幅度大小也不同,將造成全球資金流動,而影響到匯市表現。舉例來說,若美國升息腳步加快,幅度也大,資金就會往美國流動,帶動美元走強。目前全球央行中,預期 Fed 升息 4 次、英國及加拿大逾 4 次、紐西蘭 6 次,這些央行態度偏鷹派,將吸引國際資金流入,推升匯市走強;反觀歐元區及日本,是最為鴿派的央行,故在各央行政策差異之下,歐元及日圓今年仍將維持疲弱格局。

總體而言,無論股市、黃金、匯市,今年仍持續受到 Fed 升息、縮表的進程影響,Jerry 建議,投資布局之前,除了通膨之外,全球央行政策、地緣政治等因素,亦值得關注,同時也因市場波動劇烈,必須做好風險控管,才能讓資產穩健成長。

由於今年市場多變化,投資難度升溫,投資人更需要充分掌握市場資訊,該公司資深分析師會不定期發表金融市場展望及操作策略,可以做為投資人布局參考。同時,該公司身為全球最大的 MT4 經紀商之一,提供超過 90 種以上的金融工具,資產類別廣泛,且交易成本低、執行速度快,並受到全球重要監管機構 ASIC 和 FCA 的監管,讓客戶資金得以充分保全,已成為許多人選擇交易平台的首選。

<快速掌握 Pepperstone>

【Pepperstone】澳洲著名的線上經紀商,在客戶服務方面排名第一 https://anuetw.pse.is/3v3zpu

【Pepperstone 官方 LINE@】https://bit.ly/3FPKWwJ

【Pepperstone 官方 Youtybe 頻道】https://anuetw.pse.is/3y9sh8

<延伸閱讀>

- 北祥科服押聯盟模式 AI落地加速

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美股周一休市 長假前賣壓浮現 本周聚焦Fed會議紀要

- 日本大選後市場翻盤?高盛:日元走強押注告別超低利率、關鍵看日本央行

- 本週操盤筆記:美日GDP、通膨數據與聯準會會議紀要

- 橋水基金最新持倉曝!大舉加碼「這些股票」、達利歐揭2025年真正獲利關鍵

- 講座

- 公告

上一篇

下一篇