升息近了!金融存股族該續抱還是逢高獲利入袋?

陳威良分析師(永誠國際投顧)

金融股受惠即將開啟的升息趨勢,又有高股息殖利率題材加持,但偏偏近期股價拉回修正,長期持有金融股的存股族,可安心續抱還是應該逢高減碼呢?

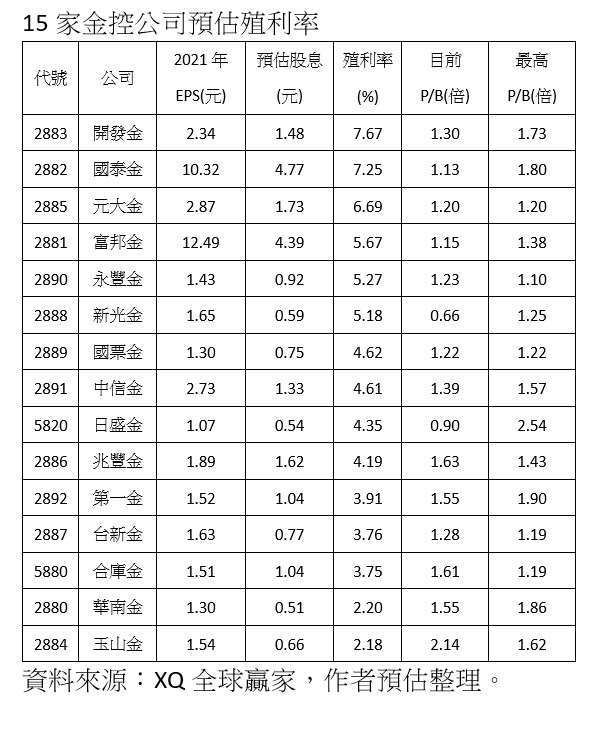

15 家金控公司的 2021 年自結稅後淨利高達 5806 億元,創下歷年新高,較 2020 年增加 53.2%。以最近 3 年金控股息配發率約 50% 計算,2022 年現金股息可望上看 2900 億元,也締造歷史新高紀錄,預估平均殖利率達 5%,較往年提升。

隨著金融股的股價漲抵歷史相對高檔區,要不要將一部分價差獲利入袋?可先回顧金融股在歷年升息周期的股價表現。以最近四次升息循環來看,金融股並非隨著利率提高,股價就持續上漲;相反地,往往因為預期心理發酵,股價在升息之前已提早反映利多,等到正式進入升息周期,反而對利多逐漸鈍化,股價甚至可能不漲反跌。

樹再高,也不會長到天上!再多的利多灌溉,也必須客觀回歸股票價值評斷,金融股的投資價值可從兩大指標來解答。首先,就「股息殖利率」而言,全體金控的平均殖利率約 5%,要找到真正「鍍金」的金控,應該合理要求殖利率至少高於平均,符合標準的只有開發金 (2883-TW)、國泰金 (2882-TW)、元大金 (2885-TW-TW)、富邦金 (2881-TW)、永豐金 (2890-TW) 和新光金 (2888-TW) 等 6 家。

當殖利率 > 6% 時,股價為便宜價;當殖利率 < 4% 時,股價為昂貴價。由此可知,目前預估殖利率超過 6% 的開發金、國泰金、元大金的評價相對便宜,除息前股價仍可望再加溫往上,也將決定今年金融股除息行情的熱度。

此外,金融股評價通常還會參考「股價淨值比 (P/B)」。比對金控公司歷年 P/B 的區間,能得知目前股價是否還有合理續漲空間。目前 P/B 和歷年最高值相比,還未高估或漲到滿足點的包括開發金、國泰金、富邦金、新光金、中信金、日盛金 (5820-TW)、第一金 (2892-TW)、華南金。

日盛金即將併入富邦金,因此略過不提。華南金 P/B 未高估,但因為獲利平平且殖利率偏低,評價不容易再提升。第一金去年獲利成長 17.4%,不算突出,預估殖利率略高於 4%,算及格邊緣,下檔還是有撐。可以留意新光金,P/B 僅有 0.66 倍,雖然論獲利爆發力,新光金比不上兩大壽險金控,主要差異是新光金的資本利得貢獻較少,反而是債息、股息收入占比高,股價在 12 年來的底部區,有機會穩中求進,是一檔仍被低估的金控股。

雖然升息利多發酵,不過因為去年金融股獲利基期很高,預估今年獲利成長有限甚至會衰退,因此如果除息前漲幅高,即使長期投資亦應逢高減碼,以部分價差利益取代股息,並耐心等待便宜價浮現再接回。

想了解更多財經資訊,請追蹤↓↓↓

股市全威陳威良 Line 粉絲園地帳號:@stock888

訂閱股市全威 YouTube 頻道站在巨人的肩膀上投資理財:https://reurl.cc/Kpv9l9

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險

- 解讀利率、匯率 揭金融市場劇烈震盪真相!

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇