後疫情時代-正視各國政府大舉債風險

台灣銀行家 2022-03-04 11:11

撰文:邱萬鈞

在世界經濟、貨幣和金融體系中發揮關鍵作用的已發展經濟體,其政府負債正經歷前所未有的成長。若再不加以控制,一旦發生主權違約,其後果將較發展中國家更不堪設想。

在過去幾十年中,主權違約(Sovereign Default)事件主要發生在新興市場和發展中經濟體,例如 1980 年代的中南美洲債務危機,或 1990 年代和 2000 年代初期的一連串新興市場危機。但這些事件由於對全球經濟造成動盪的程度及期間有限,發生的經濟體較小且常被視為邊陲,以致船過水無痕,並未引起學術界以及全球金融監理機構應有的注意。2010 年代上半,伴隨 2008 年美國次級房貸危機,產生歐元區非核心的國家一連串公共債務危機,則是一個警訊,顯示已開發國家對主權違約並無免疫能力。截至目前,在世界經濟、貨幣和金融體系中發揮關鍵作用的已發展經濟體,政府負債正經歷前所未有的成長。若再不加以控制,一旦發生主權違約,其後果將較發展中國家更不堪設想。

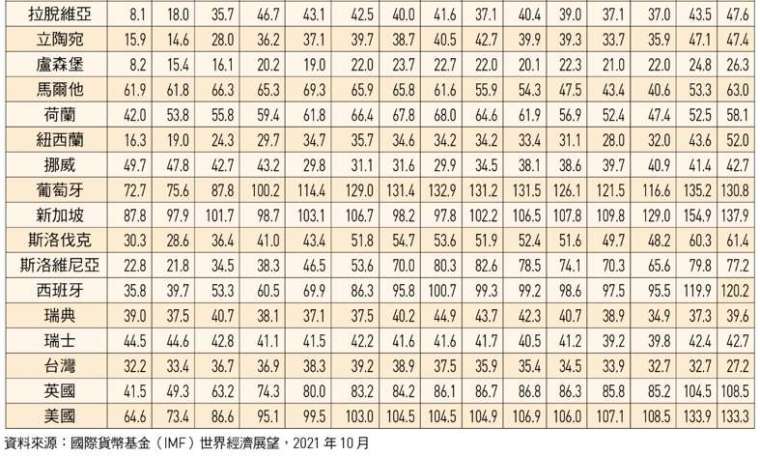

以中央政府債務占國民生產毛額(GDP)百分比來衡量政府財務槓桿,〔表 1〕顯示,全球政府債臺高築乃冰凍三尺,非一日之寒。根據國際貨幣基金(IMF)估計,2007 年至 2009 年全球金融危機、2010 至 2015 年歐洲金融危機,乃至 2020 及 2021 年 COVID-19 危機所衍生的擴張性財政政策,導致無論是已開發國家或者是開發中國家,政府債務槓桿飆升,僅歐元區和歐盟 2010 年代後期較之前其債務略微減少。一般而言,已開發國家由於立國時間較久,舉債較為容易,債務槓桿較高。

各國債臺高築 台灣逆勢下降

〔表 2〕顯現大多數國家在 2010 年代後半期兩次危機之間的空檔,並沒有適切的韜光養晦,修復財政平衡,為應對可能的下一輪衰退創造足夠的舉債空間。與全球和歐洲金融危機期間的高峰相比,到 2019 年,只有德國、冰島、愛爾蘭、馬爾他、挪威、瑞典、瑞士和荷蘭改善了債務比率,少數國家(例如德國和馬爾他)尚低於金融危機前的水準。歐洲以外的國家,僅以色列和台灣的表現相對較佳。

自 2020 年起,各國政府為挽救受疫情拖累的經濟,因應稅收大幅衰減,普遍以舉債來支應挽救經濟的大幅開銷,造成各國政府財政重大的挑戰。毫無意外地,大部分的國家 2020 年底舉債幅度均較 2019 年同期為高,扣除極端值國家像委內瑞拉(政府負債年上升 117%),全球政府債務平均年度增幅約為該國國民生產毛額的 12%,其幅度超越 2008 年至 2009 年金融海嘯所上升的平均 9%。

政府債務過高,將會增加主權違約的風險。比較 2019 年到 2021 年政府財務槓桿,美國上升 24.8%、歐元區 14.1%、英國 23%、日本 21%、加拿大 31%,連中國都增加 9.8%。在全球一片債臺高築中,台灣則逆勢下降 5.5%,在 2021 年底預期為 27%,而與科威特並列為全世界主要經濟體中極少數不增反減的國家,不僅跌幅為榜首,且負債比例遠低於亞洲鄰國,包括中國(66.8%)、日本(257%,居已開發國家榜首)、南韓(51.3%)以及新加坡(137.9%),表現亮眼。

憂歐元區國家重蹈金融危機覆轍

過去因為政府財政不良造成金融危機的國家,在這波舉債風潮中,也是屬於債務成長最快的一群。比較各國政府財務槓桿變化,也可看出各國回應疫情衝擊之經濟政策成效,以及各國財政紀律之品質。例如 2010 年南歐諸國因政府雇員退休福利豐厚,食眾生寡導致寅吃卯糧,歐元區經濟較佳國家不得不出手救援。目前根據政府財務槓桿由 2019 年起成長速度,該地區依序為希臘的 26%(2021 年底為 206%)、西班牙的 24.5%(120%)、賽普勒斯的 24%(118%)、義大利的 21%(156%)以及葡萄牙的 17%(134%)。債務增加速度不僅遠遠高於世界平均,以全球而言,亦屬於政府負債高成長的地區。這些歐元區國家勢必牽動整個歐洲巨大的經濟體,是否會重蹈金融危機覆轍,值得注意。

惟 2021 年後因經濟反彈成長,各國政府財務槓桿上升幅度可望縮小,但以政府負債絕對金額而言,都已逼近或刷新歷史紀錄。以美國而言,聯邦政府債務餘額截至 2021 年 12 月底累積達 28 兆 4,000 億美元,而此數目還不包括 2 兆美元的州及地方政府債務。美國聯邦政府財務槓桿比率已經超越 1946 年第二次世界大戰結束時的 119%,達 2021 年底的 133%。而此比率自 1950 年代到 1980 年代初長期維持在 35% 到 60% 之間。即使 2008 年金融海嘯之後,聯邦政府投入大量資金維持金融市場及不動產市場流動性,2012 年政府財務槓桿也「只有」約 100%。2008 年同時期,歐洲聯盟政府財務槓桿則為 86.4%,至 2021 年底已成長為 93.1%,政府負債總額 11 兆 8,000 億歐元(約合 13 兆 5,000 億美元)。

在歷史上,任何一個國家主權違約,即使是小國,也會大幅衝擊國際市場。過去墨西哥(1982 年)、俄羅斯(1998 年)、阿根廷(2001 年)以及歐洲諸國(2009 到 2010 年希臘、愛爾蘭、義大利、西班牙和葡萄牙所謂的歐豬五國)主權債務危機的殷鑑不遠。以近來美國政府債務議題為例,自 1960 年以來,美國國會 78 次通過永久提高或暫時延長限制調整債務上限,避免主權違約,但也造成極大的市場及政策不確定性。此外,因經濟重啟所造成嚴重的通貨膨脹,對美國聯邦儲備體系若要繼續實行擴張性金融政策有所掣肘,後續發展值得緊密觀察。

維持財政紀律 台灣信用評等表現亮眼

中央政府舉債是影響該國信用評等的重要因素。由於中央政府債務工具的利率,為金融市場基本借貸訂價的指標,因此主權信用評等的高低,則決定該國融資成本,對企業價值影響甚鉅。以標準普爾(Standard and Poor"s)信用評等而言,2021 年 12 月止全球只有 11 個國家享有最高等級 AAA 的信用評等,除了加拿大、澳大利亞及新加坡外,德國儼然已成歐洲的中心並兼經濟穩定成長的力量,其他均為歐洲寡民小國,例如盧森堡、荷蘭、挪威、瑞典、芬蘭、瑞士、列支敦士登以及丹麥,政府負債比率亦大多屬較低。美國的信用評等(AA+)雖稍次,但因經濟體甚大,而且發行的貨幣廣被接受為國際貿易與金融交易的媒介,使美元支付的國債(國庫券、國庫公債)甚至可當作外匯儲備,也給了美國財政部發債較大的彈性。台灣(AA 正向展望)在印亞太區域當中,屬於信用評等最佳的國家之一,尚優於區域最大的兩經濟體:中國與日本(兩者皆為 A+),再次顯示維持政府財政紀律的重要性。較高的國家主權信用,對提升外國法人機構投資興趣,降低本國企業融資成本,維持產業競爭力,有相當大的助益。

就跨國比較而言,美國政府債務槓桿,較經濟發展最接近的歐元區、英國及加拿大已高出一截。由於自 2021 年中起,美國國內通膨嚴重,聯邦儲備體系勢必升息因應,而聯邦政府財政支出加重,可能迫使增加舉債。另外,美國財政部發行的債券之利率為全球金融市場指標,影響各種資產的訂價甚大,且牽動匯率的變化以及國際貿易條件,值得投資人與政府相關單位緊密觀察。(本文作者為美國東北大學財務金融系教授)

來源:《台灣銀行家》3 月號

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇