《台灣銀行家》分析篇

台灣銀行家 2022-04-12 14:29

撰文:鍾佳濱、楊立俞

《經濟學人》:中國勢必檢視對台開戰成本 增強金融韌性成為備戰之要

烏俄戰爭開打以來,許多人都會聯想到台灣與中國。西方一連串對俄國的金融制裁,也造成盧布重貶,這也會促使中國重新檢視對台開戰的成本。台灣又該如何防患未然?

烏克蘭與俄羅斯之間的戰爭,提醒了同樣面臨地緣政治風險的台灣,必須強化國防實力與戰備能力,才能對抗來自大國的軍事威脅。然而,更值得注意的是,從俄羅斯侵略烏克蘭引發戰爭,之後演變成歐美民主國家陣線主導對俄國的金融制裁,說明了現代戰爭已經不侷限於陸海空上的武力攻防,更包含了以經濟、貨幣為攻擊目標的「金融戰」。面對這種非傳統形式的戰爭,台灣金融體系是否已經規劃戰略藍圖,做足萬全準備?

金融制裁、盧布貶值 俄國付出龐大代價

在戰爭爆發不久後,為了避免貨幣市場信心崩盤導致資金大舉出逃,烏克蘭央行宣布限制電子現金轉帳,而同樣有資金出走風險的俄羅斯也由其央行宣布「外幣提款上限 1 萬美元」、「禁止盧布兌換成外幣」、「緊急升息至 20%」等一系列暫行措施,以防止貨幣秩序失控。但即便如此,仍無法抵擋來自國際社會的制裁壓力,例如:歐洲央行(ECB)下令關閉俄羅斯聯邦儲蓄銀行(Sberbank)的歐洲子行、美國及歐盟多國凍結俄國境外資產,甚至連日本、韓國等亞洲國家也宣布停止與俄國央行進行交易。國際聯合發起制裁的結果,使得盧布兌美元匯率由開戰前(以 2 月 21 日為基準)的 78 盧布重貶至 120.3 盧布(3 月 10 日價格),跌幅 53%;相較之下,同期間烏克蘭荷林夫納(Ukrainian Hryvnia)僅跌約 5%。俄羅斯顯然在與歐美國家的金融戰上付出了龐大的代價。

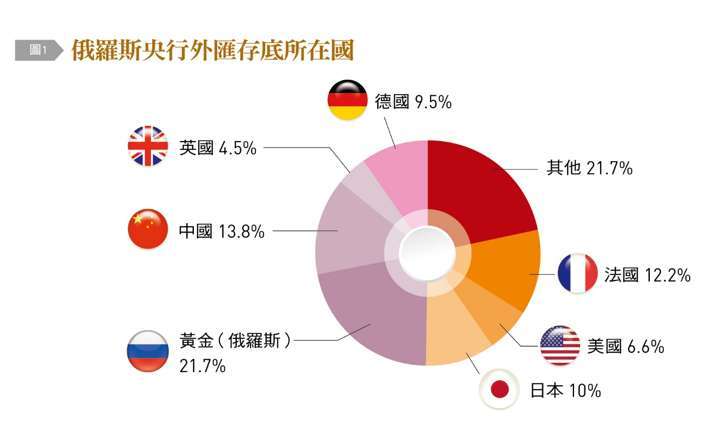

事實上,以經濟制裁為手段,逼迫他國政府在政治上進行妥協並不少見,例如聯合國安全理事會曾多次對北韓實施經濟制裁,以及美國至今仍未解除對伊朗制裁令。制裁的方式除了禁止特定貨品進出口外,也包含國外資產的沒收與凍結。如今國際制裁對俄羅斯能發揮如此顯著效果,其中的主因在於俄羅斯有高額的外匯存底,是以外幣或外債形式存放於海外銀行,意味著其國家資產暴露於隨時可能被凍結的高風險中。即使俄羅斯近年來已意識到問題的嚴重性,逐漸將外匯存底以黃金形式移回國內,目前仍有 78% 的外匯存底置於海外銀行。其中存放在法國(12.2%)、德國(9.5%)、英國(4.5%)、美國(6.6%)、日本(10%)等與俄國間存在政治緊張風險國家的資產更合計達 42.8%〔圖 1〕。此外,以人民幣形式存於中國者也占了 13.8%。根據彭博社報導,本次國際制裁導致俄羅斯有約 3,000 億美元的海外資產皆處於被凍結狀態。俄國的例子更加凸顯在金融戰中,國家確保資產安全的重要性。

檢視開戰成本 中國恐傾向金融戰

台灣雖然不若歐盟國家般屬於烏俄戰爭下的重要利害關係國,但卻可以從此事件中學習。《經濟學人》(The Economist)曾分析,面對金融制裁新時代的到來,中國勢必會檢視對台開戰成本,選擇成本最低、效果卻最快的手段擾亂台灣政經穩定性。因此,在傳統軍事戰爭成本高昂,又有面臨國際制裁風險的前提下,中國更傾向以發動「金融戰」取代實體戰爭。

在實體戰爭中,衡量戰力的指標包含軍艦、坦克、戰鬥機數量、可動員軍力,以及國防預算多寡等項目,但在金融戰中,較難用具體指標衡量一國的「金融戰力」,僅能從貨幣價值、國內生產毛額(GDP)、外匯存底數量等綜合判斷經濟實力。據此,台灣目前 GDP 約 6,700 億美元,外匯存底則是 5,500 億美元,相較於中國 GDP 有 14.7 兆美元及 3.25 兆美元外匯存底,總數上來說看似小巫見大巫,但若以相對規模進行比較,俄羅斯擁有相當於烏克蘭 10 倍的 GDP、21 倍的外匯存底,而中國擁有相當於台灣 22 倍的 GDP,卻僅有台灣 6 倍的外匯存底。不僅如此,台灣的外匯存底數額竟與俄國(6,300 億美元)相差不遠〔圖 2〕。換言之,台灣身為小國卻擁有大量外匯存底,是在經濟力上的重要優勢,更要確保其安全性。

台灣的外匯存底結構長期以來不透明,央行也未直接對外公布外匯存底的幣別組成;最近一次是由央行總裁楊金龍於 2018 年接受立法院質詢時透露有高達 80% 是以美元(外幣及證券)持有。另根據央行 2022 年營業預算報告顯示,外匯存底更有 5,063 億美元(占全體 92%)是以證券形式持有。外匯存底結構與特定幣別是否過度集中?乃至於存放所在地是否安全?都需要由央行進行嚴謹的評估,才能避免發生金融戰時國家重要資產受到威脅。或許央行對外匯存底結構選擇保密有其考量,但隨時保持風險意識,定期對資產安全性進行評估,是央行不可逃避的責任。

民主陣線聯手制裁 金融戰下的外交策略

這次民主陣線國家能成功制裁俄羅斯,其中的重要推手便是環球銀行金融電信協會(SWIFT)了。各國透過 SWIFT 聯合將俄羅斯金融機構及企業停權,導致俄羅斯有半數以上的銀行無法透過該協會進行安全又低成本的跨境轉帳資訊傳輸,形同與國際資本市場絕緣,進而影響市場信心,最後造成大量資金外流及貨幣貶值。由此可看出 SWIFT 在國際市場上的影響力;若發生金融戰時,被用於封鎖特定國家的資金進出,對該國金融秩序將產生毀滅性的衝擊。

SWIFT 的重要決策是由董事會做出,而其僅有 25 席董事,由協會成員機構按 SWIFT 報文的使用情形分配表決權選出,中國與香港就占有其中 2 席。台灣雖然因總交易規模較小而無法取得席次,但卻有機會參加由各國央行組成的「監督論壇」(SWIFT Oversight Forum),定期與董事會互動。倘若 GDP 低於台灣的新加坡、香港、阿根廷都有參與論壇的資格,GDP 世界排名第 21 的台灣更應該爭取參加國際交流的機會,或至少建立與其他董事國的聯絡管道;唯有在國際上多交朋友,才能避免當受到敵意國家攻擊時,無人伸出援手的窘境發生。因此,以央行為主體訂定與國際機構的定期交流計畫,是增強自身金融戰實力的外交策略。

模擬戰時情境 CBDC 的未來願景與挑戰

俄羅斯在面對經濟制裁後貨幣大幅貶值,民眾生怕購買力喪失,導致銀行被擠兌、搶買物資潮四起。戰爭發生後市場信心崩盤、貨幣貶值、銀行擠兌、民眾囤積物資的市場失序現象是戰時極易發生的問題。在此情況下,央行正在規劃的數位貨幣(CBDC)是否在金融戰時依然能穩定運作,應盡早進行評估。

CBDC 是由中央銀行發行的「數位新台幣」,具法幣地位,背後更有央行儲備支持,此外,它還能做到「雙離線支付」的功能,亦即交易時不需透過網路傳輸。這些優勢讓央行可以在金融戰發生時,透過 CBDC 扮演最終貸款者角色,直接提供民間資金以避免銀行擠兌問題發生,也能在民間支付系統遭遇電子攻擊時保持正常運作,讓整體支付系統更具強韌性。

雖然目前央行對 CBDC 的開發處於試驗階段,預計將於今年 9 月完成建置雛形平台,並模擬零售支付場景的應用,但 CBDC 是否能在金融戰下發揮穩定貨幣市場的作用?值得央行研究評估,故應可在試驗過程中,納入金融戰威脅下的情境模擬,以探索 CBDC 作為備援系統的可能性。

台灣無時無刻承擔著潛在戰爭風險,而未來的戰爭更可能以金融戰的形式發動,因此強化金融韌性與增強國防戰備能力同等重要;央行身負穩定物價與貨幣市場秩序的重責大任,絕不能置身事外,必須未雨綢繆地擬定金融戰策略藍圖,讓台灣有足夠能力應付金融戰爭。(本文作者鍾佳濱為立法委員、楊立俞為國會辦公室助理)

來源:《台灣銀行家》4 月號

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇