【百達投顧】Barometer 5月配置觀點:企業獲利下修 惟技術面轉趨正向 資產配置

百達投顧

我們對股票和債券保持中性的總體立場,同時調整各自的部位以降低風險。

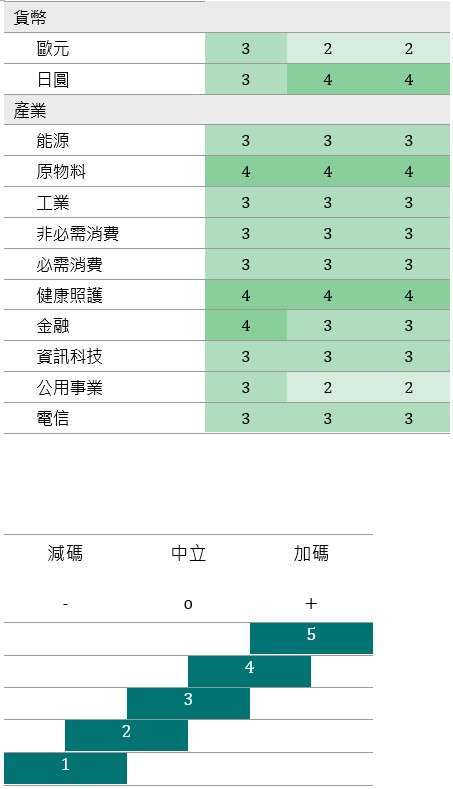

股票區域和產業

隨著經濟前景惡化,我們將中國股票評級下調至中性。

固定收益和貨幣

本文件中包含的資訊、意見和預估反映出版日期當下的判斷,並受風險和不確定性的影響,可能導致實際結果與此處提供的結果存在重大差異。

資產配置:技術指標顯示後續可望相對平靜

投資環境似乎越來越嚴峻。全球經濟成長正在放緩,通貨膨脹正在上升,俄羅斯入侵烏克蘭的解決方案似乎沒有得到結果,與新冠病毒相關的新一輪封鎖正在席捲中國,阻礙了成長。面對這些挑戰,投資者採取防禦立場是可以理解的。然而,我們更願意保持中性而不是減持股票。這主要是因為投資者部位已過度看跌,減少了近期市場進一步下跌的空間。

事實上,技術指標顯示,投資者的部位和情緒都異常悲觀。雖然預計未來幾個月經濟動能將顯著喪失,然而歷史告訴我們,在牛市中做空股票,即使是在周期的末段、市場情緒非常低落時,也總是非常危險的。

我們已經調整部位採取更加謹慎的態度,但是目前仍決定對全球股票和全球債券保持整體中性的觀點。雖然政府債券在大幅拋售後看起來越來越有價值,但我們更願意等到美國通膨和通膨預期達到頂峰後再上調對其立場。

商業周期指標支持我們整體資產配置立場。儘管我們再次將 2022 年的經濟成長預測從一個月前的 3.5% 和年初的 4.8% 下調至 3.4%,但我們的預測仍然高於長期趨勢和市場共識。特別是美國經濟繼續保持穩健:美國第一季度實質 GDP 縮減,但由於勞動力市場異常強勁和投資支出呈正向勢勢,最終需求繼續增強。美國領先指標正在穩步上升,並與歷史平均水準保持一致。與此同時,在亞洲,日本和該地區一些新興經濟體的經濟活動和消費者信心正在改善。

歐元區的情況看起來更成問題,尤其是因為它與俄羅斯和烏克蘭的經濟和地理聯繫更緊密。技術性衰退是一個真正的風險,尤其是德國的消費者信心已跌至歷史最低點。中國經濟也在苦苦掙扎。採購經理人指數正在跌破 50,而出口正在見頂。政府正在提供一些刺激措施,但到目前為止,還不足以抵消房地產產業的疲軟以及一些主要城市因新冠疫情而嚴格封鎖的後果。流動性指標顯示,中國放鬆政策的速度比美國收緊政策的速度要慢得多。美國和中國政府債券之間的殖利率差異顯示,未來幾個月人民幣兌美元可能跌至 7 左右。

歐元區投資級債券的價值看起來尤其令人擔憂;相比之下,美國投資級債券的定價似乎更具吸引力。

股票方面,價值普遍更具吸引力,MSCI 所有國家世界指數的 12 個月本益比已降至 15.5 倍,與過去 20 年的平均水準大致相符。

然而,在債券殖利率上升和企業獲利前景惡化的背景下考慮,這看起來不那麼有吸引力。在全球範圍內,自 2020 年 8 月以來,分析師獲利下修的數量首次超過上調。這反映了經濟現實,因為這一趨勢反映了 ISM 新訂單指數的下降。

相較之下,技術指標為風險資產類別描繪了一幅正向的景象。股票看跌/看漲比率(衡量看跌股票部位相對於看漲部位的指標)已升至接近歷史區間的頂部,顯示股票部位異常負面。這也反映在情緒指標上,美國個人投資者協會投資者情緒調查的牛市觀點占比接近 30 年低點。在這樣的環境下,任何市場上漲都可能引發一波部位調整,進一步推動反彈。

股票區域與產業:中國陷入困境

中國:烏雲籠罩著中國經濟。上海為期四周的封鎖已迫使該市 2,600 萬居民中的大多數人待在室內,有些人甚至難以獲得食物和其他必需品,而人們對北京可能實施類似措施的擔憂日益加劇。該國兩年來最嚴重的新冠疫情正在對這個世界第二大經濟體造成嚴重破壞。從影響的規模來看,中國的工業活動指數最近跌破了 50 的成長門檻,達到了 8 月以來的最低水準。

中國是今年表現最差的股市,自 1 月以來下跌超過 24%。在中國人民銀行似乎不願實施大規模貨幣寬鬆政策之際,投資者越來越擔心經濟放緩的程度。拋售已將中國股票的價值推至目前從歷史角度來看,以及相對於其他市場而言具有吸引力的水準。市場以低於 10 倍的 12 個月本益比交易,而歷史平均水準約為 15-16 倍,較 MSCI 所有國家世界指數衡量的世界股票折價 40%。

然而,我們認為這不足以完全彌補北京新冠清零政策帶來的風險、去年監管打擊揮之不去的影響,以及缺乏積極的貨幣刺激措施。自 2 月下旬以來,國際金融協會估計,按三個月移動平均計算,中國的資本外流高達 5 億美元,這也反映出對美國可能因俄烏危機對中國實施二次制裁的擔憂。

在此背景下,我們將中國股票從增持下調至中性 -- 我們同時將人民幣貨幣評級下調至減持,進一步強化了這一舉措。

英國:繼續看好英國股市的前景。儘管經濟放緩,英國市場擁有具吸引力的大宗商品出口商和優質防禦性公司的產業結構,其表現應優於其他市場。

美國:繼續減持美股。不具吸引力的價值、Fed 有意大幅升息以及美元走強對美國市場來說都是不祥的預兆,因為美國市場對成長敏感型股票的曝險相對較高。更重要的是,美國公司 2022 年獲利成長面臨的風險明顯偏向下行。工資通膨在某些指標上正加速至高達 7%,這顯示企業利潤率面臨下行壓力。

產業:鑑於普遍的悲觀情緒,我們將配置任何受益於投資者情緒的任何好轉的標的。我們更喜歡價值股,而不是對利率和經濟周期敏感的產業。當美國實質殖利率走高時,價值股超過成長股。我們持續看好原物料,這是我們記分卡中最具吸引力的價值股之一。維持對製藥的增持立場,製藥是一個具防禦性、以美元為基礎的區塊且價值合理。

固定收益和貨幣:削弱人民幣

在經歷了殘酷的第一季之後,有跡象顯示全球債券的價值開始顯現。雖然現在將我們的立場從中性上調還為時過早,但這種立場可能很快就會改變,因為我們預計未來幾個月通膨和通膨預期將見頂。

市場見證了半個世紀來,美國債券從山頂到谷底的最大跌幅。隨著美國 10 年期公債從高點下跌 17%,它們看起來越來越有吸引力。然而,我們認為最好等到美國通膨和通膨預期見頂。屆時,Fed 可能會處於最鷹派的狀態,實質債券殖利率將升至 0.5% 以上,而隱含的聯邦基金利率將升至 3% 以上。我們認為,3-2.25% 的美國 10 年期公債殖利率將吸引投資者的大量需求。

目前,我們將瑞士債券從減持上調至中性。隨著殖利率接近 1%,瑞士經濟放緩,其領先指標自 2020 年以來首次處於負值區域,我們平倉了瑞士債券的空頭部位。通膨仍然可控,我們預計今年的平均通膨率為 2.5%。

然而,我們對歐洲信貸仍持謹慎態度。我們將歐元計價的投資級債券評級從中性下調至減持。此類債券 145 個基本點的利差仍不足以彌補該地區經濟衰退和歐洲央行下半年收緊政策的風險。能源價格飆升以及俄羅斯天然氣供應將在歐洲越來越多的地區被切斷的風險,使該地區的許多經濟體在經濟衰退的邊緣搖搖欲墜。

匯率方面,我們將人民幣下調至減持。貨幣的動能已顯著轉變,鑑於中國經濟疲軟和低通膨率,中國當局可能會歡迎人民幣走貶。與此同時,近期的資本外流可能會放大這一趨勢。另一方面,人民幣受到中國強勁的貿易順差和出境旅遊受限的支撐。

由於英國和歐元區與美國的成長差距仍然很大,我們減持歐元和英鎊。與此同時,日圓兌美元匯率目前處於 20 年來的最低點,按購買力平價計算,日圓被低估了 20% 至 30%。我們認為美元正在經歷週期性的超漲,這在中長期內是不可持續的。

全球市場回顧:4 月是對科技產業而言殘酷的一個月

股市在 4 月遭遇大幅拋售,美國科技公司拖累市場走低,因為企業獲利低迷、通膨壓力上升以及對持續升息的擔憂令投資者感到不安。納斯達克指數當月下跌約 13%,這是自 2008 年全球金融危機以來最大的月度跌幅,加上先前蘋果、亞馬遜和 Netflix 等全球最大科技公司的季度業績令人失望。 自今年年初以來,該指數已下跌超過 20%,而標準普爾 500 指數則見證了 80 多年來最糟糕的開局。

更廣泛地說,本月末 MSCI 世界成長指數比去年 11 月觸及的高點下跌約 22%,這是自 2008 年以來的最大跌幅。股市下跌之際,Fed 官員繼續敦促進一步升息以對抗通膨,通膨在 4 月達到 40 年高位。市場目前預計美國央行 5 月會議上美國借貸成本將上調 50 個基點。債券市場因日益強硬的言論而遭到拋售,美國 10 年期通膨連結債券殖利率自 2020 年以來首次進入正值區域,10 年期名目債券殖利率有可能突破關鍵的 3%。

在外匯市場上,中國人民幣出現了有史以來最大的月度跌幅,因為該國實施了嚴厲的封鎖措施以應對新冠疫情的再次爆發。4 月該貨幣兌美元匯率下跌超過 4%(兌美元匯率收於 7%),跌幅比 2015 年 8 月一次性貶值所遭受的跌幅更大。

日圓兌美元也大幅下跌,由於日本央行在通膨上升的情況下採取了有爭議的超寬鬆貨幣政策,日圓因此遭受重創。日圓兌美元已跌破 130。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇