首席經濟學家 邱志昌 博士

(美元指數強勢主要原因是歐元、不是日圓弱勢;目前日圓貶值不會引發全球金融危機。除非歐元貶值到 1 歐元兌換 0.8 美元以下、日圓則貶值到 200 或 300 日圓兌換 1 美元、這種匪夷所思的「脫線」地步。匯率代表綜合國力的強盛與否,黑田東彥、岸田文雄願意如此自甘墮落?)

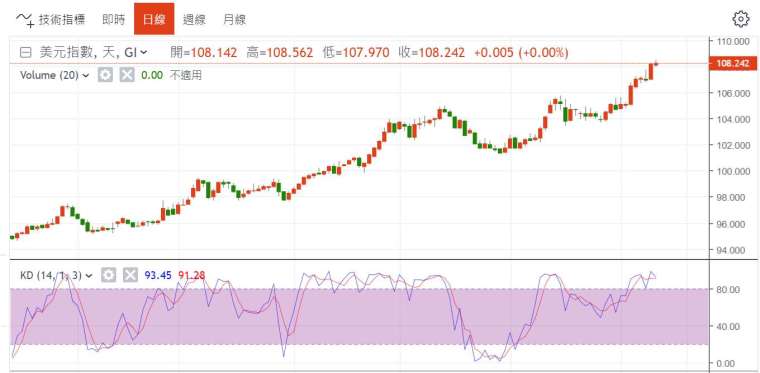

若能準確預估美元指數趨勢?就可測股市反彈與回升幅度!美元指數目前已達 108.562 點,這種溫水煮青蛙過程,使得全球新興國家股市、之前難以止跌。在台股重量級老大哥、台積電將召開業績說明會前,台股於 2022 年 7 月 12 日大跌 381.91 點、再次拉下一根令人心碎長黑 K。2022 年 7 月 12 日傍晚,國安基金委員會議、突決定次日進場「護盤」;誰多不知道,台積電 2022 年第二季營運績效,竟然如此亮麗!佩服國安戰將的「強式效率」投資行為、在預測有八成把握前、就投入資金。

7 月 13 日在此信息激勵下、台股指數大漲 374.04 點;7 月 14 日台股指數再上揚 113 點。特別要提醒還在昏沉空頭的是,在美國勞動部公布,美 2022 年 6 月份 CPI 年增率、達 9.1% 以上、驚訝數字下,美道瓊與 NASDAQ 竟然聯袂開低走高、以利空出盡表態。為何國安基金就在這些事件 (Events 發展之前決議,大舉買進台股?當然盤算過時間與價位!

「美元指數」與「美國政府 10 年期國債殖利率」,是表達金融風險最簡單兩個量化指標,就這兩指標就夠、做行情參考了。如「美元指數」未來繼續向上攀升到 110 點以上,就有發生全球新興國家貨幣,大舉兌換成美元;引發新興國家金融、產業市場集體兌換貶值風險。當今歐元、與日圓兌換美元匯率直落落,中國大陸金融機構,顯然已經遭到房地產泡沫化襲擊下。大陸購買預售屋者翻臉、不願再投入資金;興建中大樓變成爛穩樓,銀行被群眾包圍擠兌之際;股市三日彈升只是曇花一現?或直搗黃龍?這議題相當有趣。

美元指數為何是金融風險指標?

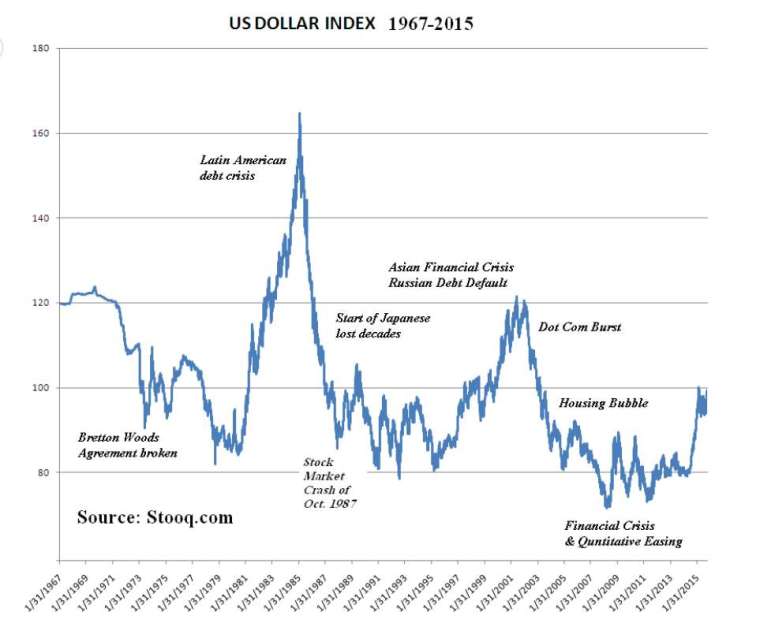

過去南美國家的墨西哥政府、在 1982 年 8 月突然宣告:在下已經無法支付本國家債務了。接著牙買加、祕魯等國跟進宣告,也無法支付該國國債;發生新興國家債務違約風暴。當時美元指數就是從 1970 年的低點,也就是美 Fed 為刺激經濟景氣、將利率降低,熱錢資金從美元奔放跑到新興國家;1970 年美元指數為 80 點之際。但當景氣慢慢復甦、繁榮、將出現通貨膨脹、景氣將從高峰往下翻轉前,Fed 提高利率抑制通膨。於是熱錢在新興國家這幾 10 多年獲利,當然紛紛獲利了結、往回流到美元、資金為獲取較高利息;因此將這些國家的貨幣、不管金融或資本帳,熱錢多將其股票或經營權脫手,兌換回美元;因此 1982 年 8 月美元指數奔向 160 點。這使得企業長期貸款利息、由低利率轉高、高到無法承受、棄械投降、就地被俘。而 1997 年、同樣是 8 月初,資金也開始由泰銖、大量轉換為美元;東南亞馬來西亞、印尼、印度、越南等陸續貨幣貶值;美元指數也從 1993 年與 1995 年的 80 點上揚到 120 點。

從這兩次大型金融風暴經驗,獲得一個結論:美元指數最低點為 80 點,到達 120 點會發生「亞洲金融風暴」、而到達 160 點則會有「拉美金融危機」;就因為是這樣的歷史經驗,美元指數 80 點 - 120 點 - 160 點,成為金融情勢的「辨識線」。以上多再再表示,美元指數上揚到 115 以上時,就應該注意是否「新興國家金融風險」已有徵兆。如貨幣回流美元呈現「骨牌效應」、「蝴蝶效應」(Butterfly Effect),則會發生金融風暴;突然出現匯率巨幅貶值效應、這就是所有多數「金融風暴」(Financial Crisis) 現象;1982 年 8 月拉美、與 1997 年 8 月「金融風暴」特徵 (Character) 亦復如是。

一、美元指數降溫原因,主動因素來自美國貨幣寬鬆政策;被動來自 SDR 貨幣,歐元與日圓、瑞士法郎,大幅升值;尤其是歐元所佔分量是重中之重,佔美元指數權重 54%。日圓只佔美元權重 12%,試問為何日圓貶值會造成全球各國匯率競貶?又為何會引發世界金融風暴?

二、在歐元剛被啟用 1990 年,投資歐洲成為世界潮流,一度 1 歐元可兌換 1.64 美元;2007 年時美元指數為 78 點。這次歐元兌換美元竟然跌到 1 兌換 1.007,顯然是歐洲經濟出問題,而不是台灣人所喜歡的日圓;從 2013 年就被安倍晉三任命為,日本央行總裁黑田東彥,目前還繼續執行日圓 QE 政策所致;日本央行對 Fed 的狂升息策略,根本不想理它、視而不見。

三、美元指數升,主要是因為歐元貨幣匯率弱勢所致;金融市場不會等到天亮、才會看到太陽,早上 4 點半就該認定,今天該是「豔陽高照」或是陰天。不諱言、在台股 15,500 點以下,本文就認為行情即將反彈;是因為見到:

(一)、在 Fed 如此張牙舞爪下,美國 10 年期公債殖利率從此在 3.5% 後就完全鈍化、至今未再有預期式上揚,管它 CPI 年增率是 8.6% 還是 9.1%?這難道還看不出 Fed 是在嚇人、整人的?

(二)、美債殖利率的確有「短長期倒掛」現象,大家多認為這是長期「景氣衰退」、不祥徵兆;但本文已提過,未來 2024 年初開始、通膨冷卻後,請問 Fed 要以甚麼政策刺激景氣?當然還是回到寬鬆嘛,要不?「長短期公債殖利率倒掛」是資金需求現象,不是經濟景氣的「絕對趨勢」。

四、這次通膨不會搞那麼久!Fed 已以「理性預期學派」邏輯,嚇唬到全世界得逞了,唬得國際投資銀行餘音裊裊、一楞一楞的;檢視各大投行,只有前美國財長桑默斯見解,其說服具備完備偏空的理由:在最保守情況下,美國要好好研究,2012 年安倍晉三政權的資產購買、及財政政策。因此 7 月 10 日公布 CPI 年增率 9.1%,股市照樣開低走高;預期 8 月 10 日的 7 月 CPI 年增率,甚至連 9 月 Fed 的利率政策,屆時皆將成為多頭「利空出盡」的賣股最佳時機。

五、上面這個道理大家能懂嗎?現在不敢買股票的投資者,就是烙印著 CPI 與 Fed 的沖天怒火;但股市「價差」只屬於 10% 參與者所獲,此時是一定要冒險進場時候、這就是「逆向策略」;在股市中適時逆水行舟的多是「少數投資人」,他們會將視、從現在拉到 2022 年 8 月 10 日、甚至拉到 9 月 Fed 會議前;近期仍然還是充滿壞消息中,買進你我不敢買的股票、大舉進場。因為 9.1% 的 CPI 年增率、與至少升三碼的敦敦告誡,多數人現在心裡依然畏懼、且根深蒂固;賺錢的永遠是少數。

六、於是行情從今後、就在「多數人」看壞中、「少數投資人」冒險買股票、行情開始從今「二進一退」升高到這兩個「事件日」前,8 月 10 日公布 7 月 CPI 年增率、9 月中搞不好 Fed 突然告訴你,因通膨降溫、只升息三碼甚至兩碼;之後在這「兩事件」過後第二天開始、「少數投資人」就將已經買進的股票,倒貨給至此才由空翻多的「多數投資人」。要記得事件多空,必與股價高低成極端負關係;這就是「主力操作價差」的核心邏輯。

從歷史經驗可清楚看到,Fed 進行貨幣政策「寬鬆」與「緊縮」,是否多是從容而來 (寬鬆)、也是從容而去 (緊縮);這樣的來回是否可測?攸關金融危機發生機率。因為每次新興國家金融「景氣大繁榮」,多在 Fed 寬鬆貨幣政策時,新興國家金融與資本市場、國際熱錢投入;讓新興國家企業家會誤以為這種景氣是一種長期現象;於是股票投資人蠢動、股價買氣增加、而企業對資本支出也不手軟。2021 年不是就有位台灣半導體大老,每次多說「要產能?沒有了啦!全被包了」。最近竟然變成說:「下半年?還要清庫存咧!」,對產業景氣的判斷翻臉跟翻書、這是半導體「經營之神」??

當美元利率由很低檔大幅提升後,熱錢便開始慢慢獲利了結、轉回到美元貨幣上。這個循環期間、即美元指數由低爬到高檔;正常大約需要給金融市場,至少 10 年左右時間,從衝刺、調整、降溫、到收斂、反臉。最主要的原因,是因為 Fed 降息與升息轉彎變化,多需要以漸進方式、緩緩調降刺激景氣、之後也要緩緩調高、壓抑景氣過熱與通貨膨脹。

兩次新興國家的「金融慘案」?

「拉丁美洲金融風暴」是在 1970 年、美 Fed 大幅調降利率埋下 1982 年危機種子;而 1997 年「亞洲金融風暴 (Asia Financial Crisis)」,也肇因於 1978 年中國大陸改革開放成功,南亞各國 GDP 成長率、高到兩位數以上。1989 年國際熱錢湧入亞洲,尋求投資亞洲各國;至 1997 年外資自己認為,這些國家資產價格多已泡沫化、物超所值;集體有志一同、陸續快速從泰國、馬來西亞、香港、韓國、台灣撤退、一直延續到 1998 年初掃到俄羅斯去。

當時難以承受外資撤退、發生國債違約風暴最嚴重,就是負債比率最高的韓國;韓國政府宣告國家破產,求助 IMF、被韓人視為「國恥」。這兩次國際經濟史上常被引用的金融危機,多因寬鬆政策姍姍來遲、而緊縮則猝然出手;很多企業多在寬鬆政策的尾巴,才真正感受景氣繁榮似乎是「永恆的」,沒有「逆向思考」邏輯觀念。結果就是在景氣燈號、紅到發紫之際、決定大幅擴廠,「無言結局」就是突然遭到通膨襲擊,Fed 匆忙反向緊縮;所有企業融資貸款享受不到一、兩年低利率,馬上就面對 Fed 升息、開始負擔高利率。這一次情勢更糟,因 Fed 是在 2020 年 3 月發動「零利率」攻勢,但 2022 年 3 月、不到三年就反手發動高利率、壓抑史上最火熱通膨;坐過雲霄飛車?這就是!

本文在第二季開始,就不斷拆解剖析、此次通膨情勢與 Fed 的應變招數;不敢說看透未來演變,但已了然。我們只用一句話表達自信:Fed 已可處理此次通貨膨脹,說實在地我們真的看穿了 Fed 不血刃會屈人之兵!如美元利率還會提高到 4% 以上,則中心利率指標、10 年期公債殖利率現在會這樣冷靜?美元指數的上升,會這樣溫吞?

過去台股有幾次股市崩跌歷史,至少有 7 次以上、財政部所主導國安基金進場護盤、在混亂市場秩序中、暫時穩定投資者的持股信心、與變現需要;而且至少七次的護盤投資,後來皆獲利了結。可見在此時刻,台股投資者對國安基金具有一定信任。這次因為台股從未飆升到 18 ,619.61 點這麼高,因此這次護盤引發投資輿論高度關懷。

本文從近期幾家代表性公司,它們營運業績發表會與對未來預期中發現:

一、先進製程代表台灣台積電公司,在 7 月 13 日法人說明會中,其所公布的第二季獲利仍然繼續成長,且對每年資本支出仍然維持 400 億美元,在此前後股價多以上揚反映。

二、股王大立光在 7 月 14 日法說會上,林恩平說、下半年的手機需求看淡;雖如是說,但是該公司曾在 2,000 元 / 股以下,還是宣告買進庫藏股。

三、以上顯示這次台股崩跌、除 Fed 對付升息、俄烏戰爭供給面誘因外,在競爭力強勁的台股;股價跌勢竟然如此兇猛、根本是毫無真道理。國人未來會驚訝:在所有悲哀到「北極圈」的利空消息中,台灣經濟競爭力已非昔日吳下阿蒙。

四、一個國家貨幣匯率強弱,顯示這個國家的競爭力,日圓匯價怎麼貶到這樣?再貶下去、這國家的綜合國力還能在世界稱霸?拜託日圓佔美元指數權重只有 12%,歐元佔 54%,不要擔心日圓大 QE!

五、美元指數至今、可能會繼續緩緩上揚,本文在 15,500 點左右時以美元指數、與美 10 年期公債殖利率,兩項風險指標、對通膨與升息論述曾提及;至少美 10 年期公債殖利率,並未超越 2008 年至今新高,情況在可控中。本文也深信,若俄烏戰爭未再擴大成「第三次歐洲大戰」,則美元指數將會停止上揚,兩項指標完全平息。

六、再次強調美國 10 年期公債殖利率,曾在 2022 年 6 月中達到 3.5004%,突破過自 2008 年全球金融危機最高水準,顯現資金在當時三次 QE 之後,反手收縮資金時利率水準;由美 10 年期公債殖利率變遷,顯然這次由 2020 年 3 月,無上限量 QE 決定結束後最嚴峻已經成「往日空頭情懷」。

由美元指數依然緩緩步上高檔趨勢顯現,全球金融與經濟危機、似是還是空頭武器;若美元指數一旦確定迴轉向下,則這就是全球金融風險完全結束信號。再次用冷水清醒、冷靜一點,美元指數繼續緩緩上揚機會,完全繫於歐元孱弱如風中竹、不是日圓!預期美指即將鈍化、停止在高原區、甚至下降;股市長多行情再跌跌撞撞中、重新到來!

(聲明:本文為經濟財務理論與個人獨立研究、實務操作經驗分享,非投資建議書;不為任何引用本文參考者投資損益背書,讀者宜注意金融投資風險。)

上一篇

下一篇